Inhalt

- 1 Das Wichtigste vorab kurz zusammengefasst

- 2 Was ist ein Kassenbuch?

- 3 Was ist der Hauptzweck eines Kassenbuchs?

- 4 Ist es Pflicht, ein Kassenbuch zu führen?

- 5 Wer muss ein Kassenbuch führen?

- 6 Das Führen eines Kassenbuches – so geht es richtig

- 7 Manuell oder digital? – Verschiedene Arten, ein Kassenbuch zu führen

- 8 Welches Kassenbuch wird vom Finanzamt anerkannt?

- 9 Typische Fehler beim Führen eines Kassenbuchs

- 10 Gibt es Strafen bei Fehlern im Kassenbuch?

- 11 Welche Kassenbuchfälle sorgen für eine genauere Prüfung durch Steuerprüfer?

In der Buchführung ist es essenziell, dass sämtliche Unternehmensvorgänge korrekt erfasst werden. Wenn Sie in einer Branche mit einem hohen Aufkommen an Bartransaktionen selbständig sind, wie Einzelhandel oder Gastronomie, müssen Sie ein Kassenbuch führen. Nur so können sie dem Finanzamt einen vollständigen Nachweis aller Bargeldbewegungen liefern und hohen Strafen entgehen. Aber: Wie muss man ein Kassenbuch eigentlich führen? Wir zeigen Ihnen, wie und mit welchen Tools Sie ein Kassenbuch richtig führen, klären auf, ob Sie überhaupt zur Führung verpflichtet sind und zeigen Ihnen typische Fehler auf, die Sie unbedingt vermeiden sollten.

Das Wichtigste vorab kurz zusammengefasst

- Ein Kassenbuch ist ein buchhalterisches Dokument, das alle Bargeldtransaktionen eines Unternehmens chronologisch erfasst.

- Alle Kaufleute, Unternehmen mit doppelter Buchführung und im Handelsregister eingetragene Betriebe müssen ein Kassenbuch führen.

- Ein Kassenbuch dokumentiert alle Bargeldflüsse mit Angaben wie Datum, Belegnummer, Buchungstext, Betrag, Währung, Umsatzsteuersatz und -höhe sowie den aktualisierten Kassenbestand.

- Eine korrekte Kassenbuchführung hilft, Steuernachzahlungen, Bußgelder oder sogar Steuerhinterziehung zu vermeiden.

- Die Nutzung von Software oder elektronischen Kassensystemen zur Kassenbuchführung anstelle einer handschriftlichen Führung spart Zeit und hilft, grobe Fehler zu verhindern.

Was ist ein Kassenbuch?

Ein Kassenbuch ist ein Finanzbuchhaltungswerkzeug, das dazu dient, alle Bargeldtransaktionen eines Unternehmens oder einer Organisation zu erfassen. Es zeichnet sowohl die Einnahmen als auch die Ausgaben auf. Kassenbücher sind besonders wichtig für die tägliche Buchführung und helfen bei der Aufrechterhaltung der finanziellen Genauigkeit und Transparenz. Sie können sowohl in physischer Form als auch digital geführt werden.

Was ist der Hauptzweck eines Kassenbuchs?

Ein korrektes Kassenbuch spart einem beim Finanzamt viel Zeit und Nerven.

Der Hauptzweck eines Kassenbuchs ist die genaue und systematische Erfassung aller Bargeldbewegungen – sowohl Einnahmen als auch Ausgaben. Durch das Kassenbuch können sowohl die Übereinstimmung der Buchführung mit der tatsächlichen Finanzlage sichergestellt als auch die Anforderungen des Finanzamtes für eine ordnungsgemäße Buchführung erfüllt werden. Denn gerade in Branchen mit vielen Bargeldtransaktionen ist es wichtig, das Unterschlagen von Umsätzen und somit Steuerhinterziehung zu vermeiden.

Wenn das Kassenbuch korrekt und den Vorgaben entsprechend geführt wird, nimmt das Finanzamt die Gewinnangaben des Unternehmens als Grundlage für die Besteuerung. Sollte das Kassenbuch jedoch Fehler aufweisen, wird das Finanzamt den Gewinn schätzen, was in der Regel zu einer höheren Steuerlast führt. Eine fehlerhafte Führung des Kassenbuchs kann sogar zu Bußgeldern führen.

Um höhere Steuerabgaben oder Bußgelder zu vermeiden, ist es unerlässlich, dass Sie Ihr Kassenbuch richtig führen. Gerne kümmern sich unsere Experten der Datax GmbH darum und sorgen für eine korrekte Buchhaltung! Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Ist es Pflicht, ein Kassenbuch zu führen?

Allgemein ist ein Kassenbuch zu führen Pflicht für alle Unternehmen, die bilanzierungspflichtig sind. Dies dient der ordnungsgemäßen Dokumentation und ist ein wesentlicher Teil der Buchführungspflicht nach den Grundsätzen ordnungsmäßiger Buchführung (GoB). Generell hängt die Pflicht stets von der Art des Unternehmens sowie der Häufigkeit von Bargeldgeschäften ab. Unternehmen, die ausschließlich bargeldlose Transaktionen durchführen, sind von der Pflicht ausgenommen.

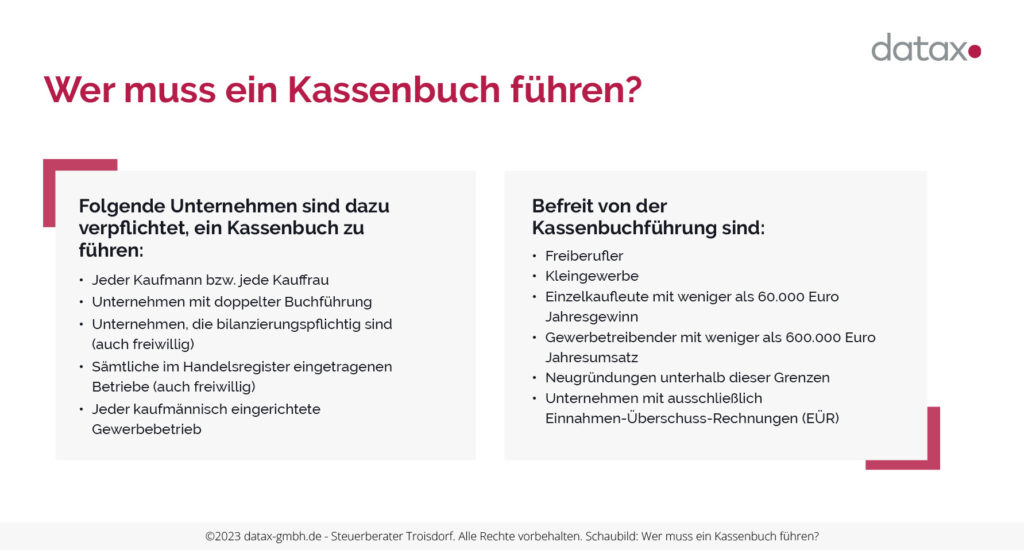

Wer muss ein Kassenbuch führen?

Ob Sie ein Kassenbuch führen müssen, hängt mit Ihrem Unternehmen sowie der Häufigkeit Ihrer Bargeschäfte zusammen:

Kassenbuch führen Kleingewerbe

Kleingewerbetreibende haben häufig die Möglichkeit, ihre Buchführung mittels der Einnahmen-Überschuss-Rechnung (EÜR) abzuwickeln. Diejenigen, die diese Methode anwenden, sind nicht zur Führung eines Kassenbuchs gezwungen, müssen jedoch alle Belege systematisch aufbewahren. Im Gegensatz dazu sind Kleinunternehmer, die nicht auf die EÜR zurückgreifen, verpflichtet, ein ordnungsgemäßes Kassenbuch zu führen. Ein Kassenbuch zu führen ist jedoch immer empfehlenswert, wenn viele Bargeldzahlungen stattfinden, um jederzeit den Überblick über Ihre Finanzen zu behalten.

Das Führen eines Kassenbuches – so geht es richtig

Die gleichen Grundsätze, die für die doppelte Buchführung gelten, finden prinzipiell auch beim Führen des Kassenbuchs Anwendung. Diese Richtlinien sind in der Abgabenordnung (AO), im Handelsgesetzbuch (HGB), sowie in den Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form und zum Datenzugriff (GoBD) verankert.

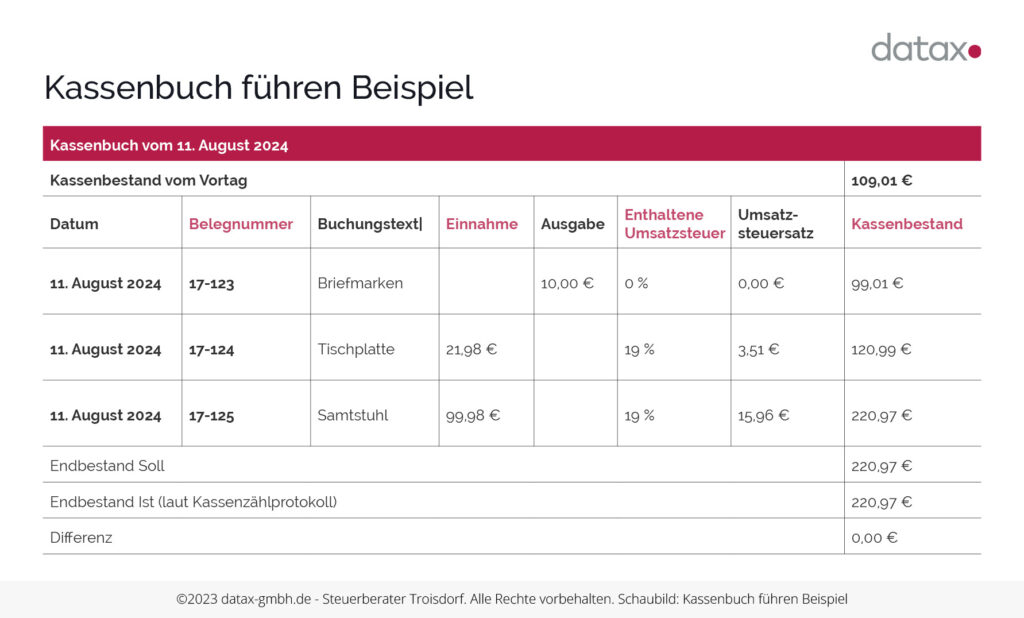

Wie führe ich ein Kassenbuch? – Pflichtangaben

Im Kassenbuch werden sämtliche Bargeldflüsse einer Kasse dokumentiert. All diese Geschäftsvorfälle müssen jeweils korrekterweise mit den folgenden Punkten aufgelistet werden:

Pflichtangaben zu jedem Geschäftsvorfall

- Datum vom Geschäftsvorfall

- Belegnummer (z.B. eindeutige Rechnungsnummer)

- Beschreibender Buchungstext (z.B. “Druckerpapier”)

- Betrag und Währung von Ein- bzw. Auszahlung

- Umsatzsteuersatz, i.d.R. 7 oder 19 %

- Umsatzsteuerhöhe als absoluter Betrag

- Aktualisierter Kassenbestand

Bei der Führung des Kassenbuchs werden schließlich alle Einzahlungen und Auszahlungen in einer Kontoform gegenübergestellt, um einen Saldo zu ermitteln. Dieser Saldo zeigt den aktuellen Bargeldbestand in der Geschäftskasse an und wird am Jahresende zum Umlaufvermögen hinzugefügt. Die Führung eines Kassenbuchs beinhaltet dabei nicht nur die Aufzeichnung der einzelnen Geschäftsvorfälle, sondern auch das Hinterlegen der entsprechenden Buchungsbelege, wie Eingangs- und Ausgangsrechnungen.

Übrigens: In vielen Branchen, wie etwa im Einzelhandel, ist der Einsatz von elektronischen Registrierkassen üblich, welche die Geschäftsvorfälle automatisch mit allen relevanten Informationen aufzeichnen. In diesem Fall muss im Kassenbuch lediglich die Tageseinnahme, also der Saldo des Tages, sowie der aktuelle Kassenstand vermerkt werden.

Sie sind sich nicht sicher, wie Sie Ihr Kassenbuch führen müssen? Gerne helfen wir von der Datax GmbH Ihnen hierbei und kümmern uns darum, dass alles ordnungsgemäß abläuft. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Anforderungen an ein Kassenbuch

Wenn Sie ein Kassenbuch führen – ob verpflichtend oder freiwillig –, müssen Sie stets die wichtigsten Grundsätze befolgen:

Anforderungen an die ordnungsgemäße Kassenbuchführung

- Jeder Buchung im Kassenbuch muss ein entsprechender Beleg beigefügt sein.

- Belege sind in einer fortlaufenden Reihenfolge zu nummerieren.

- Der Kassenbericht ist ohne Unterbrechungen und in fortlaufender Reihenfolge zu führen, Leerzeilen sind dabei zu vermeiden.

- Die Eintragungen erfolgen chronologisch nach Datum.

- Die Bargeldbestände in der Kasse sind regelmäßig zu prüfen und abzuzählen.

- Der Sollbestand und der tatsächliche Istbestand der Kasse müssen stets abgeglichen werden, wobei ein negativer Kassenstand unzulässig ist.

- Einträge im Kassenbuch dürfen nicht nachträglich verändert oder unleserlich gemacht werden; bei Fehlern muss die Korrektur über einen neuen Eintrag erfolgen, wobei der ursprüngliche Eintrag lesbar bleiben muss.

- Transaktionen zwischen Kasse und Bankkonto sind vollständig zu dokumentieren.

- Private Einlagen und Entnahmen sind täglich festzuhalten.

- Private Vorauszahlungen und die darauffolgenden Erstattungen aus der Kasse sind als Ausgaben am Tag der Auszahlung zu buchen.

Kann ein Kassenbuch im Minus sein?

Das Kassenbuch muss stets mit dem Inhalt der Kasse verglichen werden können (Kassensturzfähigkeit). Eine negative Kasse ist deshalb eigentlich nie möglich. Sollte das Kassenbuch allerdings einen negativen Saldo aufweisen, heißt das, die Ausgaben übersteigen die Einnahmen, was auf Unregelmäßigkeiten oder Fehler in der Buchführung hindeuten könnte. Es sollte immer genügend Bargeld vorhanden sein, um alle Ausgaben zu decken.

Manuell oder digital? – Verschiedene Arten, ein Kassenbuch zu führen

Laut Gesetz gibt es keine festen Vorgaben bezüglich der Erfassung und des Kassensystems. Sie können Ihr Kassenbuch also wahlweise schriftlich oder elektronisch führen.

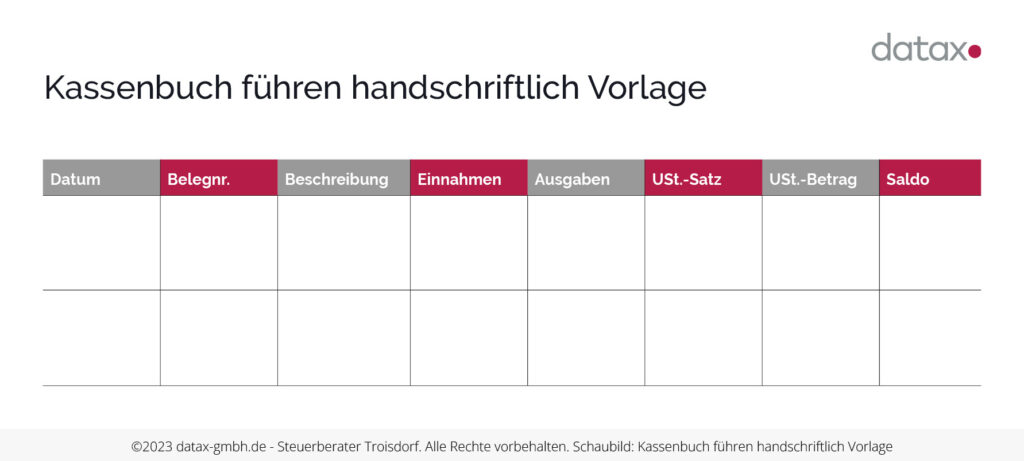

Kassenbuch führen handschriftlich

Bei der manuellen Führung eines Kassenbuchs werden die Daten in Form von Tabellenspalten eingetragen. Dabei ist es gängig, eine zusätzliche Spalte zu nutzen, um das aktualisierte Saldo nach jedem Eintrag zu vermerken. Eine typische Vorlage, um ein Kassenbuch handschriftlich zu führen, würde also wie folgt aussehen:

Zwei wesentliche Regeln bei der manuellen Kassenbuchhaltung sind die Verwendung eines dokumentenechten Stiftes und das Vermeiden von Leerzeilen zwischen den Einträgen, um das nachträgliche Einfügen von Buchungen zu verhindern, da dies der Anforderung der Revisionssicherheit widersprechen würde.

Übrigens: Es gibt fertig vorgedruckte Journale und Hefte, die Sie in verschiedenen Varianten online bestellen können, um sich Zeit und Aufwand zu sparen.

Kassenbuch digital führen

Während die handschriftliche Klassenbuchführung früher üblich war, ist dies bei einer großen Kunden- und damit Transaktionszahl nicht mehr möglich. Heutzutage gibt es daher die Möglichkeit, auf eine digitale Lösung umzusteigen.

Kassenbuch führen mit Software

Die digitale Führung eines Kassenbuches ist meist der einfachste Weg.

Die Verwendung von elektronischen Registrierkassen zur richtigen Führung des Kassenbuchs bietet erhebliche Vorteile, da sie einen Großteil der Buchführungsarbeit automatisieren. Diese elektronischen Kassen sind in verschiedenen Formaten verfügbar: Als Softwarelösungen für den PC, als Cloud-basierte Lösungen im Internet und sogar als mobile Apps für Tablets.

Wichtig dabei ist, dass die gewählte elektronische Kassenlösung und die dazugehörige Software den GoBD (Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) entsprechen.

Ein weiterer Vorteil solcher Systeme ist, dass der Kassenstand jederzeit automatisch berechnet wird. Zudem ermöglichen sie, je nach Kompatibilität, eine einfache Datenübermittlung an Buchhaltungssoftware wie DATEV, wodurch die Buchhaltungsprozesse weiter vereinfacht und optimiert werden.

Ist ein Kassenbuch in Excel erlaubt?

Nein. Denn laut § 158 AO ist die Buchhaltung mittels veränderbarer elektronischer Dateien unzulässig. So sollen Manipulationen und einem möglichen Steuerbetrug vorgebeugt werden. Solche Änderungen sind beim Ausfüllen einer Excel-Datei als Kassenbuch jedoch ohne weiteres möglich. Bei einer Prüfung kann die einfache Kassenbuch-Excel-Tabelle dazu führen, dass die Steuerbehörde “hinzuschätzt”. Als Rechtsgrundlage für diese Vorgehensweise dient § 162 AO. Somit ist die Verwendung einer entsprechenden Software deutlich sinnvoller.

Welches Kassenbuch wird vom Finanzamt anerkannt?

Das Finanzamt erkennt ein Kassenbuch an, wenn es den gesetzlichen Vorschriften laut Handelsgesetzbuch (HGB), Abgabenordnung (AO) und den Grundsätzen ordnungsmäßiger Buchführung (GoB) bzw. den Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) entspricht. Damit kann ein Kassenbuch sowohl in elektronischer als auch in Papierform geführt werden.

Typische Fehler beim Führen eines Kassenbuchs

Ein Kassenbuch richtig zu führen, ist gar nicht immer so einfach, wie man denkt. Oft treten schwerwiegende Fehler auf, die vermieden werden sollten. Achten Sie daher immer auf Folgendes:

- Der Kassenbestand muss physisch gezählt und nicht nur rechnerisch erfasst werden.

- Das Kassenbuch und die Belege müssen gemäß der zehnjährigen Aufbewahrungspflicht gesichert werden.

- Die Einträge im Kassenbuch sind chronologisch nach dem Datum der Geschäftsvorfälle zu ordnen.

- Jede Kassenbewegung, auch geringfügige Beträge, muss erfasst und belegt werden.

- Bareinnahmen und -ausgaben sind täglich im Kassenbuch zu erfassen.

- Jeder Buchung muss ein Beleg beiliegen, wie Rechnungen oder Kassenzettel.

- Fehlerhafte Einträge im Kassenbuch dürfen nur kenntlich gemacht und korrigiert, aber nicht gelöscht werden.

- Leerzeilen zwischen Einträgen sind zu vermeiden, um die Nachträglichkeit von Einträgen zu verhindern.

- Elektronische Kassenbücher in Word oder Excel sind nicht zulässig, da sie die GoBD-Grundsätze der Unveränderbarkeit und Nachprüfbarkeit verletzen.

Auch wenn ein Kassenbuch freiwillig geführt wird, müssen die gesetzlichen Anforderungen eingehalten werden.

Gibt es Strafen bei Fehlern im Kassenbuch?

Ja. Wenn Sie Ihr Kassenbuch nicht richtig führen, kann ein Bußgeld von bis zu 25.000 Euro verhängt werden. Zusätzlich besteht das Risiko von Steuernachforderungen, da die Finanzbehörden in solchen Fällen häufig die Einnahmen höher einschätzen. Schlimmstenfalls kann vorsätzlich falsches Führen des Kassenbuchs als Steuerhinterziehung angesehen werden, was strafrechtliche Konsequenzen für den Unternehmer nach sich ziehen kann.

Unregelmäßigkeiten im Kassenbuch werden oft während einer unangekündigten Kassennachschau oder bei einer Betriebsprüfung entdeckt. Bei einer sogenannten Kassennachschau kann das Finanzamt unvorhergesehen in Ihrem Betrieb erscheinen, wobei Sie verpflichtet sind, dem Betriebsprüfer Zugang zu gewähren. Der Zweck dieser Nachschau ist die Kontrolle der Kassensysteme und -aufzeichnungen, um die korrekte Erfassung und Versteuerung aller Transaktionen sicherzustellen.

Um hohe Strafen zu vermeiden, ist es wichtig, Ihr Kassenbuch stets ordnungsgemäß zu führen. Hier stehen Ihnen unsere Spezialisten der Datax GmbH gerne erfahren und professionell zur Seite. Gemeinsam gelingt uns eine korrekte Kassenbuchführung. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Welche Kassenbuchfälle sorgen für eine genauere Prüfung durch Steuerprüfer?

Steuerprüfer schenken Kassenbüchern besondere Aufmerksamkeit, da diese anfällig für Manipulationen sind.

Grade beim Kassenbuch ist große Sorgfalt geboten.

Folgende Anzeichen wecken besonders ihr Misstrauen:

- Zeiträume mit auffallend hohem Kassenbestand über längere Phasen

- Längere Perioden ohne jegliche Verzeichnung von Kassenfehlbeträgen

- Fehlen von stornierten Rechnungen im Kassenbuch über einen Zeitraum von vier Wochen oder mehr

- Kassenbeträge, die durchgehend auf volle Eurobeträge gerundet sind

- Doppelt verzeichnete Belege im Kassenbuch, die jedoch im Saldo nur einmal berücksichtigt werden

- Belege, die im Saldo doppelt auftreten, aber nur einmal im Kassenbuch verzeichnet sind

Fazit

Unterschätzen Sie die Bedeutung eines gut geführten Kassenbuchs nicht! Wir stehen Ihnen zur Seite, um die passende Software auszuwählen und bieten Ihnen nützliche Ratschläge, um Ihr Kassenbuch richtig zu führen. Für alle Ihre Anliegen können Sie sich jederzeit vertrauensvoll an die Datax GmbH wenden. Vereinbaren Sie jetzt einen Termin für ein Kennenlerngespräch.