Inhalt

- 1 Das Wichtigste vorab kurz zusammengefasst

- 2 Was ist eine E-Rechnung?

- 3 Formate von E-Rechnungen

- 4 Wie funktioniert eine E-Rechnung?

- 5 Wie kann man eine E-Rechnung erstellen?

- 6 Wie kann eine E-Rechnung verschickt werden?

- 7 Achtung: Rechnungen elektronisch an Bundesbehörden übermitteln

- 8 Vorteile einer E-Rechnung

- 9 Was sind die Voraussetzungen einer elektronischen Rechnung im Steuerrecht?

- 10 Steuerliche Pflichtangaben einer E-Rechnung

- 11 Ist die E-Rechnung Pflicht?

- 12 GoBD-konforme Verarbeitung von E-Rechnungen

Elektronische Rechnungen, auch E-Rechnung genannt, sind in der modernen Geschäftswelt nicht mehr wegzudenken. Im Gegenteil: In der öffentlichen Verwaltung sind sie bereits ein Muss und auch im B2B-Bereich werden sie schon bald verpflichtend sein. Ihre wachsende Bedeutung im Geschäftsverkehr resultiert nicht zuletzt aus erleichterten steuerlichen Anforderungen. Viele Unternehmen, insbesondere kleinere und mittelständische Betriebe, stehen jedoch vor Herausforderungen und Unsicherheiten bei deren Implementierung. Lesen Sie daher im Folgenden nach, was unter einer E-Rechnung überhaupt verstanden wird, für wen sie eine Norm sind, welche Vorteile sie bieten, wie sie funktionieren und erstellt werden sowie welche steuerlichen Voraussetzungen und Pflichtangaben es gibt.

Das Wichtigste vorab kurz zusammengefasst

- Eine E-Rechnung (elektronische Rechnung) für öffentliche Aufträge erlaubt den elektronischen Versand und die automatische, unterbrechungsfreie Verarbeitung von Rechnungsdetails in einem strukturierten, maschinenlesbaren Datensatz.

- Eine E-Rechnung im Kontext des Steuerrechts ist eine Rechnung, die digital erstellt, gesendet und empfangen wird.

- E-Rechnungen ermöglichen eine schnellere, kosteneffizientere und automatisierte Verarbeitung im Vergleich zu traditionellen Papierrechnungen.

- Im Steuerrecht muss eine elektronische Rechnung alle gesetzlich vorgeschriebenen Pflichtangaben enthalten und in einem elektronischen Format ausgestellt und empfangen werden, wobei ihre Echtheit der Herkunft, ihre Unversehrtheit des Inhalts und ihre Lesbarkeit gewährleistet sein müssen.

- Die steuerlichen Pflichtangaben einer E-Rechnung entsprechen dabei denen von Papierrechnungen, sodass bei korrekter Ausführung ein Vorsteuerabzug möglich wird.

- Bisher sind lediglich Lieferanten und Dienstleister, die an öffentliche Auftraggeber Rechnungen stellen, verpflichtet, ihre Rechnungen in elektronischer Form zu übermitteln, wobei es ab dem 1. Januar 2025 auch eine E-Rechnungspflicht für den B2B-Sektor geben wird.

Was ist eine E-Rechnung?

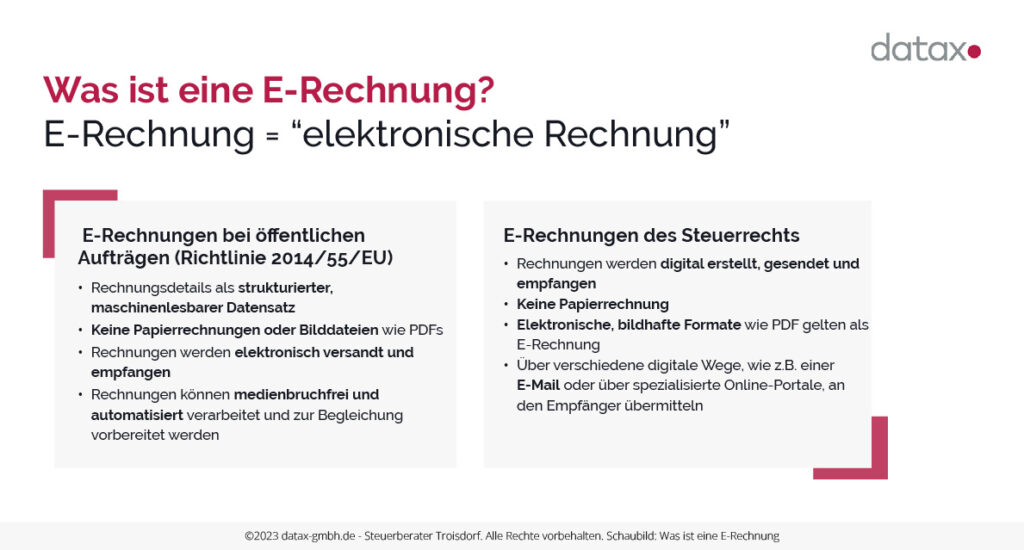

E-Rechnung ist die Abkürzung für “elektronische Rechnung”. Je nach Kontext variiert das Verständnis einer E-Rechnung. Grundsätzlich unterscheidet man zwischen E-Rechnungen im Kontext der EU-Richtlinie über die elektronische Rechnungsstellung bei öffentlichen Aufträgen (Richtlinie 2014/55/EU) sowie den allgemeineren E-Rechnungen des Steuerrechts.

E-Rechnungen bei öffentlichen Aufträgen (Richtlinie 2014/55/EU)

Im Rahmen der EU-Richtlinie 2014/55/EU handelt es sich bei einer E-Rechnung um einen strukturierten Datensatz, der auch begleitende Rechnungsunterlagen integrieren kann. Dieser strukturierte Ansatz fördert eine durchgängig digitale Bearbeitung und ermöglicht eine automatisierte und konsistente Verarbeitung der Rechnungsinformationen. Eine bloße bildhafte Darstellung, wie ein PDF, erfüllt nicht die Kriterien einer E-Rechnung gemäß dieser Richtlinie.

Das Hauptziel ist die Gewährleistung der Interoperabilität von Rechnungen, indem sie als semantisches Datenformat auf einem XML-Standard basieren. Dieses Format ist primär für maschinelle Verarbeitung konzipiert und ermöglicht einen Medienbruch-freien Import der Rechnungsdaten in Systeme. Dank Visualisierungssoftware können diese Daten auch menschenlesbar gemacht werden.

Der strukturierte Ansatz einer E-Rechnung ermöglicht eine durchgängig digitale Bearbeitung.

In Deutschland schreibt die Regelung vor, dass elektronische Rechnungen an staatliche Stellen im XRechnung-Format eingereicht werden müssen. XRechnung ist ein kostenfreier, offener Datenstandard, der dazu dient, den Prozess elektronischer Rechnungsstellung in der öffentlichen Verwaltung zu standardisieren.

Mit der Umsetzung der EU-Richtlinie sind öffentliche Auftraggeber seit dem 27. November 2018 verpflichtet, E-Rechnungen zu akzeptieren und zu verarbeiten. Auch Lieferanten müssen daher grundsätzlich ihre Rechnungen elektronisch an die Bundesverwaltung senden, wobei bestimmte Ausnahmen gelten, die in der E-Rechnungsverordnung des Bundes festgelegt sind, wie beispielsweise Direktkäufe unter 1.000 €, Aufträgen der Außen- und Sicherheitspolitik sowie Verfahren der Organleihe.

Definition: E-Rechnungen bei öffentlichen Aufträgen

Eine E-Rechnung (elektronische Rechnung) im Kontext von öffentlichen Aufträgen im Rahmen der EU-Richtlinie 2014/55/EU präsentiert die Rechnungsdetails in einem geordneten, für Maschinen lesbaren Datensatz, im Gegensatz zu herkömmlichen Papierrechnungen oder Bilddateien wie PDFs. Dies ermöglicht, dass solche Rechnungen elektronisch versandt und empfangen werden und ohne Unterbrechungen (medienbruchfrei) automatisch verarbeitet und zur Begleichung vorbereitet werden können.

E-Rechnungen des Steuerrechts

Im steuerlichen Kontext, insbesondere hinsichtlich der Umsatzsteuer, hat der Begriff E-Rechnung eine breitere Definition. Für steuerliche Zwecke bezieht sich eine E-Rechnung auf jede Rechnung, die elektronisch erstellt und empfangen wird. Ein einfaches, bildhaftes Dokument wie ein PDF kann hierbei den steuerlichen Anforderungen genügen.

Auch für elektronische Rechnungen gilt, dass für den Vorsteuerabzug eine ordnungsgemäße Rechnung notwendig ist. Das Umsatzsteuergesetz schreibt bisher keine spezielle technische Umsetzung vor. Es ist zu beachten, dass gescannte Papierrechnungen oder per traditionellem Fax versandte Rechnungen laut Umsatzsteuergesetz (UStG) nicht als E-Rechnungen gelten, sondern als Papierrechnungen betrachtet werden. Nur Rechnungen, die ursprünglich elektronisch erstellt und übermittelt wurden, zählen als echte E-Rechnungen.

Definition: E-Rechnungen des Steuerrechts

Eine E-Rechnung (elektronische Rechnung) im Kontext des Steuerrechts ist eine Rechnung, die digital erstellt, gesendet und empfangen wird. Anstelle einer traditionellen Papierrechnung wird sie in einem elektronischen Format generiert. Anschließend wird die E-Rechnung über verschiedene digitale Wege, wie zum Beispiel einer E-Mail oder über spezialisierte Online-Portale, an den oder die Empfänger übermittelt.

Neue Definition der E-Rechnung ab 1. Januar 2025

Ab dem 1. Januar 2025 führt das Wachstumschancengesetz eine klare Trennung zwischen elektronischen Rechnungen (E-Rechnungen) und sonstigen Rechnungen ein. Sonstige Rechnungen beziehen sich auf Papierrechnungen oder solche in elektronischen Formaten, die nicht den festgelegten gesetzlichen Kriterien genügen. Eine E-Rechnung muss in einem strukturierten elektronischen Format erstellt, versendet und empfangen werden, das eine automatisierte Verarbeitung ermöglicht und der europäischen Norm für die elektronische Rechnungsstellung sowie den dazugehörigen Syntaxen, entsprechend der Richtlinie 2014/55/EU und somit der CEN-Norm EN 16931, folgt.

Formate von E-Rechnungen

E-Rechnungen können somit in unterschiedlichen Formen vorkommen:

- Als strukturierte Daten (z.B. XML-Format)

- Als unstrukturierte Daten (z.B. PDF-Format, Word-Dokument oder E-Mail-Text)

- Als sogenannte hybride Daten (z.B. ZUGFeRD-Rechnungen)

Hybride elektronische Rechnungen meinen dabei, dass sowohl Menschen als auch Computerprogramme sie interpretieren können. Beispielsweise werden E-Rechnungen im gängigen PDF-Format per E-Mail versandt. Obwohl sie wie herkömmliche PDFs erscheinen und gelesen werden können, enthalten sie auch XML-Dateien. Diese ermöglichen, dass die Rechnungen automatisch in der Buchhaltung verarbeitet werden.

Was bedeutet ZUGFeRD?

ZUGFeRD ist die Abkürzung für den “Zentralen User Guide des Forums elektronische Rechnung Deutschland”. Dieses Dateiformat wurde speziell für elektronische Rechnungen entwickelt. Rechnungen, die in diesem Format erstellt, verschickt und bearbeitet werden, entsprechen den Vorgaben der GoBD in Deutschland sowie den Richtlinien der EU. Es gewährleistet sowohl für Maschinen als auch für Menschen eine klare Lesbarkeit und kann entsprechend den GoBD-Richtlinien archiviert werden.

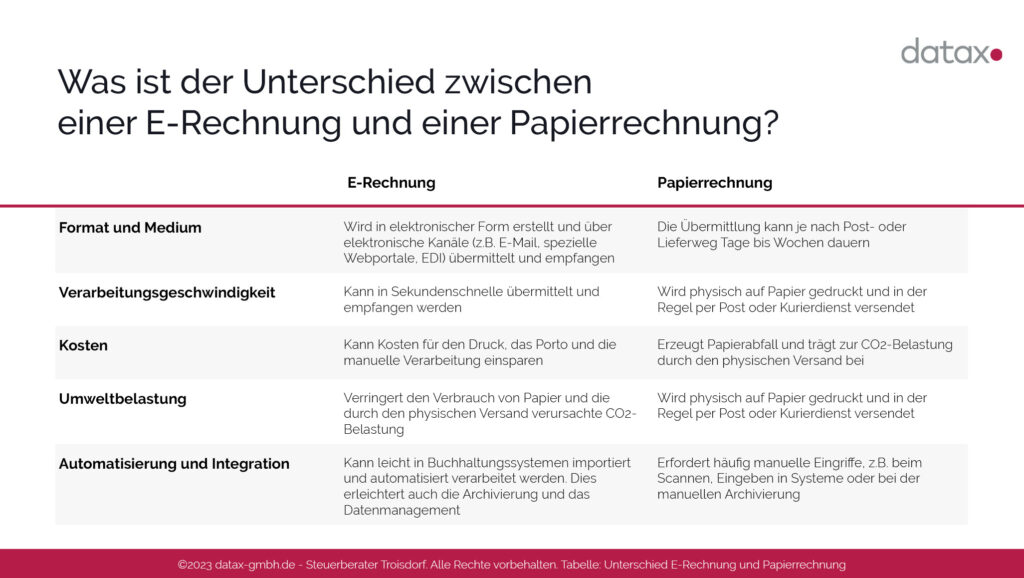

Was ist der Unterschied zwischen einer E-Rechnung und einer Papierrechnung?

Die Wahl einer E-Rechnung ermöglicht eine schnellere Übermittlung.

Bei der Wahl zwischen E-Rechnung und Papierrechnung gibt es entscheidende Unterschiede. Die E-Rechnung wird elektronisch erstellt und über Kanäle wie E-Mail oder Webportale blitzschnell übermittelt, während die Papierrechnung physisch gedruckt und per Post versandt wird, was Tage bis Wochen dauern kann. Dabei bietet die E-Rechnung nicht nur Kostenvorteile, da sie Druck-, Porto- und manuelle Verarbeitungskosten eliminiert, sondern reduziert auch den Papierverbrauch und die CO₂-Emissionen. Im Gegensatz dazu erzeugt die Papierrechnung zusätzliche Kosten und Umweltbelastungen. Außerdem kann die E-Rechnung einfach in Buchhaltungssystemen integriert und automatisiert verarbeitet werden, wohingegen die Papierrechnung oft manuelle Schritte wie das Scannen oder manuelle Archivierung erfordert.

Ist ein PDF eine E-Rechnung?

In Deutschland kann eine Rechnung in einem PDF-Format als E-Rechnung betrachtet werden, sofern sie in elektronischer Form ausgestellt, übermittelt und empfangen wird. Das PDF-Format ist bei vielen Unternehmen und Privatpersonen in Deutschland weit verbreitet und wird oft für den Versand von Rechnungen per E-Mail verwendet.

Aber Achtung: Bei Rechnungen, die an die Bundesbehörden verschickt werden, gelten PDFs nicht als E-Rechnung! Denn eine PDF-Datei ist eine bildhafte Darstellung, welche gemäß der Definition in der EU-Richtlinie 2014/55/EU nicht als E-Rechnung anerkannt wird. Hier muss ein reiner Datensatz vorliegen.

Wichtig:

Eine per E-Mail versendete PDF-Rechnung wird ab 2025 unabhängig von Sender und Empfänger nicht länger als elektronische Rechnung anerkannt, was eine signifikante Änderung in der Handhabung elektronischer Rechnungsstellungen darstellt!

Wie funktioniert eine E-Rechnung?

Eine E-Rechnung funktioniert im Prinzip wie eine normale Papierrechnung, nur dass sie insbesondere anders erstellt und verschickt wird:

- Erstellung und Übermittlung:

Zunächst gilt es, die E-Rechnungen zu erstellen. Dies geschieht elektronisch, ehe sie versendet werden. Dabei können verschiedene Formate zum Einsatz kommen, wie z.B. das XRechnung- oder das ZUGFeRD-Format. Das Format sollte in Übereinstimmung mit der europäischen Norm EN16931 und den Vorgaben der Richtlinie 2014/55/EU stehen. - Empfang und Verarbeitung:

Die empfangende Partei erhält die E-Rechnung elektronisch und kann diese dann direkt in ihr Buchhaltungs- oder ERP-System importieren. Das ermöglicht eine schnelle und automatisierte Weiterverarbeitung der Daten. - Steuerliche Anforderungen:

E-Rechnungen müssen die steuerlichen Pflichtangaben gemäß Umsatzsteuergesetz enthalten. Darüber hinaus müssen sie GoBD-konform verarbeitet und aufbewahrt werden. Dies bedeutet unter anderem, dass die Unversehrtheit und Lesbarkeit der Rechnung sowie die Echtheit des Ursprungs über die gesamte Aufbewahrungsfrist von in der Regel zehn Jahren gewährleistet sein müssen. - Archivierung:

E-Rechnungen müssen elektronisch archiviert werden. Die Archivierung muss so erfolgen, dass die Rechnungen jederzeit innerhalb einer angemessenen Frist auffindbar, unverändert und maschinenlesbar sind. - Zustimmung:

Grundsätzlich sollte sichergestellt werden, dass der Empfänger mit dem Erhalt von elektronischen Rechnungen einverstanden ist.

Wie kann man eine E-Rechnung erstellen?

Einige wichtige Schritte müssen bei der Erstellung einer E-Rechnung beachtet werden.

Beachten Sie folgenden Schritte, um eine E-Rechnung zu erstellen:

- Auswahl des Formats:

Entscheiden Sie sich am besten für ein standardisiertes Format, wie z.B. XRechnung oder ZUGFeRD in Deutschland. - Rechnungsprogramm oder ERP-System:

Nutzen Sie ein Rechnungsprogramm oder ein ERP-System, das E-Rechnungen im gewünschten Format erstellen kann. Viele moderne Systeme bieten diese Funktion bereits an. - Pflichtangaben:

Stellen Sie sicher, dass alle gesetzlichen Pflichtangaben in der Rechnung enthalten sind, wie z.B. vollständige Namen und Adressen des Lieferanten und des Kunden, Steuernummer oder USt-ID, Rechnungsdatum, Rechnungsnummer, Liefer- oder Leistungszeitpunkt, Einzelpreise und Gesamtbetrag, und ggf. Steuersatz und Steuerbetrag. - Erzeugung der E-Rechnung:

Sobald alle Informationen eingegeben sind, erstellt Ihr System die Rechnung im gewählten elektronischen Format. - Überprüfung:

Vor dem Versand sollten Sie die Rechnung noch einmal gründlich überprüfen, um Fehler zu vermeiden. - Versand:

Senden Sie die E-Rechnung an Ihren Kunden. Dies kann über verschiedene Kanäle erfolgen, z.B. per E-Mail, Webservice oder über spezielle Portale wie die Zentrale Rechnungseingangsplattform (ZRE) für Bundesbehörden in Deutschland.

Wie kann eine E-Rechnung verschickt werden?

Eine E-Rechnung kann auf verschiedene Weisen verschickt werden, je nach den technologischen Möglichkeiten und Vereinbarungen zwischen Sender und Empfänger. Zu den gängigsten Methoden, wie eine E-Rechnung versandt werden kann, zählen:

Eine der einfachsten Methoden, um eine E-Rechnung zu senden, ist die Versendung per E-Mail, oft als Anhang in einem standardisierten Format wie ZUGFeRD (welches ein hybrides Format aus PDF und XML ist) oder als reine XML-Datei im Format der XRechnung.

Webportale

Viele größere Unternehmen oder öffentliche Einrichtungen bieten Portale an, in die Lieferanten ihre E-Rechnungen direkt hochladen können. Hierbei handelt es sich oft um spezialisierte Rechnungsportale, die den Datenaustausch standardisieren und die Rechnungsverarbeitung beschleunigen.

EDI (Electronic Data Interchange)

Dies ist eine Methode, bei der Rechnungsdaten direkt von einem IT-System zum anderen übermittelt werden. Es handelt sich hierbei um einen standardisierten Austausch von Geschäftsdokumenten zwischen Unternehmen. Dabei werden oft spezielle EDI-Konverter oder Dienstleister eingesetzt, um die Daten zwischen den unterschiedlichen Systemen der Geschäftspartner zu übersetzen.

Rechnungsnetzwerke oder -marktplätze

Hierbei handelt es sich um Plattformen, die eine zentrale Anlaufstelle für das Senden und Empfangen von E-Rechnungen bieten. Unternehmen können sich diesen Netzwerken anschließen und Rechnungen an eine Vielzahl von Empfängern senden bzw. von vielen Sendern empfangen.

Cloud-basierte Buchhaltungs- und ERP-Systeme

Viele moderne Buchhaltungssysteme bieten integrierte Möglichkeiten zum Versenden von E-Rechnungen direkt aus der Software heraus.

Unabhängig von der gewählten Versandmethode ist es wichtig, die Sicherheit der übermittelten Daten zu gewährleisten. Dies kann durch die Verschlüsselung der Rechnungen und/oder die Verwendung einer elektronischen Signatur erreicht werden, um die Echtheit und Integrität der Rechnung sicherzustellen. Es ist ebenfalls essenziell, rechtliche und steuerliche Anforderungen, insbesondere in Bezug auf die Archivierung und die GoBD, zu berücksichtigen.

Achtung: Rechnungen elektronisch an Bundesbehörden übermitteln

Die ZRE agiert als Schnittstelle zwischen den Rechnungserstellern und verschiedensten Behörden der Bundesverwaltung.

Für die elektronische Übermittlung von Rechnungen an Bundesbehörden ist die Zentrale Rechnungseingangsplattform (ZRE) vorgesehen. Diese Plattform agiert im Rahmen des Onlinezugangsgesetzes und dient als Schnittstelle zwischen den Rechnungsstellern und den Bundesministerien, Verfassungsorganen wie dem Bundesrat sowie den unmittelbaren Behörden der Bundesverwaltung.

Rechnungen, die an die ZRE gesendet werden, durchlaufen eine Prüfung und werden dann gezielt an die entsprechenden Empfänger weitergeleitet. Dabei gibt es mehrere Möglichkeiten für Lieferanten, ihre Rechnungen zu übermitteln: Direkt über IT-Systeme mittels Webservices wie PEPPOL, via E-Mail oder De-Mail. Falls Lieferanten den europäischen Norm EN 16931 entsprechenden Standard nutzen möchten, können sie eine XRechnung direkt auf der ZRE-Webseite hochladen. Und für jene, die keine spezielle Software besitzen, besteht die Option, die Rechnungsinformationen direkt auf der ZRE-Plattform einzugeben.

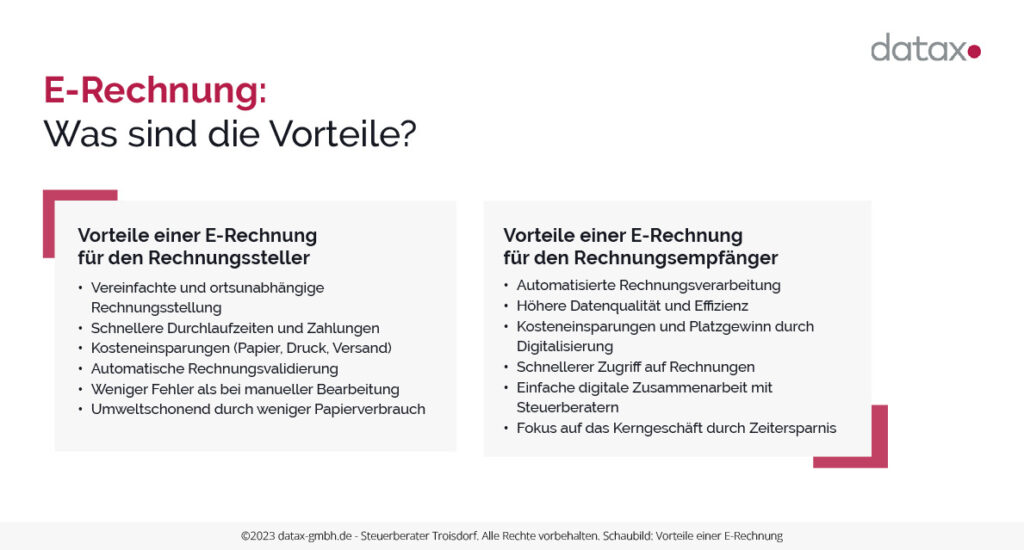

Vorteile einer E-Rechnung

Die Vorteile der E-Rechnung betreffen sowohl den Rechnungssteller als auch den Rechnungsempfänger und können zu erheblichen Verbesserungen in der Buchhaltung und im Rechnungswesen beider Parteien führen:

Vorteile einer E-Rechnung für den Rechnungssteller

- Vereinfachte Rechnungsstellung

- Verkürzte Durchlaufzeiten

- Schnellere Bearbeitung und pünktlichere Zahlung

- Einsparpotenziale im Rechnungsversand durch Verzicht auf Papier und Porto

- Steigerung der Prozessqualität durch automatische Erstellung und Validierung von Rechnungen

- Flexibles Arbeiten dank ortsunabhängiger Rechnungsstellung

- Umweltfreundlichkeit durch Reduzierung des Papierverbrauchs

- Kosteneinsparungen bei Druck und Versand

- Minimierung von Fehlern, die bei manuellen Prozessen auftreten können

Vorteile einer E-Rechnung für den Rechnungsempfänger

- Optimierung der Rechnungsverarbeitung durch automatisiertes Einlesen der Rechnungsdaten

- Steigerung der Datenqualität durch verringerte Fehleranfälligkeit

- Einsparpotenziale in der Rechnungsverarbeitung

- Ermöglichen einer dezentralen Rechnungsbearbeitung

- Flexibles Arbeiten dank ortsunabhängiger Rechnungsstellung

- Platzersparnis durch digitale Archivierung

- Zeitersparnis, da kein manuelles Sortieren oder Abheften erforderlich ist

- Einfacherer und schnellerer Zugriff auf archivierte Rechnungen

- Kosteneinsparungen durch den Wegfall von Papier- und Portokosten

- Erleichterte Zusammenarbeit mit Steuerberatern und Finanzämtern durch digitalen Zugriff

- Steigerung der Effizienz und Konzentration auf das Kerngeschäft

Was sind die Voraussetzungen einer elektronischen Rechnung im Steuerrecht?

Damit eine elektronische Rechnung auch vom Finanzamt als absolut gleichwertig zu einer Papierrechnung behandelt werden kann, sind neben den grundsätzlichen Anforderungen an eine Rechnung auch die folgenden Richtlinien einzuhalten:

Allgemeine Anforderungen

Unabhängig vom Format müssen alle Rechnungen, auch elektronische, bestimmte Mindestanforderungen erfüllen, um in Deutschland als ordnungsgemäße Rechnung anerkannt zu werden (z.B. vollständiger Name und Adresse des Leistenden und des Leistungsempfängers, Steuernummer oder USt-IdNr., Datum der Rechnungsausstellung, Menge und Art der gelieferten Gegenstände oder den Umfang und die Art der sonstigen Leistung, Entgelt und darauf entfallenden Steuerbetrag, etc.).

Zustimmung des Empfängers

Für den Versand von E-Rechnungen, einschließlich PDF-Rechnungen, muss der Rechnungsempfänger zustimmen. Dies kann ausdrücklich oder stillschweigend geschehen (z.B. wenn der Empfänger die elektronische Rechnung ohne Widerspruch akzeptiert).

Authentizität, Integrität und Lesbarkeit

Die Authentizität der Herkunft, die Integrität des Inhalts und die Lesbarkeit der Rechnung müssen gewährleistet sein, vom Zeitpunkt ihrer Ausstellung bis zum Ende der Aufbewahrungsfrist. Dies kann durch jegliche innerbetriebliche Kontrollverfahren erreicht werden, die einen verlässlichen Prüfpfad zwischen Rechnung und Leistung schaffen. Es ist nicht zwingend erforderlich, eine elektronische Signatur oder andere spezielle Technologien zu verwenden.

Aufbewahrung

E-Rechnungen müssen, wie alle anderen Rechnungen auch, für die gesetzlich vorgeschriebene Aufbewahrungsfrist (in der Regel 10 Jahre) aufbewahrt werden. Bei E-Rechnungen im PDF-Format bedeutet dies, dass sie in diesem Format aufbewahrt werden müssen und jederzeit lesbar sein müssen.

Es ist auch zu beachten, dass für Geschäfte mit öffentlichen Auftraggebern in Deutschland spezielle Anforderungen für E-Rechnungen gelten, insbesondere durch das E-Rechnungsgesetz und die E-Rechnungsverordnung. In diesem Kontext wird oft ein strukturiertes Datenformat (z.B. XRechnung) gefordert und nicht nur ein einfaches PDF.

Praxisbeispiel: Anwendung der E-Rechnung im Alltag

Ein Bäcker hat eine spezielle Hochzeitstorte für einen Kunden angefertigt. Für dieses individuelle Kunstwerk möchte er 1.000 € berechnen. Statt viel Papier zu verwenden, entscheidet er sich, die Rechnung per E-Mail zu versenden. Wenn der Bäcker alles richtig macht, erfüllt er alle Voraussetzungen für elektronische Rechnungen:

- Die Rechnung wurde elektronisch per E-Mail erstellt, gesendet und empfangen.

- Sie ist für den Menschen verständlich.

- Das interne Kontrollverfahren basiert auf Kunden-, Rechnungs- und Bestellnummer.

- Die Integrität der Rechnung lässt sich einfach prüfen.

- Der Kunde hat gemäß der aktuellen Rechtslage nicht widersprochen, sodass seine Zustimmung rückwirkend anerkannt wird.

Als Spezialisten für E-Rechnungen mit langjähriger Expertise beraten wir Sie gerne hinsichtlich aller Fragen und Voraussetzungen rund um das Thema elektronische Rechnungen. Wir helfen Ihnen, Fehler zu vermeiden und sicherzustellen, dass Sie alle steuerlichen Aspekte berücksichtigen.

Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

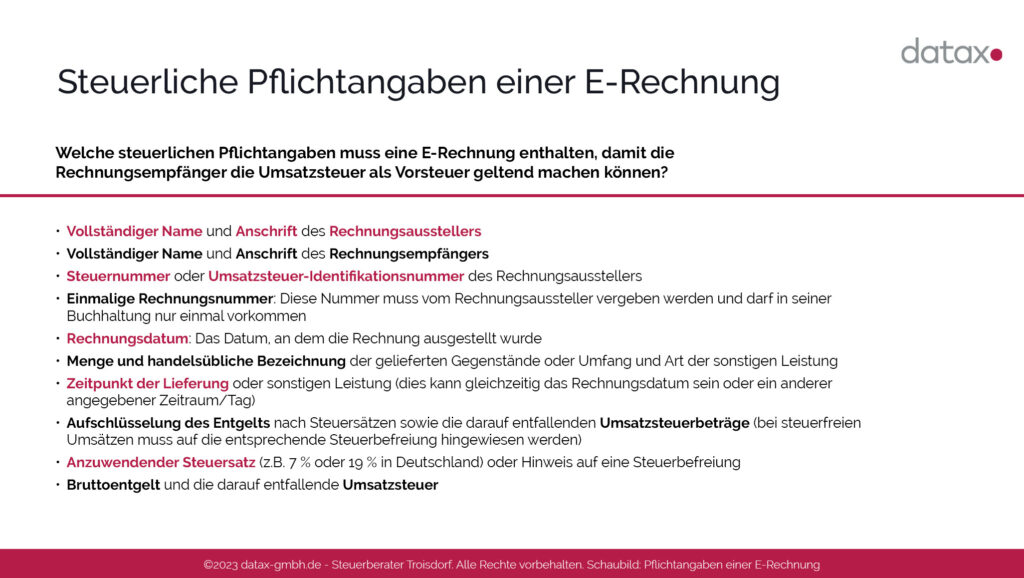

Steuerliche Pflichtangaben einer E-Rechnung

Jede geschäftliche Rechnung stellt ein essenzielles Belegdokument dar. Sowohl der Geschäftskunde für seine Umsatzsteuererklärung als auch der Lieferant sind darauf angewiesen. Damit eine Rechnung als Beleg für den Vorsteuerabzug des Geschäftskunden dient, müssen darin spezifische Informationen aufgeführt sein, um den Richtlinien des Umsatzsteuergesetzes gerecht zu werden.

Wenn entscheidende Informationen fehlen, könnte das Finanzamt des Rechnungsempfängers das Dokument für Umsatzsteuerbelange eventuell nicht akzeptieren. Dies ist für Geschäftskunden nachteilig, da sie die Umsatzsteuer dann nicht als Vorsteuer geltend machen können. Daher obliegt es dem Rechnungsempfänger, sicherzustellen, dass die erhaltene elektronische Rechnung den Bestimmungen des Umsatzsteuerrechts genügt. Zudem muss er die Rechnung gemäß den gängigen Regelungen archivieren, da er die Beweislast für den Vorsteuerabzug trägt.

In Bezug auf das Umsatzsteuerrecht sind die Vorgaben für elektronische Rechnungen identisch mit denen für Papierrechnungen. Die steuerlichen Pflichtangaben, die eine E-Rechnung in Deutschland enthalten muss, sind:

Bei Rechnungen, deren Gesamtbetrag 250 Euro inklusive Umsatzsteuer nicht übersteigt (sogenannte Kleinbetragsrechnungen), sind die Anforderungen gemäß § 33 UStDV reduziert. Hier reichen unter anderem Name und Anschrift des leistenden Unternehmers, Ausstellungsdatum, Menge und Art der gelieferten Gegenstände, Entgelt und Steuerbetrag in einer Summe sowie der Steuersatz.

Bei elektronischen Rechnungen (E-Rechnungen) muss außerdem stets gewährleistet sein, dass die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit der Rechnung vom Zeitpunkt ihrer Ausstellung bis zum Ende der Aufbewahrungsfrist sichergestellt sind.

Es ist ratsam, stets die aktuelle Rechtslage und mögliche gesetzliche Änderungen zu prüfen oder sich von einem Fachexperten beraten zu lassen.

Gerne unterstützen wir Sie in allen Belangen der steuerlichen Herausforderungen von E-Rechnungen. Vertrauen Sie unserer Erfahrung, damit Sie alle Pflichtangaben korrekt erfüllen und vereinbaren Sie baldmöglichst einen unverbindlichen Termin für ein Erstgespräch.

Ist die E-Rechnung Pflicht?

Wer ist zur E-Rechnung verpflichtet? Muss ich eine Rechnung heutzutage elektronisch erstellen und übermitteln? Wir klären auf!

Gibt es eine E-Rechnungspflicht?

Ja, in Deutschland gibt es eine E-Rechnungspflicht, die sich jedoch zurzeit in erster Linie nur auf den öffentlichen Sektor (B2G) bezieht und nicht auf das gesamte Geschäftsleben. Diese Verpflichtung wurde im Zuge der EU-Richtlinie 2014/55/EU über die elektronische Rechnungsstellung bei öffentlichen Aufträgen eingeführt und in nationales Recht umgesetzt. Ab dem 1. Januar 2025 wird die E-Rechnung allerdings auch für Unternehmer (B2B-Sektor) Pflicht.

Die E-Rechnungspflicht betrifft in erster Linie öffentliche Auftraggeber. Dies schließt Bund, Länder und Kommunen sowie deren Einrichtungen und Betriebe ein. Lieferanten und Dienstleister, die an öffentliche Auftraggeber Rechnungen stellen, sind demnach verpflichtet, ihre Rechnungen in elektronischer Form (als E-Rechnung) zu übermitteln.

Es gibt jedoch auch einige Ausnahmen von der Pflicht zur E-Rechnung, wie z.B. für Direktaufträge unterhalb bestimmter Schwellenwerte. Die genauen Schwellenwerte und Ausnahmeregelungen können je nach Bundesland variieren.

Die E-Rechnungspflicht in Deutschland gilt also nicht für alle Unternehmen, sondern nur für diejenigen, die an öffentliche Auftraggeber Rechnungen stellen.

Die E-Rechnungspflicht in Deutschland gilt also bis 2025 nicht für alle Unternehmen, sondern nur für diejenigen, die an öffentliche Auftraggeber Rechnungen stellen.

Einführung einer elektronischen Rechnungsverpflichtung (VIDA Richtlinienentwurf)

n Deutschland bahnen sich bedeutsame Änderungen im Bereich der E-Rechnung an, besonders im B2B-Segment. Getrieben durch die “VAT in the Digital Age” (ViDA) Initiative der Europäischen Kommission wird die E-Rechnung in Verbindung mit einem neuen elektronischen Meldesystem ab 2025 verpflichtend. Dieses Meldesystem soll die bisherigen Zusammenfassenden Meldungen (ZM) ersetzen. Eine Weichenstellung in Deutschland erfolgte mit einem Diskussionsentwurf, der später in das Wachstumschancengesetz übernommen wurde.

Ab 2025 wird eine elektronische Rechnung gemäß § 14 Abs. 1 Satz 3 UStG-E definiert als eine in einem bestimmten elektronischen Format ausgestellte, übermittelte und empfangene Rechnung, die eine elektronische Verarbeitung erlaubt und den europäischen Standards, insbesondere der Norm EN16931, entspricht. Hierzu zählen Formate wie die XRechnung oder das ZUGFeRD-Format. Wichtig ist, dass eine via E-Mail gesendete PDF-Rechnung ab 2025 nicht mehr als elektronische Rechnung gewertet wird.

Diese Verpflichtung zur E-Rechnung gilt ab dem genannten Datum betrifft jedoch nur Geschäftsbeziehungen zwischen Unternehmen (B2B) und setzt voraus, dass beide Parteien in Deutschland ansässig sind. Alle weiteren Informationen können Sie in unserem umfassenden Artikel zur neuen Verpflichtung der E-Rechnung nachlesen.

Praxistipp: Stellen Sie frühzeitig auf eine E-Rechnung um!

Obwohl die Verpflichtung für E-Rechnung im B2B-Bereich noch nicht in Kraft getreten ist, sollten sich Unternehmen rechtzeitig mit der anstehenden Umstellung auseinandersetzen und entsprechende Vorkehrungen treffen. Wichtig ist, sich umfassend zu informieren. Zudem sollten sie eine passende Lösung finden, die sowohl den geforderten Standards für E-Rechnungen entspricht als auch zu den individuellen technischen und finanziellen Bedingungen des Unternehmens passt.

GoBD-konforme Verarbeitung von E-Rechnungen

Unternehmen und Regierungen haben in Zusammenarbeit Lösungen für eine GoBD-konforme Verarbeitung von E-Rechnungen entwickelt. Hierzu zählen Formate wie ZUGFeRD und das XRechnung-Format. Letzteres dient als einheitlicher europaweiter Standard, um den Austausch von Rechnungen zwischen Regierungen und Behörden zu erleichtern. Seit dem 18. April 2020 gilt XRechnung als Mindeststandard für E-Rechnungen in Europa, basierend auf der Richtlinie 2014/55/EU. Diese Richtlinie legt Vorgaben für die elektronische Rechnungsstellung fest und bestimmt, welche Kriterien papierlose Rechnungen, digitaler Rechnungsversand per E-Mail und elektronische Rechnungseingänge erfüllen müssen.

Aufgrund des erkannten Potenzials von E-Rechnungen durch den IT-Planungsrat der EU sind in der kommenden Zeit weitere Anpassungen in der Rechnungsregulierung zu erwarten.

Fazit

Im Geschäftsumfeld nimmt die E-Rechnung immer mehr an Relevanz zu und wird in absehbarer Zeit für B2B-Transaktionen verpflichtend. Durch die Digitalisierung von Belegen können Firmen ihre Abläufe effizienter gestalten und dabei Kosten reduzieren. Allerdings müssen Unternehmen bei der E-Rechnungsstellung immer die steuerlichen Vorgaben im Blick behalten, einschließlich der spezifischen Anforderungen an die Rechnung und der Regeln zur korrekten Aufbewahrung. Daher sollten Sie stets eine auf E-Rechnungen spezialisierte Steuerberatungskanzlei beauftragen, die Ihr Unternehmen in allen steuerlichen Belangen unterstützt. Wir von der Datax GmbH Steuerberatungsgesellschaft stehen Ihnen gerne mit Rat und Tat zur Seite! Vereinbaren Sie gerne einen Termin für ein Kennenlerngespräch.