Inhalt

- 1 Das Wichtigste vorab kurz zusammengefasst

- 2 Zunächst einmal: Was ist die Einfuhrumsatzsteuer?

- 3 Wann muss Einfuhrumsatzsteuer gezahlt werden?

- 4 Wer muss die Einfuhrumsatzsteuer bezahlen?

- 5 Einfuhrumsatzsteuer: Wo muss man sie bezahlen?

- 6 Wie hoch ist die Einfuhrumsatzsteuer?

- 7 Wer muss die Meldung der Einfuhrumsatzsteuer vornehmen?

- 8 Wie erfolgen die Anmeldung und Abführung der Einfuhrumsatzsteuer?

- 9 Einfuhrumsatzsteuer Erstattung: Ist bei der Einfuhrumsatzsteuer ein Vorsteuerabzug möglich?

- 10 Ausnahmen: Wann entfällt die Einfuhrumsatzsteuer?

- 11 Einfuhrumsatzsteuer und Online Käufe – was ist zu beachten?

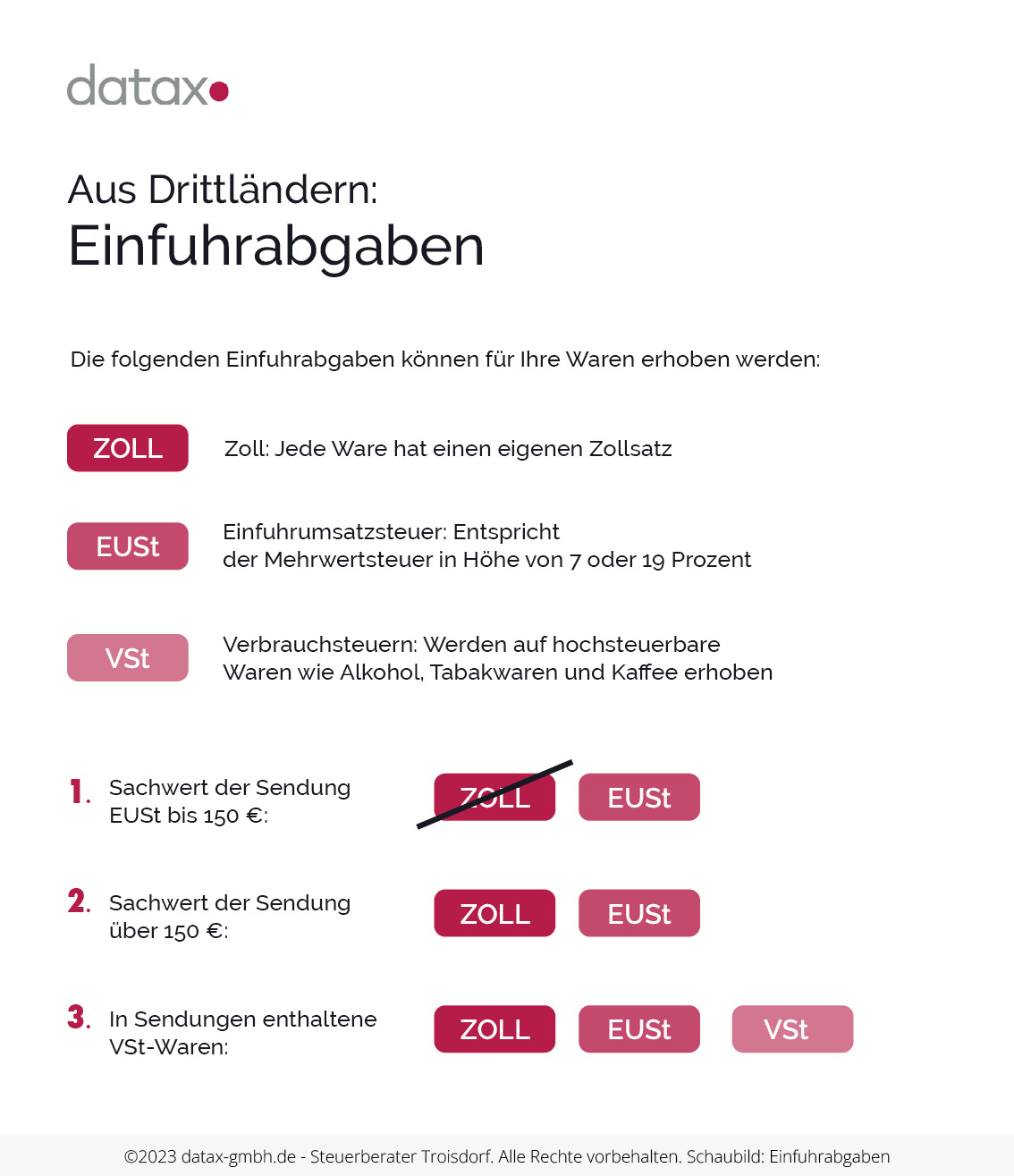

Im heutigen digitalen Zeitalter ist es ein Leichtes, Waren aus anderen Ländern zu bestellen, egal ob als Privatperson oder Unternehmen. Doch falls Sie Produkte aus einem Drittland wie USA, China oder Kanada nach Deutschland importieren, müssen Sie vorsichtig sein: Es fallen möglicherweise nicht nur Zollgebühren und Verbrauchsteuern an. Es wird ebenso eine sogenannte Einfuhrumsatzsteuer (EUSt) berechnet. Doch was ist die Einfuhrumsatzsteuer eigentlich und wie wird sie berechnet? Wer zahlt Einfuhrumsatzsteuer und kann man sie im Zuge des Vorsteuerabzugs zurückerstatten? Alle wichtigen Infos erfahren Sie hier.

Das Wichtigste vorab kurz zusammengefasst

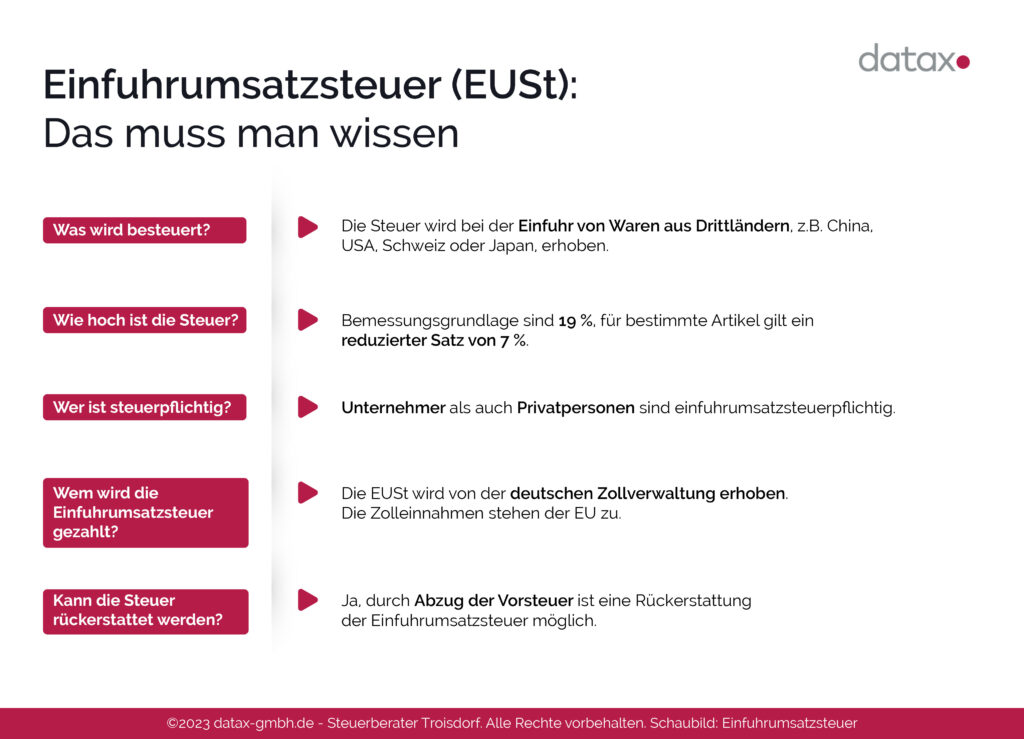

- Die Einfuhrumsatzsteuer (EUSt) fällt beim Warenimport aus Drittländern, beispielsweise USA, Schweiz, China oder Japan, nach Deutschland an.

- Waren, die im Ausfuhrland typischerweise von der Umsatzsteuer befreit werden, unterliegen bei der Einfuhr in Deutschland der Einfuhrumsatzsteuer.

- Diese Besteuerung soll sicherstellen, dass importierte Produkte aus Nicht-EU-Ländern nicht steuerfrei an Endverbraucher weitergegeben werden, also dieselbe steuerliche Behandlung wie Produkte aus dem Inland erfahren.

- Der allgemeine Steuersatz für die Einfuhrumsatzsteuer in Deutschland liegt bei 19 %, wobei für bestimmte Artikel, etwa Lebensmittel oder Bücher, ein reduzierter Satz von 7 % gilt. Für die Ermittlung des Zollwerts dient der am Tag der Zollanmeldungsannahme gültige Wechselkurs als Basis.

- Die Einfuhrumsatzsteuer betrifft sowohl Unternehmen als auch Einzelpersonen.

- Bei der Einfuhrumsatzsteuer ist ein Vorsteuerabzug möglich.

Zunächst einmal: Was ist die Einfuhrumsatzsteuer?

Die Einfuhrumsatzsteuer (oft EUSt oder Einfuhrsteuer genannt) ähnelt stark der Umsatzsteuer, die auch als Mehrwertsteuer bekannt ist. Innerhalb der EU wird reguläre Umsatzsteuer erhoben, wenn Waren oder Dienstleistungen gegen Bezahlung angeboten werden. Dies betrifft nicht nur Geschäfte in Deutschland, sondern auch den Handel mit anderen EU-Staaten. Bei der Einfuhr von Waren aus Ländern außerhalb der EU, also Drittländern, wie den USA, China, der Schweiz, Japan oder Kanada, wird jedoch keine Umsatzsteuer erhoben. An ihrer Stelle tritt die Einfuhrumsatzsteuer.

Die Zollverwaltung zieht die Einfuhrumsatzsteuer zusätzlich zu den Zollgebühren und Verbrauchsteuern ein, wobei ihre Einnahmen jährlich etwa 60 Milliarden Euro betragen. Für die Bestimmung des Steuerbetrags wird der Zollwert herangezogen, der sich aus verschiedenen Faktoren zusammensetzt.

Die Einfuhrsteuer gewährleistet, dass eingeführte Waren ordnungsgemäß besteuert werden und schafft somit einen fairen Wettbewerb zwischen Unternehmen aus Nicht-EU-Ländern und denen aus der EU.

Definition Einfuhrumsatzsteuer (EUSt)

Die Einfuhrumsatzsteuer (EUSt) ist eine in Deutschland erhobene Steuer auf importierte Waren von außerhalb der Europäischen Union, sogenannten Drittländern. Sie entspricht in ihrer Höhe der regulären Umsatzsteuer und dient der steuerlichen Gleichbehandlung von inländischen und importierten Gütern. Die Bemessungsgrundlage für die Einfuhrumsatzsteuer ist in der Regel der Zollwert der Ware zuzüglich eventuell anfallender Zölle und weiterer Kosten.

Was ist ein Drittland?

Aus Sicht Deutschlands und im Kontext der Europäischen Union bezeichnet ein Drittland ein Land, das nicht Mitglied der EU ist. Der Begriff wird insbesondere im Handels-, Zoll- und Steuerrecht verwendet, um die besonderen Regelungen für Länder außerhalb der EU festzulegen, die sich von denen innerhalb des Staatenverbunds unterscheiden.

Im Kontext der Einfuhrumsatzsteuer sind folgende Länder besonders häufig von der Steuerpflicht im Zielland Deutschland betroffen:

- Einfuhrumsatzsteuer Schweiz

- Einfuhrumsatzsteuer China

- Einfuhrumsatzsteuer USA

- Einfuhrumsatzsteuer Japan

Wie funktioniert die Einfuhrumsatzsteuer?

Bevor Waren über die Grenze verschickt werden, sind sie im Ausfuhrland von der Umsatzsteuer befreit. Da sie in diesem Stadium nicht besteuert wurden, werden sie bei ihrer Ankunft im Zielland der Einfuhrsteuer unterzogen. Somit tritt die Einfuhrumsatzsteuer an die Stelle der im Ursprungsland nicht erhobenen Umsatzsteuer.

Dieser Mechanismus gewährleistet, dass Produkte aus Nicht-EU-Ländern nicht ohne Umsatzsteuer an die Endkunden weitergegeben werden. Es spielt dabei keine Rolle, ob die Einfuhr von Einzelpersonen oder Unternehmen veranlasst wurde.

Praxisbeispiel zur Einfuhrumsatzsteuer

Als Freiberufler oder Inhaber eines Klein- oder mittelständischen Unternehmens mit Geschäftssitz in Deutschland erwerben Sie ein Produkt in der Schweiz. Dabei ist es von keiner Bedeutung, ob Sie den Artikel direkt in einem Geschäft vor Ort erwerben oder von Deutschland aus über einen Online-Shop bestellen. Juristisch betrachtet läuft es so ab: Sie führen einen Artikel aus einem Drittland (in diesem Beispiel die Schweiz) in ein Zielland (hier Deutschland) ein. Bei diesem Import wird der Artikel mit der Einfuhrumsatzsteuer des Ziellandes belastet. Jedoch wird dieser aus der Perspektive der Schweiz als Drittland umsatzsteuerfrei behandelt.

Was ist der Unterschied zwischen Umsatzsteuer und Einfuhrumsatzsteuer?

Während die Einfuhrumsatzsteuer (EUSt) ausschließlich auf Importe aus Drittländern erhoben wird, wird die Umsatzsteuer (USt; auch Mehrwertsteuer oder Vorsteuer) nur beim Kauf bzw. Verkauf von Waren im Inland auf den Nettopreis aufgeschlagen.

Wann muss Einfuhrumsatzsteuer gezahlt werden?

Wann muss man Einfuhrumsatzsteuer bezahlen? Diese Steuer kommt immer zur Anwendung, wenn Artikel aus Nicht-EU-Ländern (Drittländern) ins umsatzsteuerrechtliche Inland importiert werden. Für umsatzsteuerliche Zwecke muss der Begriff “Inland” im Kontext der Einfuhrsteuer präzisiert werden. Er bezieht sich auf das gesamte Territorium der Bundesrepublik Deutschland. Durch internationale Vereinbarungen fallen jedoch auch Lieferungen in die österreichischen Gebiete Jungholz und Mittelberg unter die deutsche Einfuhrsteuer. Allerdings gehören folgende Gebiete nicht zum umsatzsteuerrechtlichen Inland:

- Helgoland

- Büsingen

- Freizonen

- Watten und Gewässer zwischen der Grenze und der jeweiligen Küstenlinie

- Schiffe und Flugzeuge unter deutscher Flagge in internationalen Gewässern oder Lufträumen

Merke: In speziellen Fällen kann die Einfuhrumsatzsteuer auch innerhalb der EU anfallen, wie beispielsweise für das von der Schweiz eingeschlossene deutsche Gebiet Büsingen oder die Insel Helgoland. Werden Waren aus dem steuerlichen Inland nach Büsingen oder Helgoland versandt, so werden diese als steuerfreie Exporte behandelt. In umgekehrter Richtung fallen auf Sendungen aus diesen Gebieten die deutsche Einfuhrumsatzsteuer an. Dies gilt ebenso für die österreichischen Enklaven Jungholz und Mittelberg. Nach dem Brexit ist zu beachten, dass für England ebenfalls die Einfuhrumsatzsteuer gilt.

Generell richten sich die Steuervorschriften nach den Gesetzen des Importlandes. Dies bezieht sich typischerweise auf das Land, in dem die Waren erstmals im betreffenden Zollgebiet eintreffen. In der Tabelle der Besonderheiten zum Zollgebiet der Union können Sie auch für die anderen EU-Mitgliedsstaaten einsehen, welche Gebiete nicht zum Umsatzsteuergebiet des jeweiligen Landes gehören.

Wer muss die Einfuhrumsatzsteuer bezahlen?

Wir wissen nun, wann die Einfuhrsteuer gezahlt wird. Nun ist noch die Frage: Wer muss die Einfuhrumsatzsteuer abführen?

Hier gilt: Jeder, der Artikel aus einem Land außerhalb der EU erhält, ist automatisch zur Zahlung der Einfuhrumsatzsteuer verpflichtet. Die Steuer wird von der Zollbehörde bei der Einreise eingezogen. Es macht dabei keinen Unterschied, ob es sich bei dem Importeur um ein Unternehmen oder eine Privatperson handelt.

Wer ist Schuldner der Einfuhrumsatzsteuer?

Derjenige, der die Ware anmeldet und im Falle einer indirekten Vertretung auch die Person, in deren Namen die Zollanmeldung erfolgt, ist verpflichtet, die Einfuhrumsatzsteuer zu zahlen.

Als Spezialisten rund um das Thema Einfuhrumsatzsteuer stehen Ihnen unsere Fachleute bei Datax gerne zur Verfügung und prüfen, ob Sie die Steuer zahlen müssen oder nicht.

Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Einfuhrumsatzsteuer: Wo muss man sie bezahlen?

Wem muss ich Einfuhrumsatzsteuer zahlen? Wer ist für die Einfuhrumsatzsteuer zuständig? Dies ist klar geregelt: Die Einfuhrumsatzsteuer wird vom Zoll des jeweiligen EU-Mitgliedstaates erhoben. Diese Zolleinnahmen werden an die EU entrichtet.

Wie hoch ist die Einfuhrumsatzsteuer?

Die Höhe der Einfuhrumsatzsteuer ist von verschiedenen Faktoren abhängig, die wir Ihnen nachfolgend vorstellen.

Wie wird die Einfuhrumsatzsteuer berechnet?

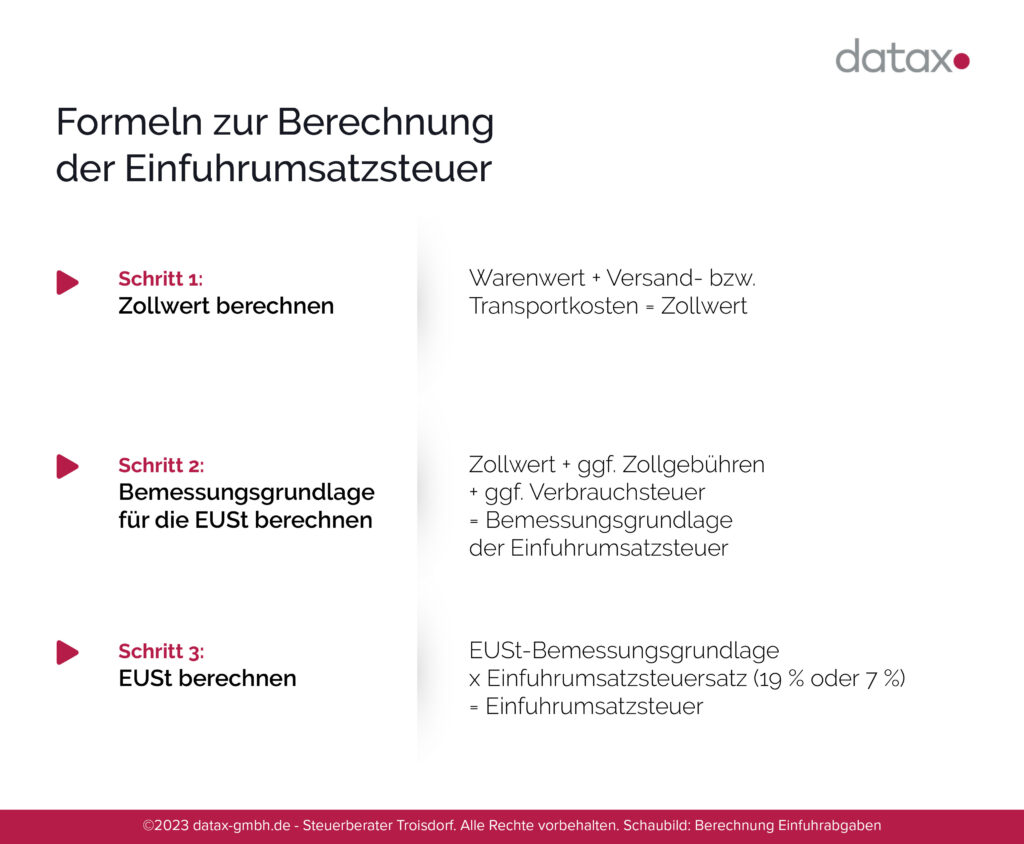

Um die Einfuhrumsatzsteuer zu berechnen, muss zunächst der von der Zollverwaltung bestimmte Zollwert als Bemessungsgrundlage verwendet werden.

Der vom Zoll bestimmte Wert einer Ware liegt dabei oft über dem tatsächlichen Wert der Ware, da bei der

Rechnen Sie immer mit einer höheren Summe, als ihre Ware tatsächlich wert ist.

Wertfestsetzung zusätzliche Kosten berücksichtigt werden:

- Im Ausland anfallende Kosten für Einfuhrabgaben, Steuern und sonstige Gebühren (zum Beispiel im Drittland entrichtete Ausfuhrzölle)

- Summen für Zoll und andere EU-Einfuhrabgaben sowie spezielle Verbrauchssteuern, wie sie etwa für Brennstoffe oder Tabakprodukte gelten, die auf die importierten Artikel anfallen

- Transportkosten von der EU-Außengrenze bis zum ersten Zielort innerhalb der EU, also dem Punkt, an dem die grenzüberschreitende Lieferung endet

Zu dem eigentlichen Wert der Ware plus den Transportkosten werden die oben genannten Ausgaben hinzugefügt. Die resultierende Gesamtsumme dient dann als Grundlage zur Bestimmung der Einfuhrumsatzsteuer (EUSt-Wert). Auf diese Summe legt die Zollbehörde den entsprechenden Steuersatz fest.

Mit den folgenden Formeln können Sie die Einfuhrumsatzsteuer berechnen. Alternativ können Sie auch einen Einfuhrumsatzsteuer Rechner online verwenden.

Praxisbeispiel zur Einfuhrumsatzsteuer bei Import aus einem Drittland

Geschäftsmann A erwirbt online einen Computer aus den USA (Drittland) für 6.000 Euro. Dieser PC wird per Post nach Deutschland (Zielland) geliefert, wobei Versandkosten von 100 Euro anfallen. Beim Import von Computern, Laptops und Notebooks aus den USA fallen keine Zollkosten an. Deswegen entrichtet Geschäftsmann A keine Zollabgaben. Allerdings wird eine Einfuhrumsatzsteuer von 19 % auf den Gesamtwert von 6.100 Euro fällig, was 1.159 Euro entspricht. Somit zahlt Geschäftsmann A insgesamt 7.259 Euro.

Als Spezialisten rund um das Thema Einfuhrumsatzsteuer stehen Ihnen unsere Fachleute bei Datax gerne zur Verfügung und prüfen, ob Sie die Steuer zahlen müssen oder nicht.

Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Welcher Steuersatz gilt bei der Einfuhrumsatzsteuer?

Die Steuerbelastung kommt erst im Empfangsland zur Anwendung, wobei in Deutschland der übliche Umsatzsteuersatz von 19 % herangezogen wird. Der allgemeine Satz für die Einfuhrsteuer entspricht daher ebenso 19 %. Dennoch existiert für spezifische Produkte ein reduzierter Satz von 7 %. Dieser reduzierte Steuersatz bezieht sich nur auf Artikel, die explizit im Anhang 2 gemäß § 12 Abs. 2 Nr. 1 und 2 UStG genannt sind. Beispielsweise fallen darunter:

- Fleisch, Fisch

- Obst, Gemüse

- Tee, Kaffee

- Milcherzeugnisse

- Zuckerprodukte

- Getreide

- Literatur und Periodika

- Orthopädische Artikel wie Prothesen, Krücken und Kunstgelenke

- Kunstobjekte und Sammlerstücke, inklusive Gemälde, Münzen und Medaillen

Wer muss die Meldung der Einfuhrumsatzsteuer vornehmen?

Informieren Sie sich vor der Einfuhr über die für ihre Waren geltende Regeln.

Die Einfuhrumsatzsteuer wird in der Regel gemeinsam mit den Zollabgaben fällig. Auch wird die EUSt, ähnlich den Zollgebühren, von der Zollbehörde eingezogen. Deshalb sind die Abwicklungsverfahren an die zollrechtlichen Bestimmungen angeglichen. Demnach finden gemäß Umsatzsteuergesetz die Regelungen des Zollrechts analog auch für die Einfuhrsteuer Anwendung. So ist bei Eintreffen der Ware eine Zollerklärung erforderlich. Bestellt etwa eine Firma Waren aus China, legt sie diese Erklärung vor und übernimmt die Rolle des Steuerschuldners. Nach Freigabe der Ware durch die Zollstelle entsteht sowohl Zoll- als auch EUSt-Schuld. Wichtig hierbei ist, dass die Besteuerung nur mit der Entstehung einer Zollverbindlichkeit und nicht mit der tatsächlichen Zahlung von Zollgebühren verknüpft ist. Daher ist die Einfuhrumsatzsteuer auch dann fällig, wenn keine Zollkosten für die importierten Produkte anfallen.

Wie erfolgen die Anmeldung und Abführung der Einfuhrumsatzsteuer?

Seit 2021 haben Versandhändler und Onlinegeschäfte die Möglichkeit, sich für das Verfahren Import-One-Stop-Shop (IOSS) anzumelden. Bei angemeldeten Geschäften wird die Einfuhrumsatzsteuer meist direkt während des Bestellvorgangs eingezogen und folglich vom Anbieter überwiesen.

Wird die Einfuhrumsatzsteuer hingegen nicht via IOSS-Verfahren abgewickelt, müssen Sie eine Zollanmeldung vornehmen. Diese kann beispielsweise digital über das deutsche IT-System ATLAS, in schriftlicher Form oder verbal vorgenommen werden.

Die Anmeldung beim Zoll muss nicht unbedingt vom Endnutzer vorgelegt werden. Auch ein Vertreter, beispielsweise ein Spediteur, kann diese Aufgabe ebenfalls übernehmen.

Eine Übersicht der unterschiedlichen Zollprozesse können Sie hier einsehen.

Benötigen Sie Hilfe bei der Anmeldung und Abführung der Einfuhrumsatzsteuer? Dann helfen Ihnen unsere Steuer-Profis der Datax gerne zuverlässig und schnell weiter!

Vereinbaren Sie hierzu einfach einen unverbindlichen Termin für ein Erstgespräch.

Einfuhrumsatzsteuer Erstattung: Ist bei der Einfuhrumsatzsteuer ein Vorsteuerabzug möglich?

Sicherlich fragen Sie sich nun: Kann ich mir die Einfuhrumsatzsteuer zurückholen, so wie es auch bei der Umsatzsteuer möglich ist? Gute Nachrichten: Auch bei der Einfuhrumsatzsteuer ist ein Abzug der Vorsteuer möglich. Zweck dieses Vorsteuerabzugs ist es, dass die eigentlich zu zahlende Steuer lediglich von den Endverbrauchern entrichtet wird.

Achten Sie darauf alle Rechnungen und Belege für Ihre Waren aufzuheben.

Wann ist eine Rückerstattung der Einfuhrumsatzsteuer möglich?

Um einen Vorsteuerabzug der Einfuhrumsatzsteuer vornehmen zu können, muss ein Unternehmen beim Eintritt von der Ware in das Zollgebiet eine Verfügungsgewalt für die Lieferung innehaben. Aus diesem Grund ist es beispielsweise für Speditionen nicht möglich, die Einfuhrumsatzsteuer abzusetzen. Dies kann nur der eigentliche Käufer.

Hinzu kommt, dass entsprechende Rechnungen und Belege vorliegen müssen, die den Erwerb der Ware bestätigen. Allgemein ist es nur für geschäftliche Käufer möglich, sich die Einfuhrumsatzsteuer zurückzuholen, sprich großen Unternehmen, aber auch KMUs, Freelancer und Selbstständige.

Wann ist ein Vorsteuerabzug nicht möglich bzw. unzulässig?

Ein Vorsteuerabzug der EUSt ist nicht möglich bei:

- Nicht-geschäftlichen Käufen sowie Aufwendungen für die private Lebensführung oder den Unterhalt von Angehörigen

- Umsatzsteuerfreien Einnahmen, wie bei Bildungsinstitution oder ärztlicher Behandlung

- Kleinunternehmern, die keinen Anspruch auf Vorsteuerabzug haben

Allen Privatperson, welche Artikel aus Drittländern erwerben

Wie funktioniert die Einfuhrumsatzsteuer Erstattung?

Wie bei der regulären Umsatzsteuer können Firmen, die Käufer der Lieferung sind, über die monatliche oder quartalsweise Umsatzsteuervoranmeldung sowie über die jährliche Umsatzsteuer- oder Einkommensteuererklärung die entrichtete Einfuhrumsatzsteuer geltend machen und somit die Kosten zurückbekommen. In Ihrer Steuersoftware oder im Formular sollten Sie die EUSt-Werte im Bereich “Bezahlte Einfuhrumsatzsteuer (§ 15 Abs. 1 Satz 1 Nr. 2 UStG)” vermerken.

In Deutschland ist es übrigens nicht machbar, die Einfuhrumsatzsteuerschuld und den Vorsteueranspruch automatisch miteinander zu verrechnen, da für diese zwei unterschiedliche Institutionen (das Finanzamt und die Zollbehörde) zuständig sind.

Als Experten für die Einfuhrumsatzsteuer prüfen wir gerne für Sie, ob eine Vorsteuerabzug möglich ist und führen diesen, wenn möglich, gerne für Sie durch.

Kontaktieren Sie uns gerne für einen unverbindlichen Termin für ein Erstgespräch!

Ausnahmen: Wann entfällt die Einfuhrumsatzsteuer?

In folgenden Fällen müssen Sie keine Einfuhrumsatzsteuer bezahlen:

Warenwert unter 1 Euro

Betragen die Abgaben bei einer Internetbestellung aus dem Nicht-EU-Land weniger als 1 Euro, ist keine EUSt fällig. Alles über einem Warenwert von 1 Euro ist Einfuhrumsatzsteuerpflichtig. Die zuvor geltende Einfuhrumsatzsteuer Freigrenze über einen Warenwert bis 22 Euro wurde abgeschafft.

Download-Software

Bestellen Sie eine Download-Software, wird diese zollrechtlich nicht als Ware anerkannt. Daher muss auch keine Zollanmeldung erfolgen und dementsprechend auch keine Einfuhrumsatzsteuer gezahlt werden.

Geschenksendungsverkehr

Handelt es sich um eine Geschenksendung von einer Privatperson mit einem Sachwert von höchstens 45 Euro (Kleinsendungs Freimengen), entfällt die Einfuhrumsatzsteuer ebenfalls.

Informieren Sie sich im Vorfeld oder lassen Sie sich von Experten beraten, bevor Sie Zahlungen versäumen.

Waren nach § 5 UStG

Es gibt bestimmte Artikel, die gemäß § 5 UStG von der Einfuhrumsatzsteuer ausgenommen sind. Dazu gehören unter anderem im Land gültige offizielle Wertzeichen wie Stempelmarken, Goldbarren oder schon in Umlauf gebrachte Wertdokumente. Eine detaillierte Liste dazu können Sie hier einsehen.

Einreise-Freimengen (Reiseverkehr)

Bei der Einreise oder Rückkehr nach Deutschland aus einem Drittland können Sie bestimmte Waren (Souvenirs) bis zu einem festgelegten Wert ohne Abgaben und Zollprozesse mitbringen. Es gibt Mengenbeschränkungen für bestimmte verbrauchsteuerpflichtige Artikel wie Kaffee, Alkohol, Tabak und Treibstoffe. Für andere Produkte gibt es Wertbeschränkungen. Die genauen Beschränkungen finden Sie hier.

Einfuhrumsatzsteuer-Befreiungsverordnung (EUStBV)

Die sogenannte Einfuhrumsatzsteuer-Befreiungsverordnung (EUStBV) sieht vor, dass sämtliche Waren nicht einfuhrumsatzsteuerpflichtig sind, die gemäß der Zollbefreiungsverordnung zollfrei aus Drittländern eingeführt werden können. Außerdem gibt es besondere Regelungen, die für einzelne Befreiungsgegenstände gelten, beispielsweise für Gegenstände, die einen erzieherischen, wissenschaftlichen oder kulturellen Charakter haben oder auch Rückwaren. Diese können Sie hier einsehen.

Absehen von der Festsetzung der Einfuhrumsatzsteuer

In Fällen geringer Beträge (Bagatellfälle) wird keine Einfuhrumsatzsteuer festgelegt. Gemäß § 15 EUStBV gilt diese Regelung für Kleinbeträge, wenn:

- die Artikel bei ihrer Einfuhr ausschließlich der Einfuhrumsatzsteuer unterworfen sind

- der zu berechnende Einfuhrumsatzsteuerbetrag unter 10 Euro liegt

- der gesamte Steuerbetrag als Vorsteuer geltend gemacht werden kann

Einfuhrumsatzsteuer und Online Käufe – was ist zu beachten?

Informieren Sie sich im Vorfeld, welche Vertragsbedingungen für Ihren Handel anfallen werden.

Wer oft online einkauft, sollte sich darüber im Klaren sein, aus welchem Land die bestellten Produkte versendet werden. Bei Bestellungen aus Online Geschäften innerhalb der EU müssen Sie sich um die Einfuhrumsatzsteuer keine Sorgen machen. Doch bei Käufen von Händlern, die ihre Waren aus Nicht-EU-Ländern wie den USA oder China versenden, sollte man genau hinschauen.

Wenn Sie Glück haben, hat sich der Onlinehändler proaktiv für das Import-One-Stop-Verfahren registriert. Bei solchen Händlern wird die Einfuhrumsatzsteuer meist direkt während des Bestellvorgangs vom Verkäufer einbezogen. Andernfalls müssen Sie die Einfuhrumsatzsteuer selbst zahlen, da die Steuerpflicht in diesem Fall beim Empfänger in Deutschland liegt.

Das kann dazu führen, dass man beim Zollamt einen beträchtlichen Betrag zahlen muss. Denn zu den eigentlichen Kosten des Artikels addieren sich dann noch Versandgebühren, eventuelle Zollkosten und die 19 % Einfuhrumsatzsteuer. Zudem können zusätzliche Servicegebühren von verschiedenen Anbietern, wie beispielsweise der Deutschen Post, anfallen.

Fazit

Weitestgehend kann man die Einfuhrumsatzsteuer (EUSt) mit der Umsatzsteuer vergleichen. Im Unterschied zur Umsatzsteuer wird die EUSt allerdings nicht bei Lieferung, sondern bei der Einfuhr von Artikeln aus Drittländern erhoben, die bisher nicht mit Umsatzsteuer belastet waren. Hiermit ist die Einfuhrumsatzsteuer ein wichtiger Faktor im internationalen Warenverkehr, sowohl für Unternehmen als auch für Privatpersonen. Doch da es bei der Einfuhrumsatzsteuer, deren Berechnung und Rückerstattung zahlreiche Details und Steuerfallen zu beachten sind, empfiehlt sich die professionelle Hilfe eines versierten Steuerberaters, der sich bestens mit der EUSt auskennt. Gerne unterstützen wir von der Datax GmbH Steuerberatungsgesellschaft Sie diesbezüglich mit Rat und Tat! Vereinbaren Sie gerne einen Termin für ein Kennenlerngespräch.