Inhalt

- 1 Das Wichtigste vorab kurz zusammengefasst

- 2 Was ist Quellensteuer – Definition

- 3 Wie wird Quellensteuer gezahlt?

- 4 Wie hoch ist die Quellensteuer in Deutschland?

- 5 Wie hoch ist die Quellensteuer im Ausland?

- 6 In welchen Ländern gibt es keine Quellensteuer?

- 7 In welchen Ländern ist die Quellensteuer niedriger als in Deutschland?

- 8 In welchen Ländern ist die Quellensteuer höher als in Deutschland?

- 9 Wie funktioniert die Erstattung ausländischer Quellensteuer?

- 10 Weitere wichtige Fragen zum Thema Quellensteuer

- 11 Hier gibt es weitere Informationen zur Quellensteuer in einzelnen Ländern und zur Erstattung von ausländischer Quellensteuer:

In Zeiten niedriger Zinsen ist es sehr attraktiv, in Aktien, ETFs und Investmentfonds zu investieren. Hier bieten sich auch Geldanlagen im Ausland an, da dort oft wesentlich höhere Zinsen oder Dividenden möglich sind. Bei all diesen Gewinnaussichten sollte nicht vergessen werden, dass auf sämtliche Erträge aus Kapitalanlagen Steuern zu zahlen sind. Diese werden in Form von Quellensteuer direkt dort erhoben, wo sie anfallen, nämlich bei der Depotbank, also an der Quelle der Einnahmen. Falls die Erträge im Ausland erwirtschaftet wurden, werden dort in der Regel ebenfalls Quellensteuern erhoben und gleichzeitig sind die Zinsen und Dividenden in Deutschland zu versteuern. Damit eine doppelte Besteuerung möglichst vermieden wird, sind unbedingt einige Aspekte im Vorfeld zu beachten, über die wir hier informieren.

Das Wichtigste vorab kurz zusammengefasst

- Die Kapitalertragsteuer gilt als Quellensteuer, weil sie direkt von den Depotbanken einbehalten und ans Finanzamt abgeführt wird.

- Erhoben werden in Deutschland einheitlich 25 % auf alle Erträge aus Kapitalanlagen, wie zum Beispiel Zinsen oder Dividenden.

- Im Ausland werden unterschiedlich hohe Sätze an Quellensteuer erhoben.

- In Deutschland können davon in der Regel bis zu 15 % angerechnet werden, falls ein Doppelbesteuerungsabkommen mit dem jeweiligen Land besteht.

- Darüber hinaus kann für zu viel gezahlte Quellensteuer im Ausland eine Erstattung beantragt werden.

- Es gibt in Deutschland Freibeträge in Höhe von 1.000 Euro pro Person und Jahr, für die keine Quellensteuer zu zahlen ist.

- Alle Kapitalerträge sind in der Anlage KAP in der Einkommensteuererklärung anzugeben.

Was ist Quellensteuer – Definition

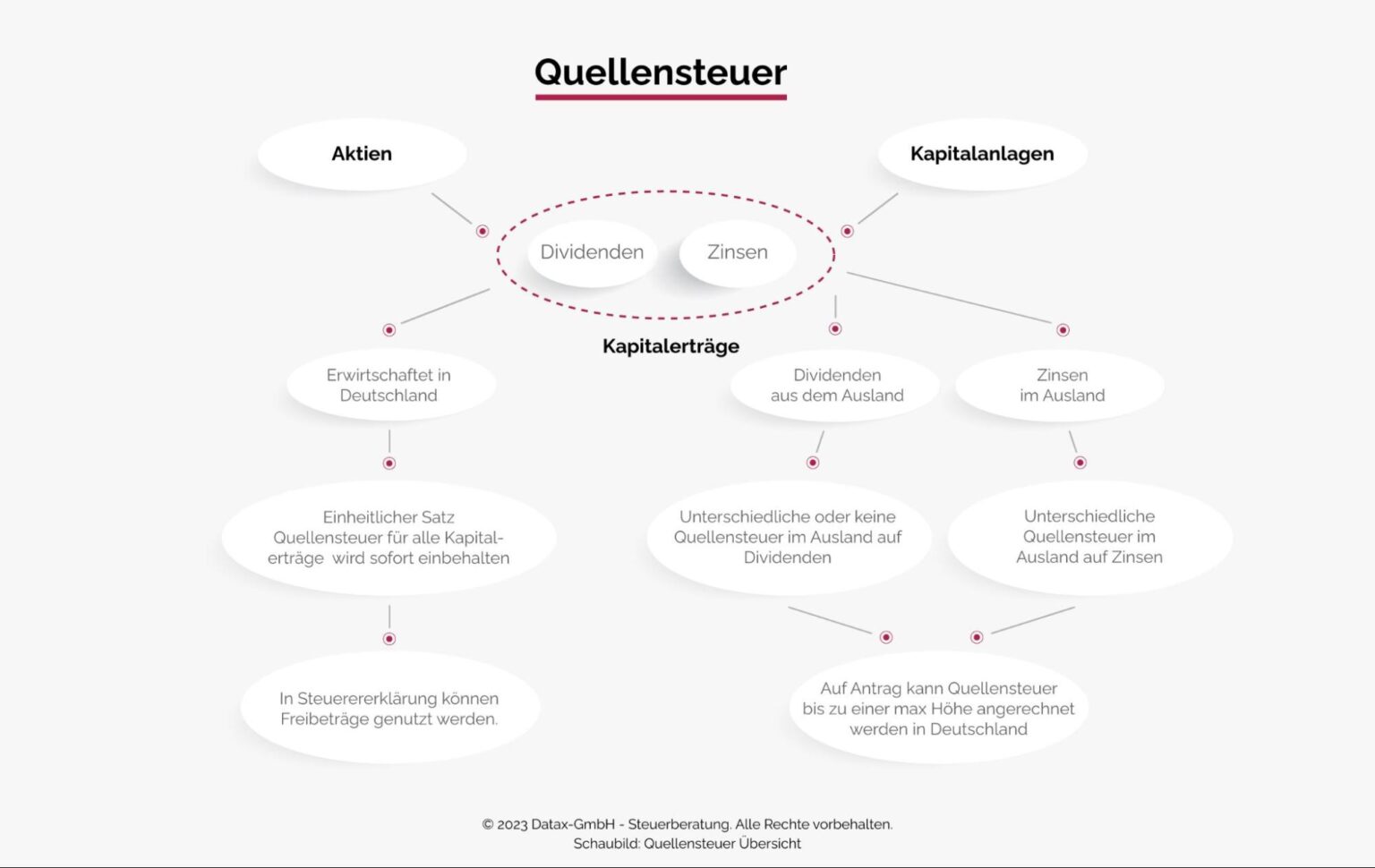

Als Quellensteuer wird eine Steuer auf Kapitalerträge bezeichnet, wie sie zum Beispiel in Form von Zinsen oder Dividenden anfallen. Die Steuer wird direkt dort erhoben, wo sie anfällt, dies ist in der Regel bei den zuständigen Depotbanken. Früher wurde die Quellensteuer auch Zinsabschlagsteuer genannt.

Wie wird Quellensteuer gezahlt?

Quellensteuer wird direkt an der Quelle gezahlt, also dort, wo sie anfällt. Daher halten die Banken bei Erträgen aus Kapitalanlagen diese Steuer ein und führen sie direkt an das zuständige Finanzamt ab. Es gibt allerdings in Deutschland Freibeträge, für die keine Quellensteuer zu zahlen ist.

Wie hoch ist die Quellensteuer in Deutschland?

In Deutschland wird eine einheitliche Quellensteuer auf Zinsen und Dividenden in Höhe von 25 % erhoben. Zusätzlich sind ggf. Solidaritätszuschlag und Kirchensteuer zu zahlen. Die zuständigen Banken und Institute führen die Steuer direkt an das Finanzamt ab, falls keine Freistellungsaufträge in ausreichender Höhe vorliegen.

Freibeträge für Kapitalerträge in Deutschland

Kapitalerträge in Form von Zinsen oder Dividenden sind bis zu einem Freibetrag von 1.000 Euro bzw. 2.000 Euro steuerfrei.

Aus Kapitalanlagen (wie zum Beispiel Aktien, ETFs, Fonds, Sparplänen usw.) erwirtschaftete Kapitalerträge in Form von Zinsen oder Dividenden sind bis zu einem Freibetrag von 1.000 Euro für Alleinstehende bzw. 2.000 Euro für zusammenveranlagte Personen steuerfrei. Diese Freibeträge werden auch Sparerfreibetrag oder Sparerpauschbetrag genannt. Als Anleger können Sie bei Ihrer Bank (bzw. auf mehrere Banken verteilt) sogenannte Freistellungsaufträge bis zur maximalen Höhe des Sparerfreibetrags abgeben. Dann wird die Quellensteuer für diese Freibeträge nicht abgezogen.

Gerne beraten wir Sie in allen Belangen der steuerlichen Behandlung von Kapitalerträgen, zur Quellensteuer und zu deren Verrechnung in Deutschland. Vertrauen Sie unserer Erfahrung im internationalen Steuerrecht und vereinbaren Sie baldmöglichst einen unverbindlichen Termin für ein Erstgespräch.

Quellensteuer in Steuererklärung zurückfordern

Falls Sie versäumt haben, Freistellungsaufträge abzugeben oder diese eventuell von der Höhe nicht ganz ausreichend verteilt haben, können Sie die bereits gezahlte Steuer bei Ihrer Einkommensteuererklärung zurückfordern. Dies ist für Kapitalerträge bis zu 1.000 Euro bei Alleinstehenden und 2.000 Euro bei zusammenveranlagten Paaren möglich. Alle darüber hinaus gehenden Erträge müssen versteuert werden.

Wie hoch ist die Quellensteuer im Ausland?

Jedes Land kann die Höhe seiner Quellensteuer auf Kapitalerträge individuell festlegen. Manche Länder erheben gar keine Quellensteuer, manche dagegen bis zu 35 %. Einen aktuellen Überblick über die Höhe aller Quellensteuern weltweit gibt es in dieser Liste.

Welche Sonderregelungen Quellensteuer gibt es für deutsche Anleger im Ausland?

In einigen Ländern besteht die Möglichkeit, als Ausländer von niedrigeren Sätzen an Quellensteuer zu profitieren oder ganz von der Quellensteuer befreit zu werden. Dafür ist in der Regel ein Hauptwohnsitz in Deutschland nachzuweisen. Manchmal werden diese Sonderregelungen auch nur von bestimmten Depotbanken angeboten. Erkundigen Sie sich daher unbedingt vorab nach den jeweiligen Bestimmungen, bevor Sie zu viel oder doppelt Quellensteuer zahlen und aufwendige Rückforderungsanträge stellen müssen.

Welchen Unterschied gibt es zwischen Quellensteuer auf Dividenden und auf Zinsen im Ausland?

Während in Deutschland ein einheitlicher Satz für Dividenden und Zinsen gilt, wird dies in anderen Ländern teilweise unterschiedlich besteuert. Darüber hinaus gibt es eine Fülle von Sonderregelungen für bestimmte Arten von Investments im Ausland. Lassen Sie sich unbedingt vorab umfassend beraten, bevor Sie Aktien oder Fonds im Ausland kaufen oder dort Geld anlegen. Eine erste Übersicht zum Download (an der Sie die Komplexität erkennen), finden Sie hier.

In welchen Ländern gibt es keine Quellensteuer?

Singapur, Liechtenstein oder Großbritannien erheben keine Quellensteuer.

Einige Länder erheben gar keine Quellensteuer, wie zum Beispiel Singapur, Liechtenstein oder Großbritannien. In Irland hängt es von der jeweiligen Depotbank ab, ob Quellensteuer berechnet wird oder nicht. Eine Übersicht zu den Ländern ohne Quellensteuer finden Sie hier. Grundsätzlich empfehlen sich zwar theoretisch Kapitalanlagen in Ländern mit wenig oder keiner Quellensteuer, zumindest aus rein steuerlicher Sicht. Es entsteht kein Aufwand für Rückforderungen und Verrechnungen. Allerdings wird natürlich trotzdem in Deutschland Abgeltungssteuer fällig. Darüber hinaus sollte die reine Betrachtung der Höhe der Quellensteuer nicht das allein ausschlaggebende Argument für Investitionen sein.

In welchen Ländern ist die Quellensteuer niedriger als in Deutschland?

Es gibt eine große Anzahl von Ländern, die weniger Quellensteuer berechnen als Deutschland. Luxemburg, Griechenland, Kroatien, Frankreich sowie China, Mexiko und Thailand erheben zum Beispiel sogar weniger als 15 % Quellensteuer. Genau 15 %, also den Satz, der in Deutschland angerechnet werden kann, erheben die Tschechische Republik, die Niederlande, die Türkei und Japan. In diesen Ländern brauchen Sie sich als Anleger daher nicht, um aufwendige Rückforderungen im jeweiligen Land zu kümmern, da Sie genauso viel Quellensteuer zahlen, wie angerechnet wird.

In welchen Ländern ist die Quellensteuer höher als in Deutschland?

Länder wie Österreich, Italien, Finnland, Schweden und die Schweiz sowie die USA erheben höhere Quellensteuern als Deutschland. Allerdings gibt es in manchen dieser Länder die Möglichkeit, als ausländischer Anleger von einem niedrigeren Steuersatz zu profitieren. Lassen Sie sich diesbezüglich unbedingt umfassend beraten.

Länder wie Österreich, Italien, Finnland, Schweden und die Schweiz sowie die USA erheben höhere Quellensteuern als Deutschland. Allerdings gibt es in manchen dieser Länder die Möglichkeit, als ausländischer Anleger von einem niedrigeren Steuersatz zu profitieren. Lassen Sie sich diesbezüglich unbedingt umfassend beraten.

Wie funktioniert die Erstattung ausländischer Quellensteuer?

Die Quellensteuer kann nur zurückgefprdert werden, wenn ein Doppelbesteuerungsabkommen (DBA) zwischen dem jeweiligen Land und Deutschland besteht.

Grundsätzlich können Sie Quellensteuer im Ausland nur zurückfordern, wenn ein sogenanntes Doppelbesteuerungsabkommen (DBA) zwischen dem jeweiligen Land und Deutschland besteht. Diese Abkommen sollen verhindern, dass tatsächlich doppelt Steuern gezahlt werden müssen, nämlich im Ausland (wo die Kapitalerträge erwirtschaftet werden) und in Deutschland (wo Abgeltungssteuer auf Kapitalerträge anfällt).

Rückforderungen von zu viel gezahlter ausländischer Quellensteuer müssen direkt im jeweiligen Land beantragt werden. Dies ist mitunter sehr aufwendig und langwierig. Daher sollten Kapitalanlagen in Ländern, die weitaus mehr als die normalerweise anrechenbaren 15 % Quellensteuer erheben, vorab sehr genau geprüft werden.

Weitere wichtige Fragen zum Thema Quellensteuer

Wir haben hier für Sie einige weitere Fragen zusammengestellt, die im Zusammenhang mit Quellensteuer häufig gestellt werden:

Wie wird die Quellensteuer in der Steuererklärung angegeben?

Sämtliche Kapitalerträge sind in der Anlage KAP der Einkommensteuererklärung anzugeben. Dort werden die Werte eingetragen, die von den Abrechnungen der jeweiligen Depotbanken bezüglich Kapitalerträgen jährlich zur Verfügung gestellt werden.

Kann man eine Freistellungserklärung im Ausland abgeben?

Freistellungsaufträge können nur an Banken in Deutschland abgegeben werden und nicht an Banken im Ausland. Daher ist auf diesem Wege keine direkte Freistellung möglich. Allerdings gibt es die Möglichkeit einer Ansässigkeitsbescheinigung. Diese kann helfen, Doppelbesteuerungen von vornherein zu vermeiden. Die Beantragung ist recht aufwendig, besprechen Sie dies daher unbedingt mit Ihrem Steuerberater.

Verrechnen die Banken automatisch die anrechenbare Quellensteuer?

In manchen Ländern mit Doppelbesteuerungsabkommen können die Banken direkt die Verrechnung bezüglich Quellensteuer vornehmen. Dies erfolgt jedoch nicht zwingend automatisch für alle Länder. Erkundigen Sie sich daher vorab, wie die Regelung in dem Land aussieht, in dem Sie Aktien kaufen oder Geld anlegen möchten.

Fazit

Kapitalanlagen im Ausland sind mitunter sehr lukrativ. Allerdings sollte der steuerliche Aspekt nicht vergessen werden. Für alle Kapitalerträge, auch aus dem Ausland, fällt nämlich in Deutschland Kapitalertragsteuer an. Dazu kommt die Quellensteuer, die im jeweiligen Land direkt einbehalten wird. Damit eine Doppelbesteuerung möglichst vermieden wird, sollten Sie sich vorab kompetent steuerlich beraten lassen. Wir von der Datax Steuerberatungsgesellschaft stehen Ihnen gerne zur Verfügung.

Da das Thema Quellensteuer sehr umfassend und komplex ist, haben wir für Sie weitere detaillierte Informationen zur Besteuerung in verschiedenen Ländern und zu den Möglichkeiten einer Erstattung zusammengestellt:

Hier gibt es weitere Informationen zur Quellensteuer in einzelnen Ländern und zur Erstattung von ausländischer Quellensteuer:

Quellensteuer Schweiz

Die Schweiz erhebt Quellensteuern in Höhe von 35 %. Anrechenbar sind davon nur 15 %. Außerdem gilt es, weitere Regelungen bezüglich Quellensteuern in der Schweiz zu beachten. Diese betreffen vor allem Arbeitnehmer und Grenzgänger, die in der Schweiz arbeiten und in Deutschland wohnen.

Quellensteuer USA – Deutschland

Grundsätzlich fällt in den USA 30 % Quellensteuer an, allerdings ist es für Deutsche möglich, den Prozentsatz von Anfang an auf 15 % zu senken. Dazu sind einige Voraussetzungen und die richtige Depotbank notwendig. Dann kann auch in den USA zum anrechenbaren Satz investiert werden.

Quellensteuer Frankreich

Das Thema Quellensteuer kann in Frankreich recht kompliziert werden, wenn von den Depotbanken 30 % statt der eigentlich für deutsche Anleger vorgesehenen 12,8 % einbehalten werden und ein aufwendiges Verfahren der Rückforderung in Angriff genommen werden muss. Darüber hinaus können allerdings auch Verluste geltend gemacht werden.

Quellensteuer Deutschland

In Deutschland werden für alle Kapitalerträge in Form von Zinsen und Dividenden pauschal 25 % Abgeltungssteuer direkt von den Banken einbehalten und an das zuständige Finanzamt abgeführt. Es gelten bestimmte Freibeträge, für die keine Quellensteuer zu zahlen ist.

Erstattung ausländischer Quellensteuer

In Ländern, mit denen Deutschland ein Doppelbesteuerungsabkommen abgeschlossen hat, kann zu viel gezahlte Quellensteuer zurückgefordert werden. So soll eine doppelte Besteuerung vermieden werden. Allerdings sind die Formalitäten zur Erstattung von Quellensteuer in manchen Ländern sehr aufwendig.

FAQ

Falls man Kapitalerträge in einem Land erzielt, das mit Deutschland ein Doppelbesteuerungsabkommen abgeschlossen hat, kann die im Ausland gezahlte Quellensteuer zum Teil mit der deutschen Quellensteuer verrechnet werden. Darüber hinaus kann die zu viel gezahlte Quellensteuer im jeweiligen Land zurückgefordert werden.

Es gibt einige Länder, die keine Quellensteuer erheben, wie zum Beispiel Liechtenstein, Singapur oder Großbritannien. In einigen Ländern kann man sich darüber hinaus als Ausländer von der Quellensteuer befreien lassen, wie zum Beispiel in Irland oder einen Antrag auf reduzierte Quellensteuer stellen, wie zum Beispiel in den USA.

Da Quellensteuern direkt an der Quelle, also dort wo sie entstehen, abgezogen werden, kann man diesen Steuern nicht entgehen. Die Depotbanken behalten die Steuern sofort ein und leiten Sie an die zuständigen Finanzbehörden weiter. Allerdings gibt es Freibeträge und doppelt gezahlte Quellensteuer im Ausland kann teilweise verrechnet und zurückgefordert werden.