Inhalt

- 1 Das Wichtigste vorab kurz zusammengefasst

- 2 Welche Steuern muss man bei einem Online-Shop zahlen?

- 3 Wie muss ich ein Kleingewerbe versteuern?

- 4 Wie viel Steuern müssen im E-Commerce gezahlt werden?

- 5 Wie viel Umsatz ist steuerfrei?

- 6 Was gilt es beim One-Stop-Shop (OSS) zu beachten?

- 7 Was ist beim Verkauf über Online-Marktplätze bei E-Commerce Steuern zu berücksichtigen?

- 8 Was ist beim Dropshipping steuerlich zu beachten?

- 9 Auf welche steuerlichen Besonderheiten im E-Commerce ist sonst noch zu achten?

- 10 Was kann man von der Steuer im E-Commerce absetzen?

- 11 Wie viel Umsatz darf man ohne Gewerbe machen?

Sind Sie im Bereich des Online-Handels aktiv? Dann ist ein Verständnis für internationalen Handel heutzutage so gut wie unvermeidlich. Denn jedes Land verfügt über seine eigenen Steuersätze und der Export in EU-Länder unterliegt anderen Vorschriften als der Verkauf in Staaten außerhalb der EU. Wie sollen Sie als Händler bei all den komplexen und umfangreichen steuerrechtlichen Anforderungen da den Durchblick behalten? Wir helfen Ihnen und sorgen für Klarheit im Bereich E-Commerce und Steuern! Lesen Sie im Folgenden, welche steuerlichen Besonderheiten und Herausforderungen Sie berücksichtigen müssen und was es sonst noch zu beachten gilt.

Das Wichtigste vorab kurz zusammengefasst

- Bei einem Online-Shop wird Gewerbesteuer entrichtet, es sei denn, der jährliche Gewinn liegt unter 24.500 €.

- E-Commerce-Unternehmer müssen Einkommensteuer zwischen 14 % und 42 % zahlen, wobei ein Grundfreibetrag von 10.908 € (Stand 2023) besteht.

- Für den Verkauf von Waren und Dienstleistungen fällt die Umsatzsteuer von regulär 19 % an.

- Bei Überschreiten der Umsatzgrenze von 10.000 € werden Händler im jeweiligen Empfängerland Ihrer Waren steuerpflichtig.

- Unternehmer können die gezahlte Umsatzsteuer auf Eingangsleistungen (Vorsteuer) von der abzuführenden Umsatzsteuer abziehen (Vorsteuerabzug).

- Für Unternehmen mit einem jährlichen Umsatz von weniger als 22.000 € gibt es die Kleinunternehmerregelung, die eine Befreiung von der Umsatzsteuer beinhaltet.

- Beim One-Stop-Shop-Verfahren (OSS) werden Meldung und Verrechnung der Umsatzsteuer zentral in jedem Mitgliedsland vorgenommen.

- Beim Dropshipping müssen Online-Händler möglicherweise in mehreren Ländern für die Umsatzsteuer registriert sein. Es kann nicht immer das OSS-Verfahren angewandt werden.

Welche Steuern muss man bei einem Online-Shop zahlen?

Als Betreiber eines Online-Shops fallen verschiedene Steuern für E-Commerce an, welche nachfolgend kurz vorgestellt werden:

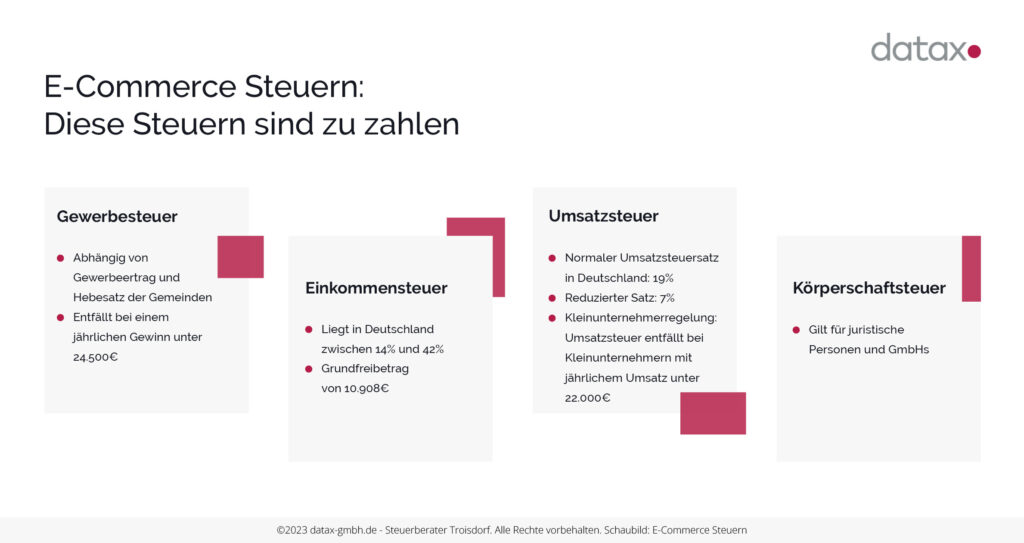

Gewerbesteuer

Wer einen E-Commerce-Shop eröffnet, ist nun Gewerbetreibender und muss beim zuständigen Gewerbeamt ein Gewerbe anmelden. Damit fällt auch die Gewerbesteuer an. Die Gewerbesteuer ist eine Steuer, die in Deutschland von Unternehmen und Selbständigen auf ihren Gewerbeertrag entrichtet wird. Sie ist eine der wichtigsten Einnahmequellen für Städte und Gemeinden in Deutschland. Die Höhe der Steuer hängt vom Gewerbeertrag des Unternehmens und vom Hebesatz der jeweiligen Gemeinde ab. Der Hebesatz ist ein Prozentsatz, der von der Gemeinde festgelegt wird und die Höhe der tatsächlichen Steuerbelastung bestimmt. Bei einem jährlichen Gewinn unter 24.500 € entfällt die Steuer allerdings.

Einkommensteuer

Die Einkommenssteuer ist eine direkte Steuer, die auf das Einkommen natürlicher Personen, also Einzelpersonen und Personengesellschaften, erhoben wird. 2023 betragen die Einkommensteuersätze zwischen 14 % und 42 %. Personen mit sehr niedrigem Einkommen profitieren von einem Grundfreibetrag, auf den keine Steuern anfallen. Dieser liegt bei 10.908 € (Stand 2023). Für Personen mit einem Einkommen von mehr als 277.826 Euro kommt zusätzlich der sogenannte “Reichensteuersatz” von 45 % zur Anwendung. Die Einkommenssteuer ist eine der wichtigsten Einnahmequellen des deutschen Staates und sollte auch bei E-Commerce Steuern nicht vergessen werden.

Auch im E- Commerce ist man nicht von den Steuern, welche für innerdeutsche Geschäfte anfallen, befreit.

Einkommenssteuervorauszahlung

Die Einkommensteuervorauszahlung ist eine Art Vorauszahlung auf die erwartete Einkommenssteuer für das aktuelle Jahr. Jeder, der selbständig arbeitet – z.B. durch einen Online-Shop – oder ein Gewerbe betreibt, muss diese Vorauszahlungen leisten. Arbeitnehmer hingegen zahlen ihre Einkommenssteuer automatisch durch die monatliche Lohnsteuer.

Die Details zu deinen Zahlungen, einschließlich des Betrags und des Fälligkeitsdatums, sind im Vorauszahlungsbescheid angegeben. Die Vorauszahlungen werden auf Basis der zu versteuernden Einkünfte aus dem vorherigen Jahr berechnet. Sie müssen diese Vorauszahlungen vierteljährlich an das Finanzamt überweisen.

Umsatzsteuer

Die Umsatzsteuer (auch Mehrwertsteuer) ist eine indirekte Steuer, die auf den Verkauf von Waren und Dienstleistungen erhoben wird. Der normale Umsatzsteuersatz beträgt 19 %, für bestimmte Waren und Dienstleistungen gibt es jedoch einen reduzierten Satz von 7 %. Dieser gilt für Waren, die als essenziell für die Grundversorgung betrachtet werden. Dies umfasst jedoch nicht nur ausgewählte Lebensmittel, sondern auch Artikel wie Bücher und diverse Snack-Produkte. Es ist daher ratsam, zu überprüfen, unter welche Kategorie Ihre Produkte fallen, um Ihre E-Commerce-Steuern richtig anzugeben.

Umsatzsteuer bei digitalen Gütern

Wenn Sie digitale Produkte (wie beispielsweise E-Books, Podcasts, Webinare oder Stock-Fotos) an Endverbraucher verkaufen, müssen Sie bei E-Commerce Steuern bedenken, stets den Umsatzsteuersatz des Landes anzuwenden, in das Sie verkaufen. Wenn Ihre Käufer also in Deutschland ansässig sind, wird das Gut mit 19 % besteuert. Verkaufen Sie dasselbe digitale Produkt jedoch z.B. an Kundschaft in Italien, steigt der Steuersatz auf 22 %, in Ungarn sogar auf beeindruckende 27 %.

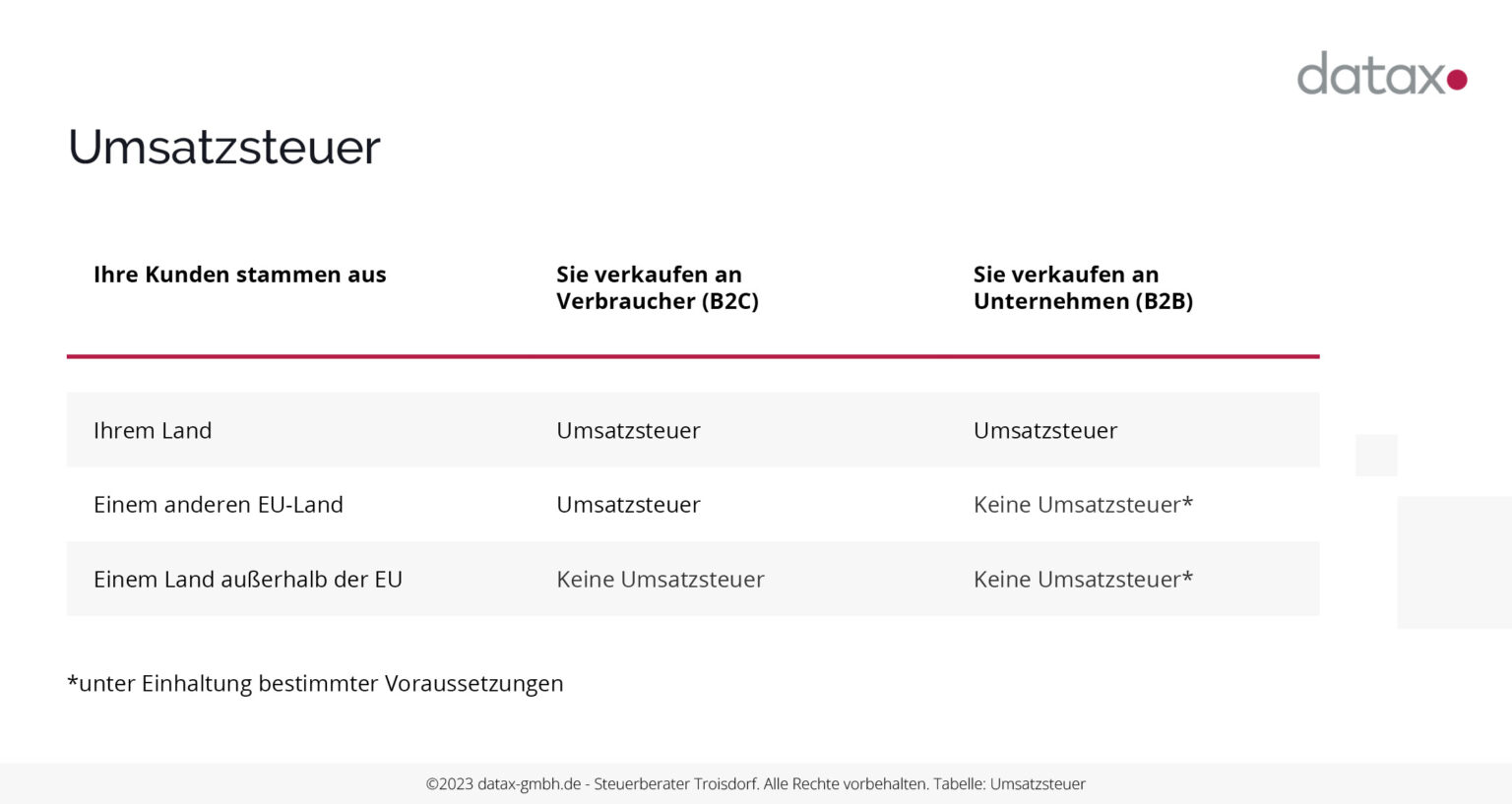

Die Umsatzsteuer wird in der Regel im Preis der Waren oder Dienstleistungen, die die Kunden kaufen, eingerechnet. Bei grenzüberschreitenden Verkäufen innerhalb der EU oder in Drittländer können jedoch bezüglich der E-Commerce-Steuern andere Regelungen gelten: Ob bei einem Handel Umsatzsteuer gezahlt wird, hängt vom Land ab, in das Sie verkaufen und ob es sich um den Verkauf, Business-to-Business (B2B) oder Business-to-Customer (B2C) handelt.

Wer die Umsatzsteuer nicht rechtzeitig oder ordnungsgemäß an den Staat bzw. das zuständige Finanzamt zahlt, macht sich strafbar und eine Mahnung droht.

Körperschaftssteuer

Die Körperschaftssteuer betrifft Unternehmen, die als juristische Personen anerkannt sind. Dazu gehören Kapitalgesellschaften, Genossenschaften, Vereine, Anstalten und Stiftungen. Wenn Sie sich entscheiden, mit anderen eine Geschäftstätigkeit aufzunehmen und eine Gesellschaft mit beschränkter Haftung (GmbH) gründen, ist diese verpflichtet, Körperschaftssteuer zu zahlen. Zusätzlich müssen Steuern auf das persönliche Einkommen gezahlt werden. Wenn Ihr Geschäft hingegen als Einzelunternehmen registriert ist, sind Sie von der Zahlung der Körperschaftssteuer befreit.

Achtung: EU-Steuerregeln beachten

Ihr Geschäft floriert und Sie planen nun, ins Ausland zu liefern? Wenn Sie private Käufer in anderen EU-Ländern beliefern, wenden Sie in der Regel die deutsche Umsatzsteuer an. Wenn Sie als Händler jedoch die Umsatzgrenze von 10.000 € überschreiten, sind Sie in dem jeweiligen Empfängerland steuerpflichtig. Das bedeutet für die E-Commerce-Steuern, Sie müssen sich dort für Umsatzsteuerzwecke registrieren und regelmäßige Steuererklärungen einreichen. Stellen Sie stets sicher, dass Sie den korrekten Umsatzsteuersatz des jeweiligen Landes anwenden.

Vorsteuerabzug

Für Unternehmer besteht die Möglichkeit, die gezahlte Umsatzsteuer auf Eingangsleistungen (Vorsteuer) von der abzuführenden Umsatzsteuer abzuziehen und somit Geld zu sparen. Dieses Konzept wird als Vorsteuerabzug bezeichnet. Es ermöglicht im Grunde genommen, Waren und Dienstleistungen von anderen Geschäftsleuten ohne Umsatzsteuer zu erwerben. Denn die Umsatzsteuer muss nur auf die Leistungen gezahlt werden, die Sie an Endverbraucher erbringen.

Wie muss ich ein Kleingewerbe versteuern?

Um kleinen Geschäftsleuten auf dem deutschen Markt einen fairen Wettbewerb zu ermöglichen, wurde in Bezug auf E-Commerce und Steuern die Kleinunternehmerregelung eingeführt. Diese Regelung gilt für Unternehmen, deren jährlicher Umsatz weniger als 22.000 € beträgt. Dies führt zu einer erheblichen Reduzierung der Bürokratie, da Kleinunternehmer keine Umsatzsteuer abführen müssen. Allerdings bedeutet dies auch, dass sie auf den Vorsteuerabzug verzichten müssen, d.h. sie können die in Rechnungen enthaltene Umsatzsteuer nicht vom Finanzamt zurückerstattet bekommen.

Wie viel Steuern müssen im E-Commerce gezahlt werden?

Ab dem 1. Juli 2021 wird für jede Online-Bestellung, unabhängig von der Herkunft der Waren, ab dem ersten Euro eine Steuer erhoben. Dies bedeutet, dass die bisherige Steuerbefreiung für Importsendungen aus Nicht-EU-Ländern mit einem Warenwert von weniger als 22 € nicht mehr gilt. Diese Regelung zielt darauf ab, die inländische Wirtschaft zu schützen.

Für die einzelnen Steuern beim E-Commerce gilt:

- Gewerbesteuer: Die Höhe richtet sich nach dem Gewerbeertrag des E-Commerce-Unternehmens und dem Hebesatz der jeweiligen Gemeinde. Allerdings: Liegt der jährliche Gewinn unter 24.500 €, entfällt die Gewerbesteuer.

- Einkommenssteuer: Die Einkommensteuersätze betragen zwischen 14 % und 42 %. Es gilt jedoch ein Grundfreibetrag von 10.908 € (Stand 2023).

- Umsatzsteuer: Normalerweise beträgt die Umsatzsteuer 19 %. Der reduzierte Satz für bestimmte Waren und Dienstleistungen liegt bei 7 %.

Körperschaftssteuer: Juristische Personen entrichten auf ihr erzieltes Einkommen die Körperschaftssteuer von 15 %.

Grade für Einsteiger ist diese Regelung entgegenkommend.

Wie viel Umsatz ist steuerfrei?

Wie auch in anderen Handelsbereichen gilt bei den Steuern im E-Commerce, dass gewisse Beträge steuerfrei bleiben. Bei der Einkommenssteuer gilt ein Grundfreibetrag von 10.908 € (Stand 2023). Auch die Gewerbesteuer müssen Sie nicht zahlen, wenn Ihr jährlicher Gewinn 24.500 € nicht überschreitet.

Was gilt es beim One-Stop-Shop (OSS) zu beachten?

Das One-Stop-Shop-Verfahren (OSS) ist ein System, das Meldung und Verrechnung der Umsatzsteuer zentral in jedem Mitgliedsland vornimmt. Die Teilnahme hieran ist in allen Mitgliedsstaaten der EU möglich, aber keine Pflicht. Im Prinzip entfällt also die Notwendigkeit, in jedem Empfängerland einzelne Umsatzsteuervoranmeldungen einzureichen. Dennoch ist es wichtig zu beachten, dass nicht alle E-Commerce-Transaktionen über das OSS-Verfahren abgewickelt werden können. Wenn Sie beabsichtigen, ausländische Lager zu nutzen, bleiben Sie weiterhin zur Registrierung und Berichterstattung verpflichtet. Ebenso, wenn Sie Online-Marktplätze oder internationale Fulfillment-Center (wie z.B. Amazon Pan EU) in Anspruch nehmen, ist nach wie vor eine lokale Registrierung im jeweiligen Zielland erforderlich.

Was ist beim Verkauf über Online-Marktplätze bei E-Commerce Steuern zu berücksichtigen?

Als Online-Händler, der sich dafür entscheidet, Produkte über eine Plattform wie Amazon oder Ebay zu verkaufen, müssen Sie verschiedene Aspekte berücksichtigen. Grundsätzlich gibt es zwei verschiedene Situationen.

- Wenn Sie Ihre Waren direkt an eine inländische Plattform oder Marktplätze verkaufen (z.B. als Amazon Vendor), entrichten Sie die jeweils gültige Umsatzsteuer.

- Wenn Sie Ihre Produkte über Marktplätze an Endkunden verkaufen, hängt die anfallende Umsatzsteuer davon ab, ob die Lieferung im Inland oder im Ausland stattfindet.

Eine Besonderheit betrifft eBay: Wenn Sie auf der Auktionsplattform eBay sowohl gewerblich als auch privat aktiv sein möchten, sollten Sie separate Konten führen. Wenn Sie alles über ein Konto abwickeln, ist eine eindeutige Zuordnung der Einnahmen nicht möglich und das Finanzamt könnte Verdacht schöpfen.

Achtung: Umsatzsteuer-ID notwendig

Seit dem 1. Juli 2021 müssen Verkäufer eine Umsatzsteuer-ID besitzen. Diese Nummer muss auf all Ihren Rechnungen angegeben sein. Sie können sie bei der Gründung Ihres Unternehmens oder direkt beim Finanzamt beantragen. Sie muss von Marktplätzen wie Amazon, eBay und anderen überprüft werden. Außerdem gilt für E-Commerce Steuern: Wenn Ihr Umsatz aus Verkäufen in ein bestimmtes Land einen bestimmten Schwellenwert überschreitet, müssen Sie auch eine lokale Umsatzsteuer-Identifikationsnummer für dieses Land beantragen. Kunden aus diesem Land müssen dann den dort geltenden Umsatzsteuersatz entrichten.

Was ist beim Dropshipping steuerlich zu beachten?

Beim Thema Steuern und E-Commerce taucht ein Begriff immer wieder auf: Dropshipping. Das Prinzip des sogenannten Dropshipping verspricht aus logistischer Sicht Leichtigkeit und Komfort für E-Commerce-Unternehmer. Dropshipping kann steuerlich jedoch eine komplexe Angelegenheit sein, da es oft mehrere Parteien in verschiedenen Ländern involviert. Wer nicht auf die Besonderheiten bezüglich der Umsatzsteuer achtet, die leider nicht immer einfach und bequem über das OSS-Verfahren abgewickelt werden kann, läuft Gefahr, mit teuren Konsequenzen rechnen zu müssen. Hier sind daher einige Punkte, die aus steuerrechtlicher Sicht zu beachten sind.

Definition: Was ist Dropshipping?

Dropshipping ist eine Form des Einzelhandels, bei der Händler ihre Waren nicht selbst auf Lager halten. Stattdessen bestellen sie die Artikel, die sie verkaufen möchten, je nach Bedarf bei externen Partnern, beispielsweise Großhändlern. Dadurch haben Onlinehändler kein physisches Inventar und müssen sich nicht um dessen Verwaltung kümmern. Es entstehen auch keine Ausgaben für den Einkauf und die Lagerung von Waren.

Welche Steuern muss man beim Dropshipping bezahlen?

Als Betreiber eines Dropshipping-Geschäfts unterliegen Sie, genau wie alle anderen Unternehmen mit Sitz in Deutschland, der Steuerpflicht. Nach dem Prinzip des Welteinkommens müssen alle weltweit erzielten Einnahmen in Deutschland versteuert werden:

- Sie zahlen Einkommenssteuer, wobei jeder Steuerzahler dabei einen Grundfreibetrag von 10.908 € (Stand 2023) hat, der auf die Summe aller jährlichen Einnahmen angerechnet wird.

- Zudem zahlen Sie die Umsatzsteuer. Auch hier kann wieder Regelung für Kleinunternehmer angewandt werden, bei der Sie mit einem Jahresumsatz von weniger als 22.000 € keine Umsatzsteuer abführen müssen.

Auch das Dropshipping ist nicht vom Prinzip des Welteinkommens befreit und ist somit in Deutschland Steuerpflichtig.

- Wie bei jedem gewerblichen Unternehmen ist auch bei einer nebenberuflichen Tätigkeit im Onlineshop eine Gewerbeanmeldung erforderlich, sofern die Absicht besteht, Gewinne zu erzielen. Damit wird auch eine Gewerbesteuer fällig.

Wenn Ihr Unternehmen als juristische Personen anerkannt ist, z.B. als Kapitalgesellschaft, Genossenschaft, Verein, Anstalt oder Stiftung, oder Sie eine GmbH gründen, wird außerdem die Körperschaftssteuer fällig.

Wie zahlt man Steuern bei Dropshipping?

Auch wenn Dropshipping als einfache und lukrative Möglichkeit gilt, Onlinehandel zu betreiben, muss hinsichtlich der E-Commerce Steuern einiges berücksichtigt werden:

- Umsatzsteuer: Der Ort, an dem die Waren geliefert werden, bestimmt die Umsatzsteuer. Wird beispielsweise Ware von einem Großhändler in China direkt an einen Kunden in Deutschland versandt, ist die Lieferung in Deutschland umsatzsteuerpflichtig.

- Registrierung für die Umsatzsteuer: Je nachdem, wo Ihre Lieferanten und Kunden sich befinden, müssen Sie möglicherweise in mehreren Ländern für die Umsatzsteuer registriert sein. Wenn Sie beispielsweise Waren aus einem Land der Europäischen Union in ein anderes EU-Land versenden, also ausländische Lager nutzen, müssen Sie die Umsatzsteuervoranmeldung auch im Zielland Ihrer Kunden einreichen. Es kann also nicht immer das OSS-Verfahren angewandt werden, die Beschäftigung mit den E-Commerce Steuern ist folglich zeit- und kostenintensiv.

- Zoll und Einfuhrumsatzsteuer: Beim Import von Waren aus Nicht-EU-Ländern können Zollgebühren und Einfuhrumsatzsteuer anfallen. Die genauen Beträge hängen von der Art der Waren und dem Land, aus dem sie importiert werden, ab. Es ist wichtig, diese Kosten im Voraus zu berücksichtigen und sicherzustellen, dass sie korrekt bezahlt und verbucht werden.

- Vorsteuerabzug: Grundsätzlich können Sie die gezahlte Vorsteuer auf Ihre Ausgaben von der Umsatzsteuer auf Ihre Einnahmen abziehen. Bei Dropshipping kann dies allerdings komplizierter sein, insbesondere wenn die Ware direkt vom Lieferanten zum Kunden geliefert wird und Sie als Händler keinen physischen Kontakt mit der Ware haben.

Als Spezialisten für Steuern im E-Commerce mit langjähriger Expertise im internationalen Steuerrecht beraten wir Sie gerne hinsichtlich aller Fragen und Herausforderungen rund um das Thema Dropshipping bei E-Commerce Steuern. Wir helfen Ihnen, Fehler zu vermeiden und sicherzustellen, dass Sie alle relevanten Steuern korrekt berechnen und zahlen. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Auf welche steuerlichen Besonderheiten im E-Commerce ist sonst noch zu achten?

Es ist verständlich, dass Sie bezogen auf Steuern im E-Commerce nicht alles wissen können. Bemühen Sie sich dennoch, Ihren steuerlichen Verpflichtungen so gewissenhaft wie möglich nachzukommen, um steuerlichen Fehltritte zu vermeiden. Nachfolgend zählen wir Ihnen als Hilfe ein paar steuerliche Besonderheiten auf, auf die Sie unbedingt achten sollten.

Belegsammlung anlegen

Haben Sie auch einen Schuhkarton voller Quittungen? Vielleicht sollten Sie über eine systematische Art der Aufbewahrung nachdenken. Dies könnte Ihnen auf lange Sicht dabei helfen, steuerlich relevante Dokumente wiederzufinden. Schon eine einfache Excel-Tabelle, in der Sie Ihre monatlichen Ausgaben auflisten, kann Ihnen dabei helfen, den Überblick zu behalten.

Umsatzsteuer beachten

Versuchen Sie immer einen klaren Überblick und Struktur in Ihren Steuer Unterlagen zu halten.

Wenn auf einer Eingangsrechnung die Umsatzsteuer und ein entsprechender Hinweis fehlen, ist ein Steuerabzug nicht möglich. Tipp: Prüfen Sie Ihre Eingangsrechnungen auf Vollständigkeit. Wenn Informationen fehlen, fordern Sie eine korrigierte Rechnung an.

Umsatzsteuerschuld bedenken

Nutzen Sie digitale Dienstleistungen wie ERP-Systeme, Rechnungstools oder Services wie Google Ads von Anbietern außerhalb Deutschlands? Auch hierfür fällt Umsatzsteuer an, unabhängig davon, in welchem Land der Anbieter ansässig ist. In diesem Fall sind Sie als Leistungsempfänger für die Umsatzsteuer verantwortlich.

Umsatzsteuer für Versandkosten ausweisen

Übernimmt Ihr Kunde die Versandkosten? Dann müssen Sie diese als Umsatzsteuer auf der Rechnung kenntlich machen. Dabei ist die Umsatzsteuer für die Versandkosten genauso hoch, wie die für den Artikel selbst. Wenn Sie das versäumen, müssen Sie die Steuer selbst abführen.

Geschenke versteuern

Kunden freuen sich über Gewinne und kleine Geschenke. Aber denken Sie auch an sich selbst, denn diese Aufmerksamkeiten müssen versteuert werden. Grundsätzlich erfolgt dies auf Basis des Herstellungs- oder Einkaufspreises.

Gerne beraten wir Sie in allen Belangen der steuerlichen Herausforderungen im E-Commerce. Vertrauen Sie unserer Erfahrung im internationalen Steuerrecht und vereinbaren Sie baldmöglichst einen unverbindlichen Termin für ein Erstgespräch.

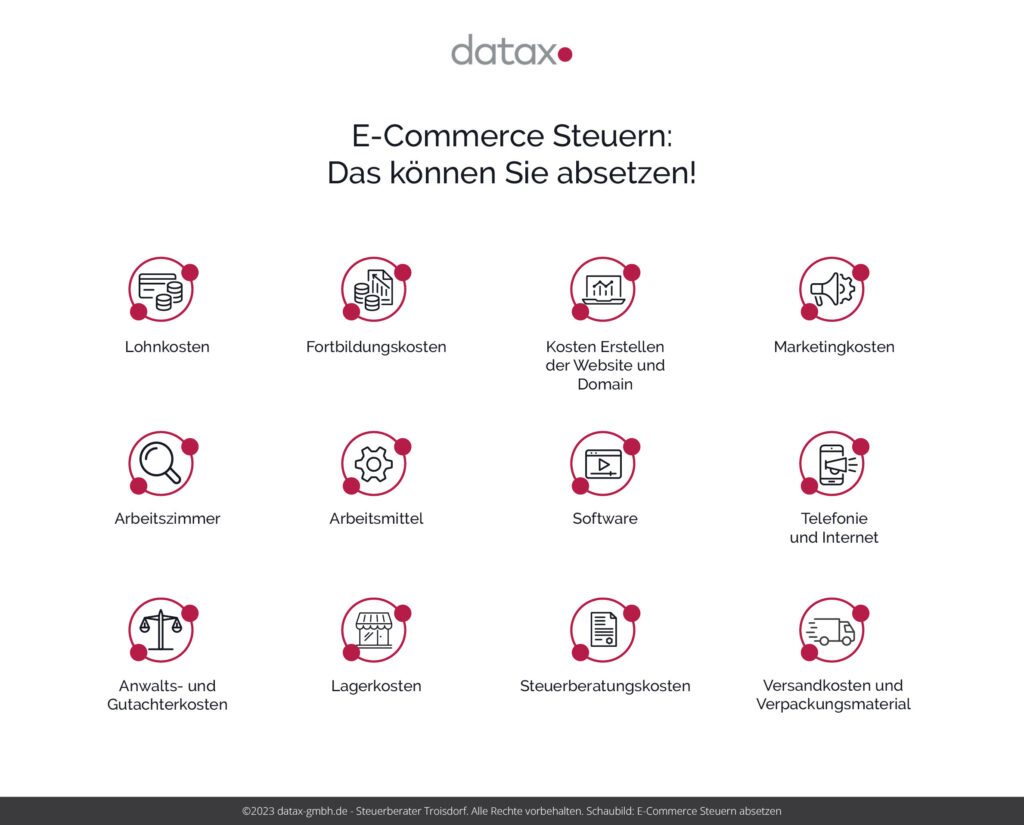

Was kann man von der Steuer im E-Commerce absetzen?

Sie wollen Steuern sparen mit Ihrem E-Commerce Shop? Dann können Sie einige Kosten steuerlich geltend machen! Hierunter fallen:

- Lohnkosten

- Fortbildungskosten und Fachliteratur

- Kosten für Unternehmenscoaching

- Kosten für das Erstellen der Website

- Kosten für die Domain (sofern keine bereits bestehende gekauft wurde)

- Marketingkosten (inklusive Produktmarketing mit Marktforschung, Analysen, Verpackungsdesign und Druckkosten)

- Arbeitszimmer (Miete, Heizkosten, Versicherungen)

- Arbeitsmittel (Büromöbel, Computer, Handy)

- Software (inklusive Wartung und Reparatur)

- Telefonie und Internet

- Anwalts- und Gutachterkosten

- Steuerberatungskosten

- Lagerkosten

- Versandkosten und Verpackungsmaterial

Wie viel Umsatz darf man ohne Gewerbe machen?

Besonders im Onlinehandel fragen sich viele: Wie viel darf ich ohne Gewerbe verdienen? Bzw. Wie viel darf ich verdienen, ohne es anzumelden? Hier sieht es wie folgt aus:

In Deutschland ist es rechtlich erforderlich, ein Gewerbe anzumelden, sobald Sie eine wirtschaftliche Tätigkeit mit der Absicht zur Gewinnerzielung aufnehmen, die über die bloße Verwaltung privaten Vermögens hinausgeht und auf eine gewisse Dauer angelegt ist. Es gibt dabei keine explizite finanzielle Schwelle, ab der ein Gewerbe angemeldet werden muss. Dies bedeutet, selbst wenn Sie nur einen kleinen Betrag verdienen oder nur sporadisch Einkommen haben, müssen Sie trotzdem ein Gewerbe anmelden.

Allerdings gibt es in Bezug auf die Umsatzsteuer die Kleinunternehmerregelung. Wenn Sie in Deutschland ein Kleinunternehmen führen und Ihr jährlicher Umsatz im ersten Jahr voraussichtlich nicht mehr als 22.000 Euro beträgt und im zweiten Jahr 50.000 Euro nicht übersteigt, können Sie als Kleinunternehmer gelten. In diesem Fall sind Sie von der Umsatzsteuer befreit. Aber auch Kleinunternehmer müssen ein Gewerbe anmelden, wenn sie eine gewerbliche Tätigkeit ausüben.

Fazit

Wie Sie sehen, ist das Thema Steuern im E-Commerce äußerst komplex. Bestimmungen und Steuersätze variieren je Land, in dem Sie ansässig sind oder in welches Sie verkaufen. Daher sollten Sie eine auf E-Commerce spezialisierte Steuerberatungskanzlei beauftragen, die Ihr Unternehmen in allen steuerlichen Belangen unterstützt. Wir von der Datax GmbH Steuerberatungsgesellschaft stehen Ihnen gerne mit Rat und Tat zur Verfügung. Vereinbaren Sie gerne einen Termin für ein Kennenlerngespräch.