Inhalt

- 1 Das Wichtigste vorab kurz zusammengefasst

- 2 Was ist eine Betriebsprüfung?

- 3 Was passiert bei einer Betriebsprüfung?

- 4 Warum macht man eine Betriebsprüfung?

- 5 Welche Betriebsprüfungen gibt es?

- 6 Wer wird durch eine Betriebsprüfung geprüft?

- 7 Was wird bei einer Betriebsprüfung geprüft?

- 8 E-Rechnung bei einer Betriebsprüfung

- 9 Wann macht das Finanzamt eine Betriebsprüfung?

- 10 Wo findet eine Betriebsprüfung statt?

- 11 Wie läuft eine Betriebsprüfung beim Finanzamt ab?

- 12 Wie verhalte ich mich bei einer Betriebsprüfung?

- 13 Wie lange dauert eine Betriebsprüfung?

- 14 Wie viele Jahre werden bei einer Betriebsprüfung geprüft?

- 15 Welche Auswirkungen hat eine Betriebsprüfung für mein Unternehmen?

- 16 Wie hoch fällt bei einer Betriebsprüfung die durchschnittliche Nachzahlung aus?

- 17 Kann man sich gegen eine Betriebsprüfung wehren?

- 18 Was ist bei Betriebsprüfungen von E-Commerce-Händlern zu beachten?

- 19 Umsatzsteuerliche Herausforderungen für E-Commerce Unternehmen bei einer Betriebsprüfung

- 20 Tipp: Methoden für Online-Händler

Die Digitalisierung hat den Handel revolutioniert und der E-Commerce-Branche zu einem beispiellosen Aufschwung verholfen. Doch mit dem Wachstum des Online-Handels rücken auch Betriebsprüfungen stärker in den Fokus der Finanzämter. Aufgrund der Besonderheiten des globalen E-Commerce gibt es eine Vielzahl steuerlicher Herausforderungen, die Unternehmen beachten müssen. Ist Ihr Online-Handelsunternehmen für eine solche Prüfung gewappnet? Oder empfinden Sie die Prüfung eher als unangenehm, da sie die Offenlegung aller buchhalterischen Unterlagen erfordert? Keine Sorge, eine Betriebsprüfung kann ohne negative rechtliche oder steuerliche Folgen verlaufen – sofern Ihr Unternehmen gut darauf vorbereitet ist. In diesem Artikel beleuchten wir daher alles Wissenswerte rund um das Thema Betriebsprüfung, insbesondere für E-Commerce-Betreiber, und geben Ihnen hilfreiche Tipps, wie Sie sich optimal vorbereiten können.

Das Wichtigste vorab kurz zusammengefasst

- Das Hauptziel einer Betriebsprüfung ist die Überprüfung, ob ein Unternehmen alle steuerlichen Pflichten richtig erfüllt hat. Ist dies nicht der Fall, folgen in der Regel steuerliche Anpassungen oder Nachzahlungen.

- Es gibt verschiedene Formen solcher Prüfungen, wobei die Außenprüfung durch das Finanzamt am häufigsten vorkommt.

- Eine Betriebsprüfung beginnt mit einer schriftlichen Ankündigung, gefolgt von der Einsichtnahme in Buchhaltungsunterlagen und Geschäftsdokumenten des Unternehmens, wobei eventuelle Unstimmigkeiten geklärt und abschließend ein Prüfungsbericht erstellt wird.

- Bei Betriebsprüfungen von E-Commerce-Händlern ist insbesondere auf die korrekte umsatzsteuerliche Behandlung grenzüberschreitender Transaktionen, elektronische Buchführung und die Einhaltung spezifischer Vorschriften für digitale Produkte zu achten.

- Um eine Betriebsprüfung zu vermeiden oder zumindest seltener konfrontiert zu werden, ist es wichtig, akkurat zu buchen. Eine sorgfältige Vorbereitung, idealerweise mit Unterstützung eines Steuerberaters, ist daher empfehlenswert.

Was ist eine Betriebsprüfung?

Eine Betriebsprüfung, oft auch Außenprüfung genannt, ist eine Kontrollmaßnahme des Finanzamts, um die steuerlichen Belange eines Unternehmens zu untersuchen und festzustellen, ob alle Steuervorgänge richtig stattgefunden haben und vollständig sind. Sie findet meist statt, wenn das Finanzamt Anzeichen für steuerliche Unstimmigkeiten sieht. Im Rahmen der Prüfung sind Unternehmer verpflichtet, sämtliche buchhalterischen Dokumente offen zur Verfügung zu stellen.

Was passiert bei einer Betriebsprüfung?

Bei einer Betriebsprüfung überprüft das Finanzamt die steuerlichen Aufzeichnungen und Belege eines Unternehmens. Die Prüfung beginnt in der Regel mit einem Eingangsgespräch, gefolgt von einer Durchsicht der relevanten Unterlagen, wie Buchhaltung, Jahresabschlüsse und Lohnunterlagen. Bei Unstimmigkeiten finden Klärungsgespräche statt. Abschließend gibt es einen Prüfungsbericht, der die Ergebnisse zusammenfasst. Bei Abweichungen können Steuernachzahlungen oder -erstattungen resultieren.

Warum macht man eine Betriebsprüfung?

Eine Betriebsprüfung wird durchgeführt, um die Richtigkeit und Vollständigkeit der steuerlichen Aufzeichnungen eines Unternehmens zu überprüfen. Sie dient der Sicherstellung, dass alle steuerlich relevanten Vorgänge korrekt erfasst und abgerechnet wurden. Damit gewährleistet die Betriebsprüfung die korrekte Erhebung von Steuern. Durch diese Kontrollen möchte das Finanzamt Steuerausfällen vorbeugen und zudem für eine steuerliche Gleichbehandlung sorgen.

Viele Unternehmer empfinden eine Betriebsprüfung als unangenehm und beunruhigend. Mit einer angemessenen Vorbereitung kann der Ablauf jedoch reibungslos und ohne Schwierigkeiten gestaltet werden.

Welche Betriebsprüfungen gibt es?

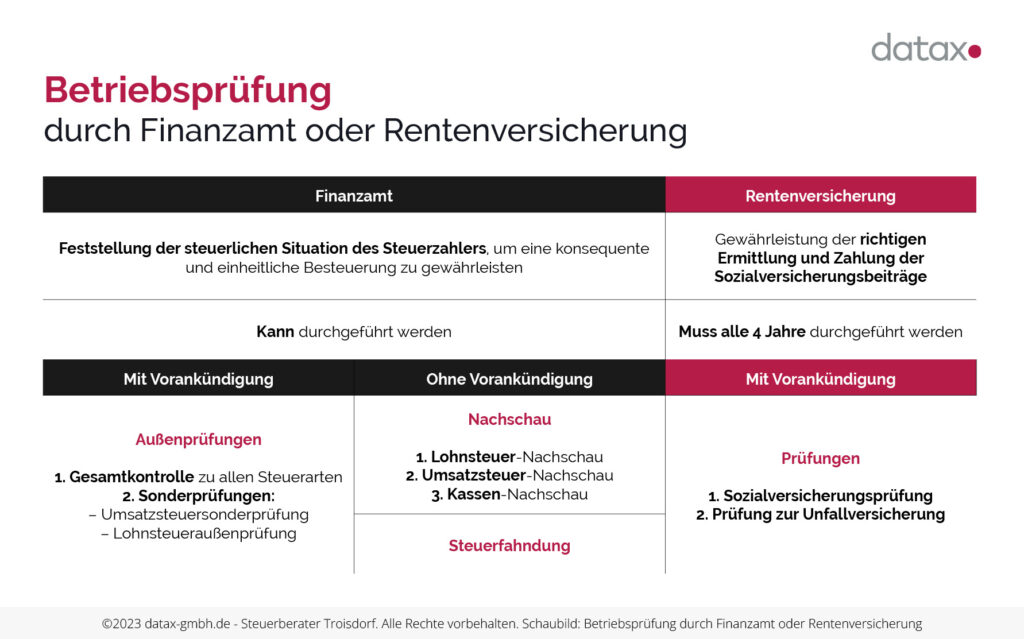

In den meisten Fällen wird eine Betriebsprüfung vom Finanzamt durchgeführt.

Eine Betriebsprüfung wird am häufigsten vom Finanzamt durchgeführt. Dieser Artikel fokussiert sich daher auf Außenprüfungen durch den Fiskus. Jedoch kann es auch zu einer Überprüfung durch die deutsche Rentenversicherung kommen.

Betriebsprüfung Finanzamt

Eine Betriebsprüfung durch das Finanzamt ist eine Kontrollmaßnahme, bei der die steuerlichen Aufzeichnungen und Belege eines Unternehmens oder Selbstständigen auf Richtigkeit und Vollständigkeit überprüft werden. Die verbreitetste Art ist dabei die sogenannte Außenprüfung. Hierbei werden die steuerlich relevanten Daten und Dokumente analysiert, um festzustellen, ob alle steuerlich relevanten Vorgänge korrekt erfasst und die Steuern richtig abgeführt wurden.

Im Unterschied dazu fokussieren sich sogenannte Sonderprüfungen auf bestimmte Steuerarten, insbesondere auf die Lohn- und Umsatzsteuer. Sie können jedoch auch besondere Sachverhalte, wie Liquiditätskontrollen, unter die Lupe nehmen.

Zusätzlich ist es dem Finanzamt erlaubt, Kontrollen wie die Kassen-Nachschau gemäß § 146b AO vorzunehmen. Dabei wird, anders als bei der Außen- oder Sonderprüfung, der gegenwärtige Zustand geprüft und nicht ein Zeitraum aus der Vergangenheit.

Betriebsprüfung Rentenversicherung

Eine Betriebsprüfung durch die Rentenversicherung ist nicht primär steuerlich motiviert, sondern fokussiert sich auf die sozialversicherungsrechtlichen Aspekte eines Unternehmens. Sie findet alle vier Jahre statt und wird in der Regel mit Vorankündigung durchgeführt.

Im Zentrum dieser Prüfung stehen die korrekte Abführung der Sozialversicherungsbeiträge sowie die richtige Einstufung von Beschäftigungsverhältnissen. Es wird beispielsweise überprüft, ob Arbeitnehmer korrekt als solche gemeldet sind oder ob es sich möglicherweise um Scheinselbstständige handelt, die eigentlich sozialversicherungspflichtig wären. Folgende Bereiche werden unter anderem überprüft:

- Korrekte Meldung und Abführung von Sozialversicherungsbeiträgen für Arbeitnehmer

- Überprüfung des Status von freien Mitarbeitern, um Scheinselbstständigkeit zu identifizieren

- Beitragszahlungen zur Berufsgenossenschaft

- Kranken-, Pflege-, Arbeitslosen- und Rentenversicherungsbeiträge

Wird bei der Prüfung festgestellt, dass Beiträge nicht korrekt abgeführt wurden, können Nachforderungen seitens der Rentenversicherung entstehen. Ebenso können sich bei der Feststellung von Scheinselbstständigkeit erhebliche finanzielle Nachteile für den Arbeitgeber ergeben.

Wer wird durch eine Betriebsprüfung geprüft?

Eine Betriebsprüfung kann folgende Steuerpflichtigen betreffen:

- Natürlichen Personen

- Juristischen Personen

- Personengesellschaften

Voraussetzung ist dabei, dass sie Gewinne erzielen müssen aus:

- Landwirtschaftlicher oder forstwirtschaftlicher Tätigkeit

- Geschäftsbetrieben

- Selbständiger Arbeit

Personen mit Einnahmen aus Vermietung, Kapitalvermögen, weiteren Einkunftsarten und Beschäftigung können nur dann einer Prüfung unterzogen werden, wenn diese Einkünfte im Laufe eines Jahres 500.000 Euro übersteigen.

Bei der Außenprüfung klassifiziert das Finanzamt die steuerpflichtigen Betriebe in vier verschiedene Größenkategorien:

- Großbetriebe (G)

- Mittelbetriebe (M)

- Kleinbetriebe (K)

- Kleinstbetriebe (Kst)

Was wird bei einer Betriebsprüfung geprüft?

Im Zuge einer Betriebsprüfung wird die komplette Finanzbuchführung genauestens vom Betriebsprüfer unter die Lupe genommen, darunter:

- Steuererklärungen

- Jahresabschlüsse

- Gewinn- und Verlustrechnungen

- Verträge

- Betriebsausgaben

- Versicherungsabgaben

- Umsatzsteuer

- Vorsteuerabzug

- Investitionsabzugsbeträge

- Sonderabschreibungen

- Kleinbetragsrechnungen

- Private Nutzung von Telefon, Firmenwagen und Privatkonten

- Daten aus betrieblichen Datenverarbeitungsprogrammen inkl. elektronischer Kassen- und Wiegesysteme

- Schuldzinsen

Gerne kümmern sich unsere Experten der Datax GmbH darum, all Ihre Belege der Finanzbuchführung zu überprüfen und gezielt für eine Betriebsprüfung vorzubereiten. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

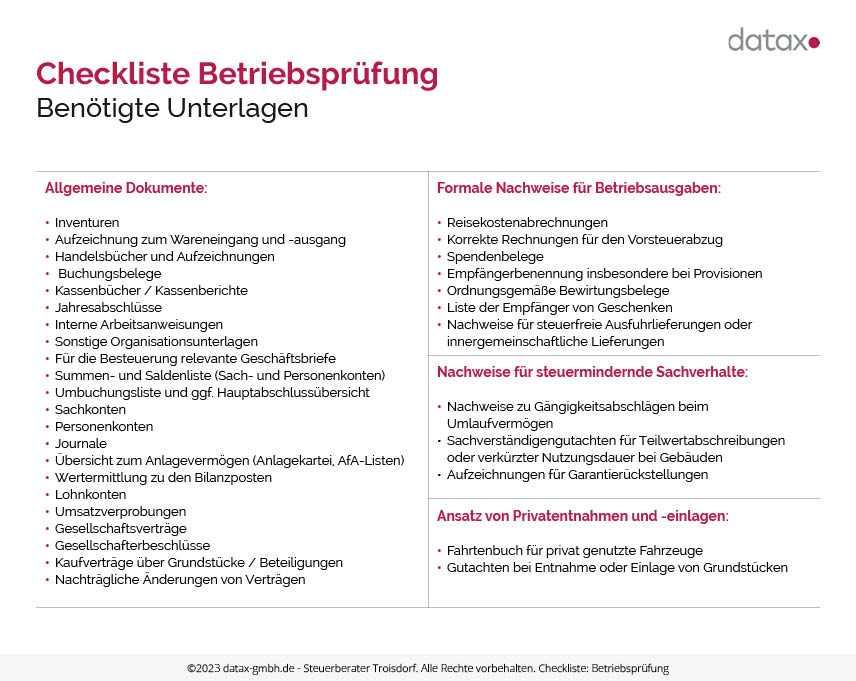

Checkliste: Benötigte Unterlagen für eine Betriebsprüfung

Damit Sie optimal vorbereitet sind, finden Sie in der nachfolgenden Checkliste eine ausführliche Auflistung, welche Unterlagen für eine Betriebsprüfung vorhanden sein müssen. Zögern Sie nicht, sich bei Fragen oder falls wir Ihnen bei der Zusammenstellung helfen können, zu melden!

E-Rechnung bei einer Betriebsprüfung

Die Digitalisierung hat auch den Bereich der Rechnungsstellung erfasst. Statt klassischer Papierrechnungen setzen immer mehr Unternehmen auf die sogenannte E-Rechnung, also die elektronische Rechnung. Vor allem im Onlinehandel ist diese nicht mehr wegzudenken. Doch was bedeutet das für eine Betriebsprüfung? Wie werden E-Rechnungen behandelt und welche Besonderheiten sind zu beachten?

Definition: Was ist eine E-Rechnung?

Eine E-Rechnung ist im Wesentlichen eine Rechnung, die in elektronischer Form ausgestellt, übermittelt und empfangen wird. Dabei kann es sich um eine einfache PDF-Datei, aber auch um strukturierte Datenformate handeln, die für maschinenlesbare Verarbeitung optimiert sind.

Rechtliche Grundlage

Gemäß den steuerlichen Vorschriften ist die E-Rechnung einer Papierrechnung gleichgestellt. Das bedeutet, dass auch elektronische Rechnungen zum Vorsteuerabzug berechtigen, sofern sie alle gesetzlich vorgeschriebenen Angaben enthalten. Es ist jedoch wichtig, dass die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit gewährleistet sind. Dies kann beispielsweise durch eine qualifizierte elektronische Signatur oder durch einen innerbetrieblichen Kontrollprozess sichergestellt werden.

Achtung: E-Rechnungen per E-Mail

Elektronische Rechnungen, die einem Unternehmen per E-Mail zugehen, müssen eine qualifizierte elektronische Unterschrift aufweisen. Um den Vorsteuerabzug in Anspruch zu nehmen, muss diese Signatur vom Unternehmen überprüft und das Ergebnis festgehalten werden. Fehlt diese Unterschrift in der Rechnung oder wird ihre Überprüfung vernachlässigt, ist ein Vorsteuerabzug aus dieser Rechnung nicht zulässig. Bei einer Betriebsprüfung werden besonders solche Online-Rechnungen intensiv begutachtet und bei Mängeln kann der Vorsteuerabzug verweigert werden, was zu erheblichen Steuernachforderungen führen kann.

Das ist hinsichtlich E-Rechnungen bei der Betriebsprüfung zu beachten

Wenn Sie mit elektronischen Rechnungen arbeiten, wie es insbesondere als Online-Händler der Fall ist, ist Folgendes zu bedenken, um die Prüfbarkeit der E-Rechnungen zu gewährleisten:

- Aufbewahrung:

E-Rechnungen müssen, genau wie Papierrechnungen, für die gesetzliche Aufbewahrungsfrist von 10 Jahren aufbewahrt werden. Dabei müssen sie in dem Format gespeichert werden, in dem sie empfangen wurden. Eine Umwandlung in ein anderes Format ist nur zulässig, wenn die oben genannten Kriterien (Echtheit, Unversehrtheit, Lesbarkeit) weiterhin gewährleistet sind. - Zugriff:

Bei einer Betriebsprüfung muss der Prüfer Zugriff auf die E-Rechnungen haben. Dies kann durch einen Datenexport oder direkten Zugriff auf das Buchhaltungssystem geschehen. - Prüfbarkeit:

Es ist sicherzustellen, dass die E-Rechnungen während der Aufbewahrungsfrist jederzeit verfügbar und maschinell auswertbar sind. Dies kann bei cloud-basierten Lösungen oder bei ausgelagerten Buchhaltungsdiensten eine besondere Herausforderung darstellen. - Integrität:

Die Unversehrtheit der Daten ist besonders wichtig. Bei einer Betriebsprüfung wird geprüft, ob E-Rechnungen nachträglich verändert wurden. Technische Sicherheitsmaßnahmen, wie regelmäßige Backups oder die Verwendung von revisionssicheren Archivierungssystemen, können hier unterstützen.

Wann macht das Finanzamt eine Betriebsprüfung?

Indikatoren für steuerliche Unstimmigkeiten können Gründe für eine Betriebsprüfung darstellen.

Das Finanzamt führt Betriebsprüfungen basierend auf spezifischen Kriterien und Risikoeinschätzungen durch. Allerdings kann auch bei ihnen eine Prüfung stattfinden, insbesondere wenn es Indikatoren für steuerliche Unstimmigkeiten gibt.

Wann wird das Finanzamt misstrauisch?

Das Finanzamt wird in den folgenden Fällen häufig misstrauisch:

- Es gibt auffällige Schwankungen in den Einnahmen oder Kosten von einem Jahr zum anderen.

- Unkorrektheiten in der Bilanz oder im Jahresabschluss werden entdeckt.

- Die angegebenen Profite weichen deutlich von den üblichen Gewinnen der Branche ab.

- Steuererklärungen werden regelmäßig verspätet abgegeben oder Steuerzahlungen erfolgen nicht rechtzeitig.

- Es werden oft Korrekturen in den Steuererklärungen vorgenommen.

- Die vorgelegten Dokumente scheinen nicht vollständig zu sein.

Wie oft findet eine Betriebsprüfung statt?

Während größere Unternehmen in regelmäßigen Abständen überprüft werden – selbst wenn es keine konkreten Hinweise auf Unregelmäßigkeiten gibt –, stehen kleinere Firmen und Selbständige weniger häufig im Fokus. Das Finanzamt teilt Unternehmen hierzu in verschiedene Größenklassen gemäß § 3 der Betriebsprüfungsordnung (BpO) 2000 ein. Demzufolge kann statistisch gesehen damit gerechnet werden, dass Betriebe in folgenden Häufigkeiten geprüft werden:

- Großunternehmen: Jährlich

- Mittelgroße Unternehmen: Alle 3 bis 5 Jahre

- Klein- und Kleinstunternehmen: Alle 10 bis 15 Jahre

Wo findet eine Betriebsprüfung statt?

Normalerweise findet eine Betriebsprüfung in den Geschäftsräumen des Unternehmens statt. Nun gestaltet sich dies gerade bei Online-Händler oftmals als schwierig, da diese nicht selten keine Geschäftsräume im ursprünglichen Sinn haben. In diesem Fall und wenn die Außenprüfung ebenso wenig in den Wohnräumen des E-Commerce-Unternehmers abgehalten werden kann, ist an Amtsstelle zu prüfen. Außerdem besteht die Möglichkeit, zu beantragen, dass die Betriebsprüfung auch an einem anderen Ort, beispielsweise beim Steuerberater des Händlers, stattfindet. Dieser Bitte wird allerdings in der Regel erst stattgegeben, wenn eine Prüfung weder vor Ort beim Online-Händler noch beim Amt durchgeführt werden kann.

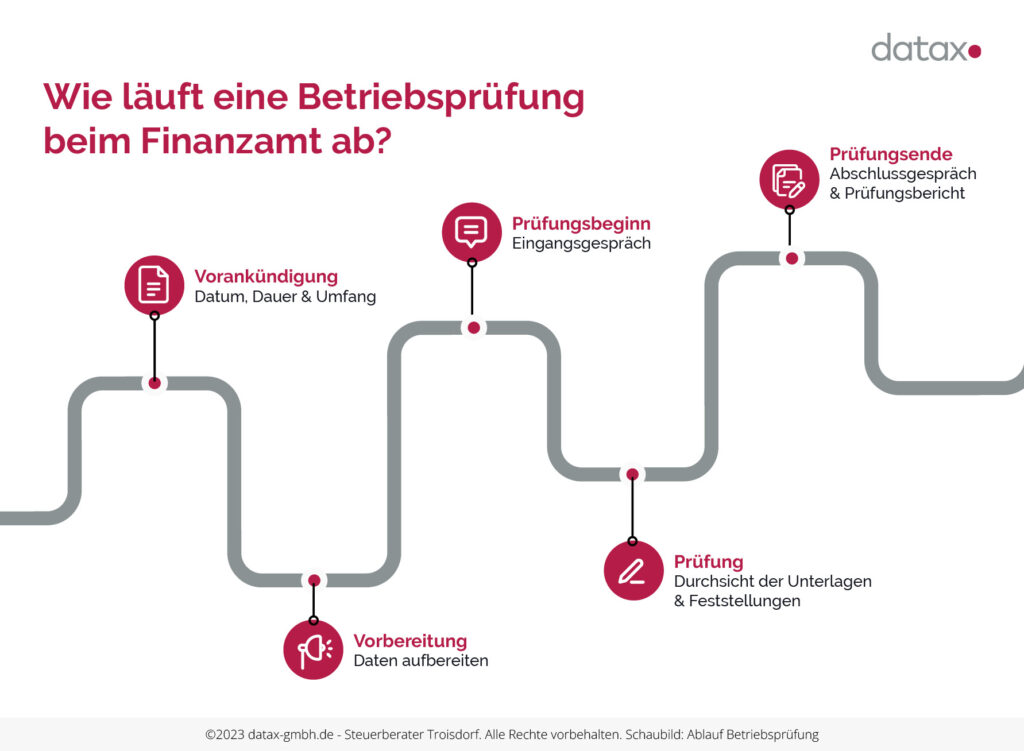

Wie läuft eine Betriebsprüfung beim Finanzamt ab?

Eine Betriebsprüfung beim Finanzamt läuft in der Regel wie folgt ab:

Ankündigung

In der Regel kündigt das Finanzamt eine Betriebsprüfung schriftlich im Voraus an. Während die meisten Prüfungen vorab angekündigt werden und oft als Außenprüfungen bekannt sind, die verschiedene Steuerarten wie Lohn- und Umsatzsteuer einschließen, gibt es auch unangekündigte Prüfungen. Diese unerwarteten Kontrollen bezeichnen sich häufig als Spezial- oder Sonderprüfungen, wie Lohnsteuernachschau oder Kassennachschau.

Der Beginn einer solchen Prüfung wird in der Regel etwa zwei Wochen im Voraus angekündigt, bei größeren Unternehmen sogar rund vier Wochen vorher. Dabei werden Datum, voraussichtliche Dauer und der Umfang der Prüfung mitgeteilt.

Tipp: So können Sie mit einer bevorstehenden Außenprüfung rechnen

Liegen in Ihrem letzten Steuerbescheid Aussagen wie “Der Bescheid ist nach § 165 Abs. 1 Satz 2 AO teilweise vorläufig”? Dann seien Sie wachsam: Hierbei könnte es sich um einen Hinweis auf eine anstehende Außenprüfung handeln!

Vorbereitung

Der Unternehmer sollte sich auf die Prüfung vorbereiten, indem er alle erforderlichen Unterlagen, wie Buchhaltungsunterlagen, Jahresabschlüsse, Lohn- und Gehaltsunterlagen sowie relevante Verträge, bereitstellt. Lassen Sie sich hierbei am besten von einem Steuerberater helfen.

Beginn der Prüfung

Der Betriebsprüfer beginnt seine Arbeit meist mit einem Eingangsgespräch, in dem der Ablauf und die Schwerpunkte der Prüfung erläutert werden.

Durchsicht der Unterlagen

Der Prüfer sichtet und analysiert die steuerlichen Unterlagen und Aufzeichnungen des Unternehmens. Dabei können Fragen gestellt und weitere Dokumente angefordert werden.

Feststellungen

Falls der Prüfer Unstimmigkeiten oder Fehler findet, werden diese in der Regel mit dem Unternehmer oder dessen Steuerberater besprochen. Es kann zu Korrekturen kommen, die eine Steuernachzahlung oder -erstattung zur Folge haben.

Abschlussgespräch

Am Ende der Prüfung findet in der Regel ein Abschlussgespräch statt, in dem die Ergebnisse und mögliche steuerliche Konsequenzen besprochen werden. beachten Sie, dass Sie hierauf einen rechtlichen Anspruch haben.

Prüfungsbericht

Der Betriebsprüfer erstellt einen schriftlichen Prüfungsbericht. Dieser enthält die Feststellungen, die während der Prüfung gemacht wurden, und die daraus resultierenden steuerlichen Auswirkungen. Im Falle von Unklarheiten oder Unstimmigkeiten können Sie Einspruch einlegen.

Steuerbescheid

Basierend auf dem Prüfungsbericht und ggf. einem Einspruch wird ein (geänderter) Steuerbescheid erlassen. Dieser kann zu Steuernachzahlungen, Steuererstattungen oder auch zu keinen Änderungen führen.

Um juristische Auseinandersetzungen zu vermeiden und finanzielle Nachteile abzuwenden, empfehlen wir, direkt nach Erhalt der Ankündigung zur Betriebsprüfung unsere versierten Steuerexperten zu konsultieren. Mit ihrer aktuellen Rechtsexpertise und jahrelangen Erfahrung im Umgang mit Betriebsprüfungen und dem Dialog mit den Prüfungsbeamten können sie rechtliche und finanzielle Auswirkungen minimieren und so zum Schutz Ihres unternehmerischen Erfolgs beitragen. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Wie verhalte ich mich bei einer Betriebsprüfung?

Es gibt einige Tipps dazu, wie Sie sich bei einer Betriebsprüfung verhalten sollten.

Wir wissen: Die meisten Unternehmen verspüren Unbehagen, sobald eine Betriebsprüfung angekündigt wurde. Doch keine Sorge: Mit den folgenden Tipps wissen Sie, wie Sie sich bei einer Betriebsprüfung am besten verhalten sollten und können sich rechtzeitig vorbereiten.

Vorbereitung

Sobald Sie die Ankündigung für die Betriebsprüfung erhalten, sollten Sie alle relevanten Unterlagen bereitstellen. Dies beinhaltet Buchführungsunterlagen, Belege, Verträge und weitere steuerrelevante Dokumente. Achten Sie auch darauf, dass alle Unterlagen vollständig sowie ordentlich sind.

Steuerberater hinzuziehen

Es ist empfehlenswert, einen Steuerberater hinzuzuziehen. Dieser kann Sie nicht nur im Vorfeld beraten, sondern auch während der Prüfung unterstützen.

Kooperatives Verhalten

Begegnen Sie dem Betriebsprüfer freundlich und kooperativ. Vermeiden Sie jedoch übermäßige Gespräche und beschränken Sie sich auf die gestellten Fragen.

Ruhe bewahren

Auch wenn eine Betriebsprüfung Stress bedeuten kann, ist es wichtig, ruhig und besonnen zu bleiben. Emotionalität oder Aggressivität können den Prozess nur erschweren.

Keine voreiligen Aussagen

Beantworten Sie Fragen des Prüfers wahrheitsgemäß, aber vermeiden Sie voreilige oder unüberlegte Aussagen. Bei Unsicherheiten ist es besser, dies zu kommunizieren und später mit korrekten Informationen zurückzukommen.

Recht auf Akteneinsicht

Sie und Ihr Steuerberater haben das Recht, alle Unterlagen und Notizen des Prüfers einzusehen.

Auskunftsperson

Falls Sie als Geschäftsführer nicht direkt mit dem Prüfer kommunizieren möchten, haben Sie die Möglichkeit, bestimmte Mitarbeiter als Ansprechpartner zu designieren. Andererseits sollten Sie darauf hinweisen, dass Ihr Team, abseits dieser Auskunftsperson, keinen Kontakt zum Betriebsprüfer pflegen sollte – das schließt auch kurze Gespräche ein. Jede Information, selbst nebensächliche, kann vom Betriebsprüfer in seine Bewertung einfließen.

Widerspruch

Sollten Sie Bedenken hinsichtlich der schriftlich übermittelten Prüfungsanweisung haben, beispielsweise wenn die Begründung für die Prüfung fraglich erscheint oder der Prüfer möglicherweise voreingenommen wirkt, können Sie dagegen Widerspruch einlegen.

Ein Widerspruch kann ebenfalls angebracht sein, wenn Ihre Prüfungsanweisung gewisse notwendige Informationen nicht enthält, da ihre Gültigkeit in einem solchen Fall in Frage gestellt wird:

- Name vom Betriebsprüfer

- Prüfungstermin und -ort

- Prüfungszeitraum

- Prüfungsbeginn

- Sachlicher Prüfungsumfang (z.B. Steuerarten)

Wie lange dauert eine Betriebsprüfung?

Die Dauer einer Betriebsprüfung hängt stark von verschiedenen Faktoren ab.

Die Dauer einer Betriebsprüfung kann stark variieren und hängt von verschiedenen Faktoren ab:

- Unternehmensgröße und -art: Bei Großunternehmen kann eine Betriebsprüfung mehrere Wochen oder sogar Monate dauern. Kleinere Unternehmen oder Einzelunternehmer werden in der Regel schneller geprüft.

- Umfang der zu prüfenden Jahre: Wenn mehrere Geschäftsjahre geprüft werden, verlängert das naturgemäß die Dauer der Prüfung.

- Komplexität der steuerlichen Sachverhalte: Komplexe steuerliche Gestaltungen, internationale Geschäfte oder unklare Buchungsvorgänge können die Prüfungsdauer erhöhen.

- Vorbereitung des Unternehmens: Ein gut organisiertes Unternehmen, das alle benötigten Unterlagen schnell und geordnet zur Verfügung stellen kann, kann die Prüfungsdauer verkürzen.

- Art der Prüfung: Spezielle Prüfungen, wie zum Beispiel eine Kassen-Nachschau, sind in der Regel deutlich kürzer als eine umfassende Betriebsprüfung.

Wie viele Jahre werden bei einer Betriebsprüfung geprüft?

Die Anzahl der Jahre, die bei einer Betriebsprüfung geprüft werden, hängt von verschiedenen Faktoren ab, insbesondere von der Größe des Unternehmens. Bei kleineren Betrieben oder Einzelunternehmern umfasst eine Betriebsprüfung häufig drei bis vier Jahre, was in der Regel dem turnusmäßigen Prüfungsrhythmus entspricht. Bei größeren Unternehmen kann der Prüfungszeitraum in der Regel ebenfalls drei bis vier Jahre betragen. Es kann jedoch vorkommen, dass in bestimmten Fällen, beispielsweise bei Verdacht auf steuerliche Unregelmäßigkeiten, ein längerer Zeitraum geprüft wird.

- Grundsätzlich können nur solche Jahre geprüft werden, für die die steuerliche Festsetzungsfrist noch nicht abgelaufen ist. Die reguläre Festsetzungsfrist beträgt vier Jahre. Sie beginnt mit dem Schluss des Kalenderjahres, in dem die Steuer entstanden ist. Unter bestimmten Umständen, wie zum Beispiel bei Steuerhinterziehung, kann die Festsetzungsfrist jedoch auf bis zu zehn Jahre verlängert werden.

Welche Auswirkungen hat eine Betriebsprüfung für mein Unternehmen?

Eine Betriebsprüfung kann verschiedene Auswirkungen auf ein Unternehmen haben, abhängig von den Ergebnissen der Prüfung:

- Eine der häufigsten Auswirkungen einer Betriebsprüfung ist die Feststellung von Steuernachzahlungen. Wenn der Prüfer feststellt, dass in der Vergangenheit zu wenig Steuern gezahlt wurden, müssen diese nachgezahlt werden. Dazu können auch Zinsen anfallen.

- Es kann auch vorkommen, dass im Zuge der Prüfung festgestellt wird, dass zu viel Steuern gezahlt wurden. In solchen Fällen erhält das Unternehmen eine Steuererstattung.

- Wenn der Prüfer keine Unregelmäßigkeiten oder Mängel identifiziert, ändert sich die steuerliche Position des Unternehmens nicht. Es werden keine zusätzlichen Zahlungen oder Korrekturen erforderlich.

- Die Untersuchung kann zu Veränderungen in der steuerlichen Bemessungsgrundlage für kommende Steuerperioden beitragen. Das könnte zur Folge haben, dass das Unternehmen zukünftig entweder mehr oder weniger Steuern entrichten muss.

- Bei erheblichen Verstößen oder Täuschungshandlungen kann die Betriebsprüfung finanzielle Sanktionen nach sich ziehen. In extremen Fällen könnten sogar rechtliche Schritte, wie beispielsweise eine Haftstrafe, eingeleitet werden.

Wie hoch fällt bei einer Betriebsprüfung die durchschnittliche Nachzahlung aus?

Bei einer Betriebsprüfung ist eine Nachzahlung bzw. Strafe nicht als pauschale Summe festzulegen, da sie je nach den spezifischen Gegebenheiten jedes Unternehmens variiert, wie z.B. Unternehmensart und -größe, Art der festgestellten Diskrepanzen und der geprüften Zeitspanne.

Gemäß der jüngsten Statistik des Bundesfinanzministeriums von 2021 haben sich die Steuernachzahlungen im Vergleich zum Vorjahr um 15,93 % erhöht und belaufen sich auf 13,1 Milliarden Euro.

Damit Sie im Zuge der Betriebsprüfung hohe Nachzahlungen bzw. eine Strafen verhindern, unterstützt Sie die Datax Steuerberatungsgesellschaft professionell und erfahren. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Kann man sich gegen eine Betriebsprüfung wehren?

Grundsätzlich hat das Finanzamt das Recht, Betriebsprüfungen bei Unternehmen durchzuführen, um die Richtigkeit der abgegebenen Steuererklärungen zu überprüfen. Ein generelles “Wehren” gegen eine solche Prüfung ist daher nicht möglich. Allerdings gibt es einige Punkte, die beachtet werden können, wenn man die Richtigkeit oder den Umfang der Prüfungsanordnung anzweifelt:

- Prüfungsanordnung überprüfen: Jede Betriebsprüfung basiert auf einer Prüfungsanordnung, die bestimmte formale Kriterien erfüllen muss. Falls diese nicht korrekt ist oder relevante Informationen fehlen, kann dies beanstandet werden.

- Begründung anfordern: Wenn nicht klar ist, warum eine Prüfung stattfindet, kann man das Finanzamt um eine Begründung bitten. Es ist jedoch zu beachten, dass das Finanzamt nicht verpflichtet ist, detailliert zu begründen, warum es zu einer Betriebsprüfung kommt.

- Um Verlegung bitten: Wenn der vorgeschlagene Termin für die Prüfung nicht passt, kann man um einen anderen Termin bitten.

- Umfang der Prüfung begrenzen: Wenn das Finanzamt Bereiche prüfen möchte, die bereits in der Vergangenheit ohne Beanstandung geprüft wurden, kann man darauf hinweisen und um eine Begrenzung des Prüfungsumfangs bitten.

- Rechtliche Schritte: Bei gravierenden Meinungsverschiedenheiten oder wenn man der Ansicht ist, dass die Prüfungsanordnung unrechtmäßig ist, kann man rechtliche Schritte einleiten. Hierbei sollte jedoch unbedingt ein Steuerberater oder ein Fachanwalt für Steuerrecht konsultiert werden.

- Einspruch nach Prüfung: Falls man mit den Ergebnissen der Prüfung nicht einverstanden ist, kann man Einspruch gegen den nach der Prüfung ergangenen Steuerbescheid einlegen. Dies sollte allerdings gut überlegt und bestenfalls in Rücksprache mit einem Experten erfolgen.

Was ist bei Betriebsprüfungen von E-Commerce-Händlern zu beachten?

Mit einer Betriebsprüfung von einem E-Commerce-Händler hängen einige spezifische Herausforderungen und Schwerpunkte zusammen.

Betriebsprüfungen von E-Commerce-Händlern werfen spezifische Herausforderungen und Schwerpunkte auf, die in traditionellen Geschäftsmodellen nicht oder in anderer Weise auftreten. Hier einige wichtige Aspekte, die E-Commerce-Händler bei einer Betriebsprüfung beachten sollten:

Elektronische Buchführung

Die meisten E-Commerce-Händler führen ihre Buchhaltung und Rechnungsstellung elektronisch. Der Prüfer wird Zugriff auf diese Daten verlangen, oft im sogenannten Z3-Format oder als DATEV-Export. Ein unzureichender oder inkorrekter Datenexport kann zu Verzögerungen und potenziellen Problemen bei der Prüfung führen.

Aufbewahrung von Belegen

Auch wenn viele Transaktionen digital ablaufen, ist der Händler verpflichtet, alle Belege wie Rechnungen, Bestellbestätigungen und Zahlungsnachweise für die Dauer der gesetzlichen Aufbewahrungsfrist (in der Regel 10 Jahre) aufzubewahren. Nichtbeachtung kann zu Strafen und zur Verweigerung des Vorsteuerabzugs führen.

Umsatzsteuer

Grenzüberschreitender Handel kann schnell komplex werden. Bei Verkäufen innerhalb der EU müssen Händler die jeweiligen Lieferschwellen der Länder im Blick haben. Werden diese Schwellen überschritten, muss sich der Händler im jeweiligen Land umsatzsteuerlich registrieren lassen und die Umsatzsteuer dort abführen. Hierbei sind auch Unterschiede im Steuersatz und in den Meldeverpflichtungen zu beachten.

Dropshipping

Bei diesem Geschäftsmodell wird Ware direkt vom Lieferanten an den Kunden gesendet. Entscheidend ist, wer die Ware in welches Land versendet, denn danach richtet sich, welches Umsatzsteuerrecht zur Anwendung kommt. Hier muss besonders darauf geachtet werden, dass alle Transaktionen korrekt verbucht und die Umsatzsteuer korrekt abgeführt wird.

Lagerhaltung im Ausland

Die Nutzung von ausländischen Lagern, etwa über Amazons FBA-Dienst, kann zur Begründung einer steuerlichen Betriebsstätte in diesem Land führen. Das hat zur Folge, dass der Händler dort umsatzsteuerpflichtig wird und zusätzliche steuerliche Meldepflichten hat.

Zahlungsanbieter und Marktplätze

Die Daten von Zahlungsanbietern wie PayPal müssen mit den eigenen Buchhaltungsdaten übereinstimmen. Denn diese Plattformen bieten oft eigene Berichte und Exporte an. Auch Verkäufe über Plattformen wie Amazon, eBay etc. müssen korrekt erfasst werden.

Rücksendungen und Stornierungen

Im E-Commerce sind Rücksendungen alltäglich. Jede Rücksendung oder Stornierung muss jedoch korrekt in der Buchführung erfasst werden, damit Umsatz und Vorsteuer korrekt ermittelt werden.

Bewertungsreserven

Bei digitalen Gütern oder speziellen E-Commerce Geschäftsmodellen können Bewertungsreserven (z.B. Domains, Kundendatenbanken) entstehen, die steuerlich korrekt behandelt werden müssen.

Datenschutz

Bei der Weitergabe von Daten an Betriebsprüfer ist der Datenschutz essenziell. Insbesondere persönliche Kundendaten müssen geschützt werden. Der Prüfer hat zwar weitreichende Rechte, aber es gibt Grenzen, insbesondere wenn es um persönliche Daten geht. Hier sollte im Zweifelsfall rechtlicher Rat eingeholt werden.

Da unsere Kanzlei auf den Bereich E-Commerce spezialisiert ist, können wir Ihnen als E-Commerce-Unternehmer zuverlässig und erfahren zur Seite stehen, sodass Sie bei einer Betriebsprüfung nichts zu befürchten haben. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Umsatzsteuerliche Herausforderungen für E-Commerce Unternehmen bei einer Betriebsprüfung

Der Online-Handel findet aufgrund moderner Logistikstrukturen fast immer auch grenzüberschreitend statt. Oft werden Logistikprozesse an externe Dienstleister übertragen, und Transaktionen werden durch zahlreiche Vorab-Systeme dargestellt und festgehalten. E-Commerce Unternehmen daher stehen vor einer Reihe von umsatzsteuerlichen Herausforderungen, die bei einer Betriebsprüfung besonders ins Licht gerückt werden können, oftmals in Form einer Umsatzsteuer-Sonderprüfung.

Grenzüberschreitende Geschäfte

Der globale Markt des E-Commerce ermöglicht den Verkauf an Kunden über nationale Grenzen hinweg. Diese Freiheit birgt jedoch auch steuerliche Herausforderungen. Ein Online-Händler, der Waren oder Dienstleistungen international anbietet, muss sich mit den Umsatzsteuervorschriften des jeweiligen Landes auseinandersetzen, in das er liefert. Jedes Land hat unterschiedliche Umsatzsteuersätze, Fristen für Steuererklärungen und besondere Regelungen, die eingehalten werden müssen. Dies kann besonders für kleinere Unternehmen eine bürokratische Belastung darstellen, da sie unter Umständen mehrere Umsatzsteuer-IDs benötigen und regelmäßige Meldungen in verschiedenen Ländern abgeben müssen.

Wenn ein Online-Verkäufer beispielsweise auf verschiedenen internationalen Plattformen tätig ist, kann er in den betreffenden Ländern steuerlichen Verpflichtungen unterliegen. Wird er steuerlich im Ausland belangt (beispielsweise durch das Überschreiten von Lieferschwellen) und passt er seine Rechnungsstellung nicht an (indem er beispielsweise weiterhin die deutsche Umsatzsteuer ausweist), dann ist er sowohl für die fälschlicherweise ausgewiesene Steuer als auch für die bisher im Ausland nicht entrichtete Steuer verantwortlich.

Ort der Dienstleistung

Der E-Commerce-Bereich umfasst nicht nur physische Produkte, sondern auch eine Vielzahl von elektronischen Dienstleistungen. Bei solchen Dienstleistungen, z.B. Cloud-Services, Online-Kurse oder digitalem Consulting, kann es schwierig sein zu bestimmen, wo genau die Dienstleistung erbracht wird. Die Umsatzsteuer richtet sich oft nach dem Standort des Kunden, was insbesondere bei B2C-Geschäften (Business to Consumer) zu beachten ist. Dies kann dazu führen, dass Dienstleister sich mit der Umsatzsteuer mehrerer Länder auseinandersetzen müssen.

Digitale Produkte

Digitale Produkte, seien es Apps, E-Books, Online-Kurse oder Musik- und Video-Streams, stellen eine besondere Kategorie im E-Commerce dar. Diese Produkte benötigen keine physische Auslieferung, was zu steuerlichen Grauzonen führen kann. Es stellt sich oft die Frage, wo das Produkt “geliefert” wird und welche Umsatzsteuer dementsprechend anfällt. Verschiedene Länder haben unterschiedliche Regelungen zur Besteuerung digitaler Produkte, die Händler berücksichtigen müssen.

Vorsteuerabzug bei elektronischen Rechnungen

Elektronische Rechnungen sind im E-Commerce allgegenwärtig. Doch um den Vorsteuerabzug aus solchen Rechnungen geltend machen zu können, müssen sie bestimmte Kriterien erfüllen. Ein häufiger Stolperstein ist das Fehlen einer qualifizierten elektronischen Signatur. Ohne eine solche Signatur riskieren Unternehmen, den Vorsteuerabzug zu verlieren, was finanzielle Nachteile mit sich bringen kann.

Lagerhaltung

Viele E-Commerce-Händler nutzen Lager- oder Fulfillment-Dienstleistungen, die sich in anderen Ländern befinden, um eine schnelle Lieferung an ihre Kunden zu gewährleisten. Dies kann jedoch steuerliche Implikationen haben. Die Nutzung eines Lagers in einem anderen Land kann zur Begründung einer steuerlichen Betriebsstätte führen. Dies würde bedeuten, dass das Unternehmen Umsatzsteuer im betreffenden Land abführen muss.

Rückgaben und Stornierungen

Rücksendungen sind im Online-Handel an der Tagesordnung. Jedoch können sie, insbesondere bei internationalen Verkäufen, zu umsatzsteuerlichen Fragen führen. Es muss korrekt erfasst werden, wie mit der bereits abgeführten Umsatzsteuer umgegangen wird, wenn ein Produkt zurückgesendet oder eine Bestellung storniert wird. Dies kann die Notwendigkeit von Steuerrückerstattungen oder -anpassungen mit sich bringen.

E-Commerce Unternehmen stehen damit aufgrund ihrer globalen Geschäftsmodelle und digitalen Produkte vor besonderen umsatzsteuerlichen Herausforderungen stehen. Bei einer Betriebsprüfung können diese Besonderheiten ins Zentrum der Überprüfung rücken. Es empfiehlt sich daher, sich gut darauf vorzubereiten und externe Expertise, z.B. durch einen Steuerberater, hinzuzuziehen.

Mit auf E-Commerce spezialisierten Steuerberatern hilft Ihnen die Datax Steuerberatungsgesellschaft gerne bei allen umsatzsteuerlichen Besonderheiten im Onlinehandel. So kann eine Betriebsprüfung getrost kommen! Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Tipp: Methoden für Online-Händler

Einige Tools und Dienstleister können Online-Händler den Buchhaltungsprozess erleichtern.

Online-Händler sehen sich häufig mit einer beeindruckenden Anzahl von Transaktionen konfrontiert, die in die Tausende oder gar Hunderttausende pro Monat gehen können. Die individuelle Erfassung und Buchung jeder einzelnen dieser Transaktionen wäre nicht nur zeitaufwendig, sondern könnte auch die Finanzbuchhaltungssysteme an ihre Grenzen bringen und deren Lesbarkeit erheblich beeinträchtigen. Daher wenden viele Händler Techniken wie das Aggregieren von Transaktionsdaten zu Sammelbuchungen an. Doch trotz der Vorteile dieser Praxis verlangen Betriebsprüfer häufig detaillierte Daten zu einzelnen Transaktionen, was durch den § 146 Abs. 1 der Abgabenordnung gedeckt ist, der besagt, dass jede Transaktion einzeln aufgezeichnet werden muss.

Um diesen Anforderungen gerecht zu werden, setzen immer mehr Online-Händler auf spezialisierte Tools und Dienstleister, etwa Taxdo, Lexoffice oder FastBill. Diese können nicht nur den Buchhaltungsprozess erleichtern, sondern auch für eine höhere Benutzerfreundlichkeit und rechtliche Sicherheit sorgen. Beispielsweise können sie Tausende von Rechnungen mit einem Klick an den Steuerberater senden. Einige dieser Tools können sogar spezifische steuerliche Sachverhalte erkennen, die dem menschlichen Auge oft verborgen bleiben, wie z.B. die Überwachung von Amazon-Warenlagern in der EU oder die Überprüfung der Gültigkeit von Umsatzsteuer-IDs bei Lieferungen.

Darüber hinaus bieten sie Funktionen, um Lieferschwellen zu überwachen und das Reverse-Charge-Verfahren korrekt zu erfassen, bei dem der Kunde die Umsatzsteuer des Leistungserbringers zahlen muss. Angesichts dieser Vorteile ist es für Online-Händler entscheidend, in Zusammenarbeit mit einem Steuerberater ein robustes und rechtssicheres digitales Setup zu entwickeln.

Das nahtlose Zusammenspiel zwischen verschiedenen Programmen und Systemen spielt ebenfalls eine zentrale Rolle. So sollten digitalisierte Belege nach dem Scannen sofort an den Steuerberater weitergeleitet werden. Ein solches integriertes System minimiert nicht nur potenzielle Fehlerquellen, sondern hilft auch dabei, Risiken zu identifizieren, die von traditionellen, nicht digitalisierten Beratern oft übersehen werden.

Fazit

Daher sollten Sie eine auf E-Commerce spezialisierte Steuerberatungskanzlei beauftragen. Wir von der Datax GmbH Steuerberatungsgesellschaft stehen Ihnen gerne bei der Vorbereitung, Durchführung sowie Nachbereitung einer Betriebsprüfung zur Seite. So gewährleisten wir die Richtigkeit all Ihrer Steuerunterlagen, damit keine hohen Nachzahlungen oder Strafen auf Sie zukommen. Vereinbaren Sie jetzt einen Termin für ein Kennenlerngespräch.