Die Fünftelregelung ist abgeschafft? Diese Aussage stimmt so nicht! Es ist weiterhin möglich, die sogenannte Fünftelregelung bei Abfindungen zu nutzen und von der fiktiven Aufteilung der Zahlung auf fünf Jahre steuerlich zu profitieren. Lediglich bei der Beantragung hat sich etwas geändert. Der Arbeitnehmer muss die Anwendung der Fünftelregelung nun im Rahmen seiner Steuererklärung selbst beantragen. Der Arbeitgeber übernimmt die Abrechnung nicht mehr und wird dadurch von der damit verbundenen Haftung entlastet. Erfahren Sie hier mehr über die Fünftelregelung bei Abfindungszahlungen, über Voraussetzungen und Ausnahmen und darüber, welche alternativen Wege sich zum Steuernsparen bei Abfindungen anbieten. Inklusive Beispielrechnung zur Fünftelregelung.

Das Wichtigste vorab kurz zusammengefasst

- Abfindungen müssen seit 2006 voll versteuert werden.

- Mit der Fünftelregelung gibt es allerdings die Möglichkeit, hohe Steuern auf Abfindungen zu reduzieren.

- Der Abfindungsbetrag wird dazu durch fünf geteilt und fiktiv einzeln auf das normale Einkommen versteuert.

- Voraussetzungen sind, dass die Zahlung der Abfindung in einem Jahr erfolgt, sowie dass es sich tatsächlich um eine Abfindung handelt.

- Seit 2025 wird die Fünftelregelung nicht mehr vom Arbeitgeber durchgeführt, sondern muss vom Arbeitgeber beantragt werden.

- Alternativ kann eine Abfindung in Raten über mehrere Jahre verteilt oder in eine Rente gezahlt werden.

Definition Fünftelregelung

Bei der sogenannten Fünftelregelung werden einmalige, außerordentliche Einkünfte, wie zum Beispiel eine Abfindung, steuerlich so behandelt, als würde die Summe gleichmäßig über fünf Jahre verteilt werden. Diese fiktive Verteilung ermöglicht Steuereinsparungen und vermeidet übermäßig hohe Steuerbelastungen im Jahr der Auszahlung. Für die Anwendung der Fünftelregelung sind bestimmte Voraussetzungen zu erfüllen.

Was ist die gesetzliche Grundlage für die Fünftelregelung?

Im deutschen Steuerrecht werden außerordentliche Einkünfte im Einkommensteuergesetz in § 34 EStG geregelt. Dort ist eine fiktive Fünfteilung von einmaligen hohen Einnahmen beschrieben und die Berechnung der darauf zu zahlenden Steuern.

Wann ist die Fünftelregelung anwendbar?

Die Fünftelregelung ist nur unter bestimmten Voraussetzungen anwendbar für einmalige, außerordentliche Einkünfte, wie zum Beispiel Abfindungen für den Verlust des Arbeitsplatzes. Jedoch gibt es auch hier Ausnahmen, die die Anwendung ausschließen. Darüber hinaus ist es wichtig, dass die Auszahlungen der Abfindung innerhalb eines Kalenderjahres erfolgen, lediglich bis zu 10 % der Gesamtsumme dürfen in einem anderen Jahr ausgezahlt werden, damit die Fünftelregelung angewendet werden darf.

Wer muss die Fünftelregelung beantragen?

Ist der Arbeitgeber verpflichtet, die Fünftelregelung anzuwenden? Oder liegt dies beim Arbeitnehmer?

Im Wachstumschancengesetz 2024 wurde geregelt, dass ab 1. Januar 2025 nicht mehr der Arbeitgeber die Fünftelregelung anwenden muss, sondern dass der Arbeitnehmer diese bei der Einkommensteuererklärung beantragen muss. Da jeder Arbeitnehmer, der eine Abfindung erhält, auch schon zuvor zu einer Steuererklärung verpflichtet war, bringt die neue Regelung keine langfristigen Nachteile für Arbeitnehmer, jedoch eine Entlastung bei der Haftung der Arbeitgeber.

Ist die Fünftelregelung noch gültig?

Die steuerliche Regelung der fiktiven Aufteilung von Abfindungen ist weiterhin gültig, es gibt daher keinen Wegfall der Fünftelregelung. Die Änderung gemäß Wachstumschancengesetz besteht lediglich darin, dass die Arbeitgeber die steuerliche Berechnung nicht mehr selbst vornehmen, sondern der Arbeitnehmer diese im Rahmen der Steuererklärung beantragen müssen.

Haben Sie noch Fragen zur Fünftelregelung und zur Versteuerung von Abfindungen? Unser Expertenteam der Datax GmbH Steuerberatung steht Ihnen gerne zur Verfügung. Zögern Sie nicht, uns zu kontaktieren und vereinbaren Sie baldmöglichst einen

Wann darf die Fünftelregelung nicht angewendet werden?

Der Wegfall der Fünftelregelung betrifft lediglich die Anwendung dieser Art der Versteuerung durch den Arbeitgeber, die steuerliche Erleichterung kann weiterhin vom Arbeitnehmer beantragt und genutzt werden.

Es gibt allerdings einige Ausnahmen für die Fünftelregelung:

- Falls eine Abfindung von vorneherein im Arbeitsvertrag vereinbart wurde, kann die Anwendung der Fünftelregelung schwierig werden, hierzu gibt es unterschiedliche Rechtsprechungen (vgl. AZ 16 K 4486/97 und FG Düsseldorf).

- Falls die Abfindung nicht für den Verlust des Arbeitsplatzes, sondern als Ausgleich für Arbeitsleistungen oder Bonuszahlungen dient, darf die Fünftelregelung nicht angewendet werden.

- Wenn der Arbeitnehmer im Unternehmen verbleibt und lediglich die Position oder den Standort wechselt, gilt die Fünftelregelung nicht.

- Die Fünftelregelung kann nur angewendet werden, wenn die Einkünfte inklusive Abfindung höher sind als die Einkünfte beim Verbleib im Unternehmen.

- Bei einer Eigenkündigung besteht in der Regel weder ein Anrecht auf Abfindung noch auf Anwendung der Fünftelregelung, allerdings gibt es hierzu Ausnahmeregelungen (s. § 628 BGB). Fälle dieser Art sollten optimalerweise mit Unterstützung durch einen Rechtsanwalt geregelt werden.

Expertentipp

Dipl.-Kfm. Alexander Pyzalski

Steuerberater, Geschäftsführer

Achtung: Arbeitgeber sind nicht mehr für die Anwendung der Fünftelregelung verantwortlich!

Seit dem 1. Januar 2025 ist die Fünftelregelung nicht mehr vom Arbeitgeber anzuwenden. Somit entfällt für Unternehmen die Haftung, falls die Anwendung der Regel nicht angezeigt war und eine Abfindung voll versteuert werden muss. Dies könnte zum Beispiel der Fall sein, falls ein Teil der Abfindung aus Arbeitslohn für nicht geleistete Arbeitsstunden bestand. Die neue Regelung ist Teil des Wachstumschancengesetzes und vorteilhaft für Unternehmen. Die Arbeitnehmer können trotzdem von der Fünftelregelung profitieren, sie müssen diese lediglich selbst bei der Einkommensteuererklärung beantragen. Als Steuerberatungskanzlei bieten wir unseren Mandanten stets an, geplante Abfindungen hinsichtlich der damit verbundenen Steuersparmöglichkeiten zu überprüfen. Nutzen Sie unbedingt diese Chance und lassen Sie sich vor einer Abfindungsregelung umfassend beraten. Gerne unterstützen wir Sie dabei! Melden Sie sich dazu bei uns!

Berechnung Fünftelregelung

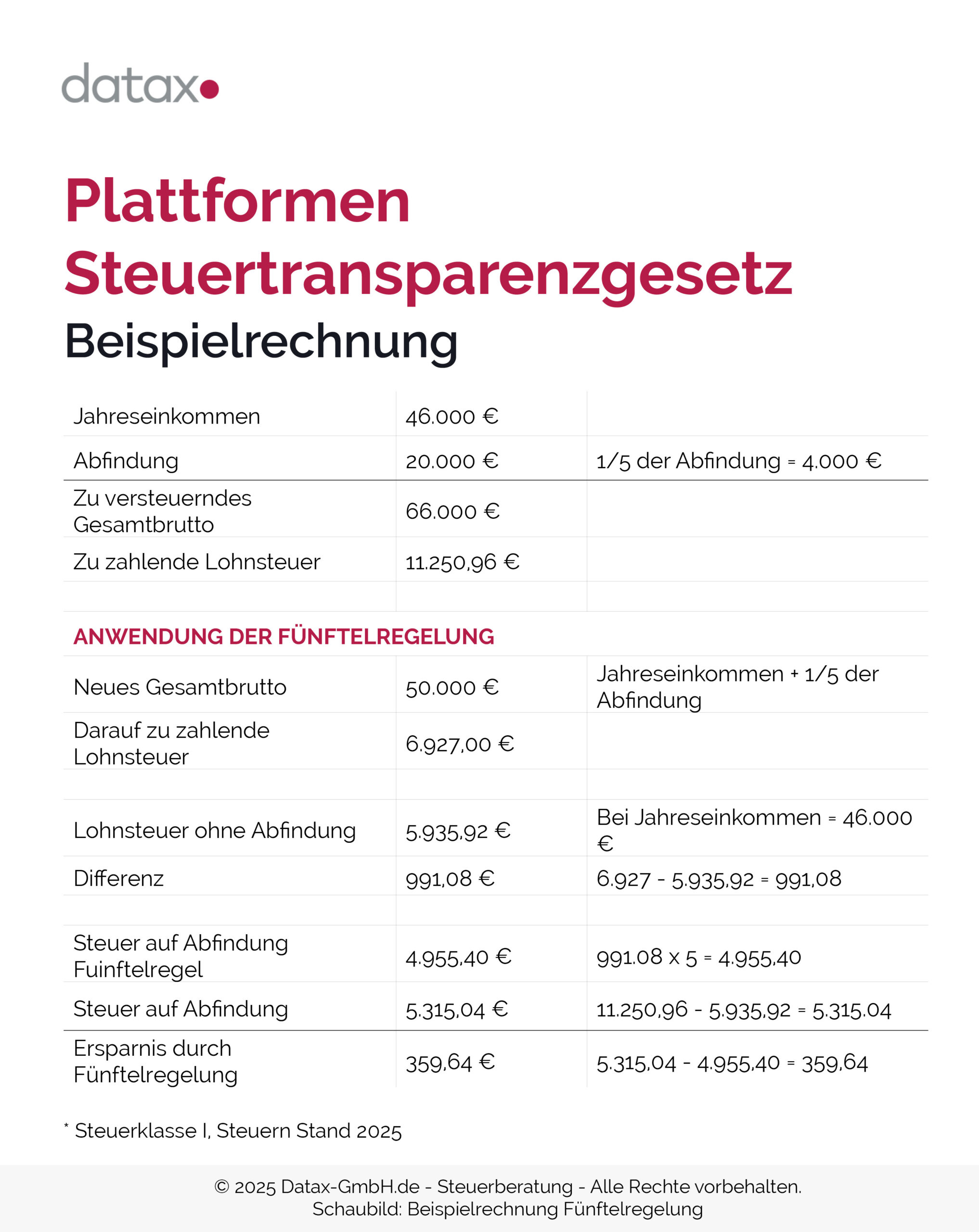

Wie funktioniert die Fünftelregelung? Bei der Fünftelregelung wird die Abfindung rein fiktiv in fünf Teile aufgeteilt und versteuert. Dadurch ergibt sich in der Regel eine geringere Steuerlast, als wenn der gesamte Betrag der Abfindung zusätzlich zum normalen Jahreseinkommen versteuert würde. Dies ist durch die Progression der Steuersätze bedingt. Konkret wird bei der Fünftelregelung die Abfindung durch fünf geteilt und dieses Fünftel zum Jahresgehalt addiert. Für das so errechnete Einkommen wird die Steuer berechnet und dann die zu zahlende Lohnsteuer für das Jahreseinkommen ohne Abfindung ermittelt. Die Differenz zwischen den anfallenden Steuern mit und ohne Abfindung wird mit fünf multipliziert. Dies ergibt die Steuersumme, die auf das Einkommen inklusive Abfindung zu zahlen ist.

Beispiel Fünftelregelung

Zum besseren Verständnis haben wir hier eine Beispielrechnung durchgeführt, die zeigt, welche Steuerersparnis bei einem mittleren Einkommen und einer mittleren Abfindung möglich ist.

Wo wird die Fünftelregelung in der Steuererklärung eingetragen?

Wer die Fünftelregelung in Anspruch nehmen möchte, muss eine Steuererklärung abgeben und die Fünftelregelung in der Anlage N der Steuererklärung angeben. Tragen Sie dort in der Zeile 17 die Abfindung ein, bei “Ermäßigt besteuerte Entschädigungen”.

Seit 2025 ist der Arbeitnehmer verpflichtet, die Fünftelregelung selbst in der Einkommensteuererklärung zu beantragen, die Arbeitnehmer übernehmen dies nicht mehr mit der Lohnabrechnung.

Wann lohnt sich die Fünftelregelung?

Die Fünftelregelung lohnt sich besonders für Steuerzahler mit einem normalerweise eher niedrigen zu versteuernden Einkommen. Wer hingegen bereits den Spitzensteuersatz von 42 % zahlt (in 2025 für Einkommen ab 68.481), profitiert nicht von der Fünftelregelung, da durch die Abfindung der Steuersatz nicht weiter ansteigt. Die Reichensteuer in Höhe von 45 % setzt erst ab einem Einkommen ab ca. 277 Tsd. Euro im Jahr ein.

Alternativen zur Fünftelregelung

Als Alternativen zur Fünftelregelung gibt es weitere Möglichkeiten, Steuern auf Abfindungen zu vermeiden. Die Wichtigsten stellen wir hier vor.

Ratenzahlungen bei Abfindung

Es ist möglich, die Zahlung der Abfindung auf mehrere Jahre zu verteilen. Dann kann zwar nicht mehr die Fünftelregelung in Anspruch genommen werden, dafür erfolgt die Verteilung der Versteuerung real auf mehrere Jahre, was die Steuerlast insgesamt senken kann. Diese Regelung ist vor allem sinnvoll, wenn für die Jahre nach dem Ausscheiden aus dem Unternehmen zunächst ein weniger hohes Einkommen zu erwarten oder Teilzeit geplant ist.

Steuerfreie Abfindung durch Einzahlung in Rentenfonds

Komplett steuerfrei kann eine Abfindung gezahlt werden, wenn die Summe in Direktversicherungen und Pensionsfonds (jeweils bis zur Höchstbetragsgrenze) eingezahlt wird. Nur die Hälfte der Steuern wird fällig, wenn die Einzahlung in die gesetzliche Rentenversicherung erfolgt. Mehr zu diesem Thema erfahren Sie hier.

Viele weitere Tipps zum Steuern sparen bei Abfindungen finden Sie in unserem umfangreichen Ratgeber Abfindungen versteuern

Fazit

Die Fünftelregelung für außerordentliche Einkünfte kann helfen, Steuern zu sparen, weil dadurch die Abfindung fiktiv auf fünf Jahre verteilt wird. Seit 2025 muss die Fünftelregelung durch den Arbeitnehmer bei der Steuererklärung beantragt werden, die Anwendung durch den Arbeitgeber und die damit verbundene Haftung entfallen. Gerne beraten wir Sie umfassend über alle Voraussetzungen und Vorteile der Fünftelregelung und zeigen Ihnen darüber hinaus Alternativen auf, die ebenfalls viele steuerliche Vorteile bieten können.

Vereinbaren Sie dazu gerne einen Termin für ein Kennenlerngespräch.

FAQ

Ab Januar 2025 muss die Fünftelregelung vom Arbeitnehmer im Rahmen der Einkommensteuererklärung beantragt werden. Eine Anwendung durch den Arbeitgeber bei der Lohnsteuerabrechnung und damit auch dessen Haftung für die Zulässigkeit der Fünftelregelung entfällt, nicht die Regelung selbst. Eine Abfindung kann weiterhin fiktiv auf fünf Jahre verteilt werden und somit zu Steuerersparnissen beitragen.

Die Zahlung der Abfindung muss innerhalb eines Kalenderjahres erfolgen, dies kann sowohl als Einmalzahlung als auch in Raten geschehen. Lediglich maximal 10 % des Gesamtbetrages dürfen in einem anderen Kalenderjahr ausgezahlt werden, wenn die Fünftelregelung in Anspruch genommen werden soll.

Die Inanspruchnahme der Fünftelregelung bei Abfindungen lohnt sich vor allem für Steuerpflichtige mit einem niedrigen bis mittleren Einkommen. Sie können davon profitieren, dass sie die Steuergrenzen von 42 % kaum überschreiten durch die fiktive Fünfteilung der Abfindung.