Inhalt

- 1 Das Wichtigste vorab kurz zusammengefasst

- 2 Was ist eine Umsatzsteuervoranmeldung?

- 3 Wer muss eine Umsatzsteuervoranmeldung abgeben?

- 4 Wann muss die Umsatzsteuervoranmeldung gemacht werden?

- 5 Wie ist die Frist für die Umsatzsteuervoranmeldung?

- 6 Wie mache ich eine Umsatzsteuervoranmeldung?

- 7 Wie mache ich eine Umsatzsteuervoranmeldung?

- 8 Gibt es ein Formular für die Umsatzsteuervoranmeldung?

- 9 Wie rechnet man die Umsatzsteuervoranmeldung aus?

- 10 Gibt es bei der Umsatzsteuervoranmeldung Grenzen?

- 11 Umsatzsteuervoranmeldung Beispiel

- 12 Umsatzsteueranmeldung für die PV Anlage

- 13 Fazit

Stehen Sie vor der Herausforderung, Ihre Umsatzsteuervoranmeldung abgeben zu müssen, und wissen nicht genau, wo Sie anfangen sollen? Die

Umsatzsteuervoranmeldung ist ein zentraler Bestandteil der steuerlichen Pflichten eines jeden Unternehmens – doch was verbirgt sich eigentlich genau dahinter? Wer muss sie abgeben, wann und wie oft ist dies erforderlich und welche Fristen müssen zwingend eingehalten werden? Wir führen Sie in diesem Artikel durch das Dickicht der steuerlichen Verpflichtungen, erklären Ihnen Schritt für Schritt, wie Sie Ihre Umsatzsteuervoranmeldung abgeben müssen und verraten Ihnen, wie Sie diese Aufgabe effizient und fehlerfrei meistern können.

Das Wichtigste vorab kurz zusammengefasst

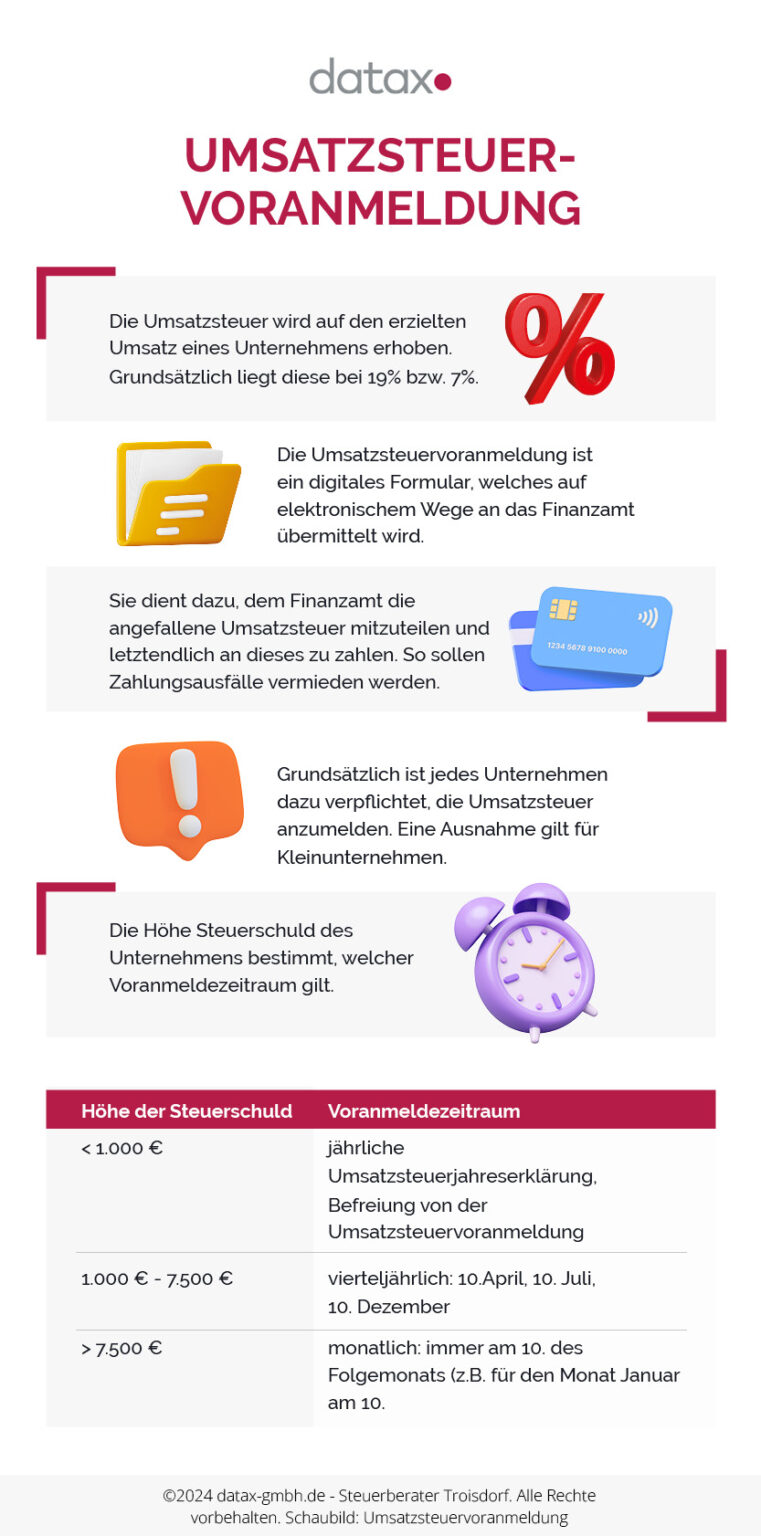

- Alle Unternehmer, die der Umsatzsteuer unterliegen, sind verpflichtet, ihre Umsatzsteuervoranmeldungen (UStVA) beim Finanzamt entweder monatlich oder quartalsweise einzureichen.

- Diese Prozedur ermöglicht es, die von den Unternehmern in ihren ausgehenden Rechnungen ausgewiesene Umsatzsteuer abzuführen und gegen die im selben Zeitraum entrichtete Vorsteuer aufzurechnen.

- Sofern Unternehmen von der Kleinunternehmerregelung Gebrauch machen, müssen Sie keine Umsatzsteuervoranmeldung abgeben.

- Die Frist zur Umsatzsteuervoranmeldung ist bei monatlicher Abgabe der 10. des Folgemonats und bei vierteljährlicher Abgabe der 10. im Anschluss an das Ende eines jeden Quartals.

- Die Abgabe der Umsatzsteuervoranmeldung erfolgt in der Regel elektronisch über das ELSTER-Portal der Finanzverwaltung.

Was ist eine Umsatzsteuervoranmeldung?

Die Umsatzsteuervoranmeldung (UStVA) ist ein Verfahren in Deutschland, bei dem Unternehmen regelmäßig ihre in einem bestimmten Zeitraum angefallene Umsatzsteuer an das Finanzamt melden. Diese Voranmeldung dient der frühzeitigen Berechnung und Zahlung der Umsatzsteuer, die das Unternehmen für seine verkauften Waren oder Dienstleistungen schuldet, abzüglich der Vorsteuer, die es für seine eigenen Einkäufe bezahlt hat.

Was ist der Unterschied zwischen Umsatzsteuererklärung und Umsatzsteuervoranmeldung?

Die Umsatzsteuervoranmeldung ist eine regelmäßige Meldung (monatlich, vierteljährlich oder jährlich), die Unternehmen vornehmen, um die Umsatzsteuer, die sie von ihren Kunden eingenommen haben, abzüglich der Vorsteuer, die sie selbst für Eingänge gezahlt haben, an das Finanzamt zu melden und zu zahlen. Die Umsatzsteuererklärung hingegen ist eine jährliche Zusammenfassung aller Umsatzsteuervoranmeldungen eines Geschäftsjahres. Während die Voranmeldung die laufende Steuerzahlungspflicht erfüllt, dient die Umsatzsteuererklärung dazu, die tatsächliche Steuerschuld des Unternehmens für das gesamte Jahr endgültig festzustellen und eventuelle Differenzen auszugleichen.

Wer muss eine Umsatzsteuervoranmeldung abgeben?

Eine Umsatzsteuervoranmeldung müssen grundsätzlich alle Unternehmer und Unternehmen abgeben, die umsatzsteuerpflichtige Waren oder Dienstleistungen anbieten und dafür von ihren Kunden Umsatzsteuer einnehmen. Dies umfasst Einzelunternehmer, Personen- und Kapitalgesellschaften sowie Freiberufler, sofern sie umsatzsteuerliche Leistungen erbringen. Die Pflicht zur Abgabe besteht unabhängig von der Rechtsform oder der Größe des Unternehmens. Ausnahmen gelten für Kleinunternehmer, die nach § 19 UStG von der Umsatzsteuer befreit sein können und somit keine Umsatzsteuervoranmeldungen abgeben müssen, sofern sie die entsprechenden Voraussetzungen erfüllen. Die genauen Abgabefristen und -modalitäten können je nach Höhe des Umsatzes und der vom Finanzamt getroffenen Einstufung variieren.

Ausnahme: Umsatzsteueranmeldung und Kleinunternehmer

Kleinunternehmer im Sinne des § 19 UStG sind von der Pflicht befreit, Umsatzsteuer auf ihre Rechnungen auszuweisen und an das Finanzamt abzuführen, sofern ihr Umsatz im vorangegangenen Kalenderjahr nicht mehr als 22.000 € betragen hat und im laufenden Kalenderjahr voraussichtlich 50.000 € nicht übersteigen wird. Diese Regelung soll den administrativen Aufwand für kleine Unternehmen und Selbstständige reduzieren. Als Folge dieser Befreiung müssen Kleinunternehmer keine Umsatzsteuervoranmeldungen einreichen, da sie keine Umsatzsteuer von ihren Kunden einnehmen. Allerdings verzichten sie damit auch auf das Recht, die Vorsteuer, die auf ihre eigenen Einkäufe entfällt, vom Finanzamt erstattet zu bekommen. Kleinunternehmer müssen trotzdem jährlich eine Umsatzsteuererklärung abgeben, in der sie ihre Umsätze nachweisen.

Wann muss die Umsatzsteuervoranmeldung gemacht werden?

Fragen auch Sie sich: Wann muss man die Umsatzsteuervoranmeldung quartalsweise abgeben? Wann muss man sie jährlich abgeben? Wie oft ist die UStVA fällig?

Wann die Abgabe der Umsatzsteuervoranmeldung gemacht werden muss, hängt von der Höhe des Umsatzes des Unternehmens im vorangegangenen Kalenderjahr ab.

- Umsatzsteuervoranmeldung monatlich: Unternehmen mit einem hohen Umsatz (über 7.500 €) müssen in der Regel ihre Umsatzsteuervoranmeldung monatlich einreichen.

- Umsatzsteuervoranmeldung vierteljährlich: Für Unternehmen mit geringeren Umsätzen (1.000 € bis 7.500 €) kann eine vierteljährliche Abgabe ausreichend sein.

- Umsatzsteuervoranmeldung jährlich: Unternehmen, mit weniger als 1.000 € Umsatz, müssen die Umsatzsteuervoranmeldung nur ein Mal pro Jahr abgeben.

- Keine Umsatzsteuervoranmeldung: Kleinunternehmer, die nach § 19 UStG von der Umsatzsteuer befreit sind, müssen grundsätzlich keine Umsatzsteuervoranmeldungen einreichen, solange sie die Kleinunternehmergrenze nicht überschreiten.

Grenzwerte der Umsatzsteuer

Abgabezeitraum

Abgabezeitraum | Umsatzsteuerzahllast im Vorjahr |

1 x pro Jahr | Weniger als 1.000 € |

1 x pro Quartal | 1.000 € bis 7.500 € |

Monatlich | Mehr als 7.500 € |

Sonderfälle

Es gibt auch Ausnahmen bei den Intervallen, die sich auf bestimmte EU-Umsätze und Existenzgründer beziehen. dann gilt es, Folgendes zu beachten:

EU-Umsätze

Falls Sie…

- innergemeinschaftliche Erwerbe durchführen, indem Sie Waren aus anderen EU- Mitgliedsstaaten kaufen,

- als Empfänger von sonstigen Leistungen aus einem EU-Staat umsatzsteuerpflichtig werden, einschließlich der Inanspruchnahme von Werkleistungen aus dem Ausland oder dem Erwerb von Grundstücken,

- an innergemeinschaftlichen Dreiecksgeschäften teilnehmen, oder

- Fahrzeuge in die EU importieren,

…ist es erforderlich, dass Sie für das Quartal, in welchem diese Umsätze erfolgt sind, eine entsprechende Umsatzsteuervoranmeldung einreichen.

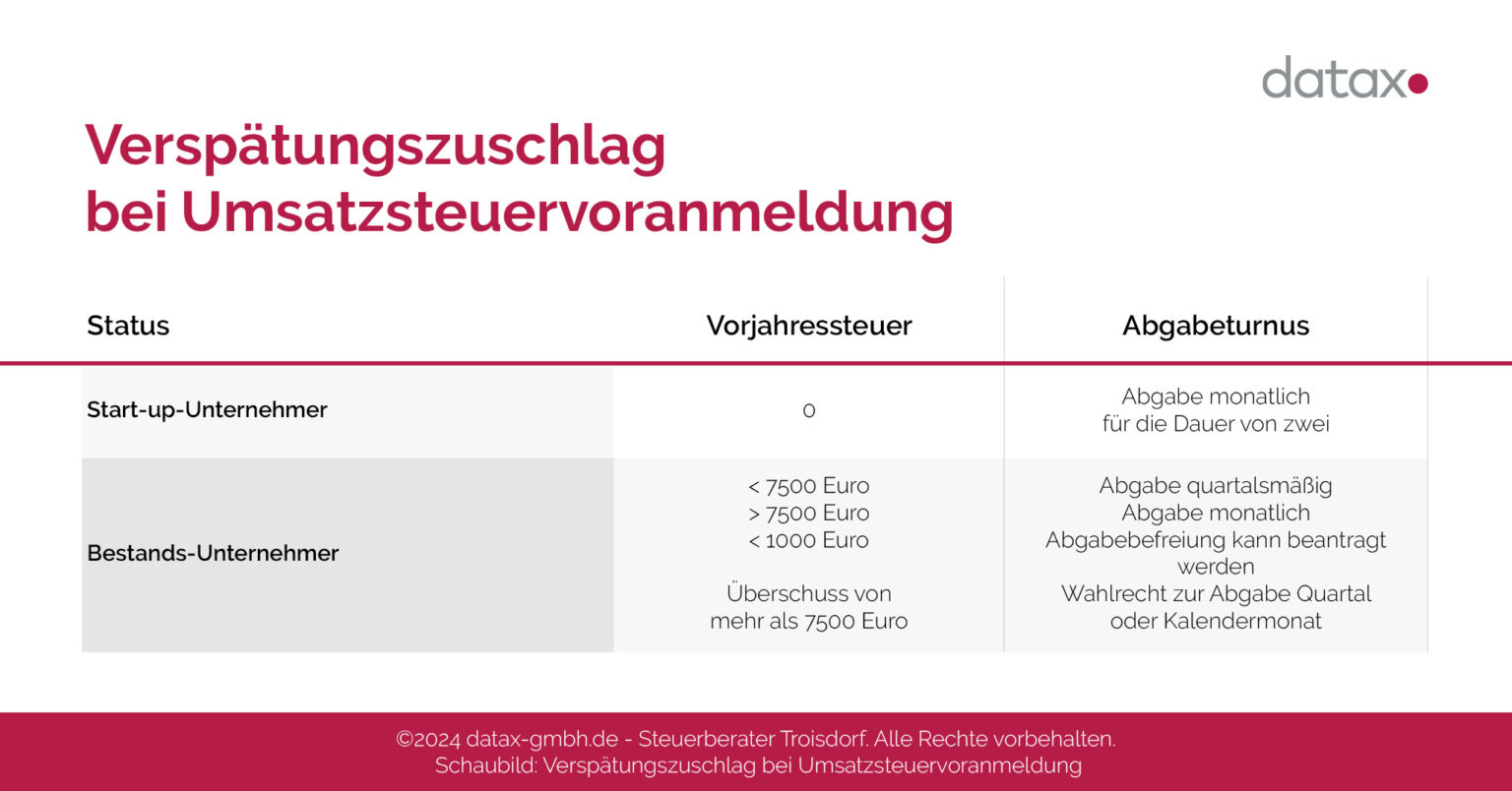

Neugründerregelung

Auch Neugründer müssen in den ersten zwei Jahren ihrer Geschäftstätigkeit grundsätzlich monatliche Voranmeldungen einreichen. Das Finanzamt kann jedoch auf Antrag eine sogenannte Dauerfristverlängerung gewähren, durch die die Abgabefrist um einen Monat verlängert wird.

Umstellung des Umsatzsteuervoranmeldungszeitraums

Wenn Ihre überwiesene Umsatzsteuer im letzten Jahr 20.000 € betrug und Sie 15.000 € als Vorsteuer vom Finanzamt zurückerstattet bekamen, resultiert daraus eine Umsatzsteuerzahllast von 5.000 € für das Vorjahr. Unter diesen Umständen ist es Ihnen gestattet, von der monatlichen Einreichung der Umsatzsteuervoranmeldungen auf eine vierteljährliche Abgabe umzustellen.

Wie ist die Frist für die Umsatzsteuervoranmeldung?

Die Fristen der Umsatzsteuervoranmeldung und der Zahlung der geschuldeten Umsatzsteuer sind normalerweise der 10. Tag nach Ablauf des Voranmeldungszeitraums. Dies bedeutet, dass Unternehmer, die monatlich voranmelden, ihre Umsatzsteuervoranmeldung und die entsprechende Zahlung bis zum 10. Tag des auf den Voranmeldungszeitraum folgenden Monats einreichen bzw. leisten müssen. Für diejenigen, die vierteljährlich voranmelden, gilt das gleiche Datum im Anschluss an das Ende eines jeden Quartals.

Fällt der Fristtag auf einen Samstag, Sonntag oder gesetzlichen Feiertag, so wird der Abgabetermin auf den nächstmöglichen Werktag verschoben, wobei das Finanzamt Montag bis Freitag als Werktage definiert

Umsatzsteuervoranmeldung Frist

- Monatliche Abgabe der Umsatzsteuervoranmeldung = 10. des Folgemonats

- Vierteljährliche Abgabe der Umsatzsteuervoranmeldung = 10.04. / 10. 07. / 10.10. / 10.01. (des Folgejahres)

Ist eine Fristverlängerung der Umsatzsteuervoranmeldung möglich?

Ja, das Finanzamt kann eine sogenannte Dauerfristverlängerung gewähren, die es Unternehmen erlaubt, ihre Umsatzsteuervoranmeldung und die dazugehörige Zahlung um einen Monat später zu leisten. Um diese Verlängerung zu erhalten, müssen Unternehmen in der Regel einen Antrag beim Finanzamt stellen und gegebenenfalls eine Sondervorauszahlung leisten, die auf die Steuerschuld des folgenden Jahres angerechnet wird. Es ist aber auch ein entsprechendes Antragsformular beim Online-Portal ELSTER vorhanden, über das Sie die Anmeldung normalerweise einreichen.

Bei versäumter fristgerechter Einreichung der Umsatzsteuervoranmeldung oder verspäteter Leistung der Umsatzsteuerzahlungen kann das Finanzamt Säumniszuschläge erheben.

Wie hoch ist der Verspätungszuschlag bei Umsatzsteuervoranmeldung?

Bei versäumter fristgerechter Einreichung der Umsatzsteuervoranmeldung oder verspäteter Leistung der Umsatzsteuerzahlungen kann das Finanzamt Säumniszuschläge erheben. Eine Nachfrist von drei Tagen wird gewährt, sofern die Zahlung nicht bar oder per Scheck erfolgt. Ab dem vierten Tag der Verspätung wird für jeden angefangenen Monat der Verspätung ein Säumniszuschlag von 1 % des ausstehenden Betrags erhoben, wobei der Zuschlag auf maximal 10 % des rückständigen Betrags, jedoch nicht mehr als 25.000 €, begrenzt ist. Widerspruch gegen den Säumniszuschlag kann innerhalb eines Monats nach Bekanntgabe des Bescheids durch einen Antrag auf Erlass aus Billigkeitsgründen nach § 227 der Abgabenordnung oder durch Einspruch eingelegt werden. Für eine erfolgreiche Anfechtung sind stichhaltige, nachvollziehbare und möglichst belegbare Gründe erforderlich, da das Finanzamt Verzögerungen aus Nachlässigkeit in der Regel nicht akzeptiert. Es ist wichtig zu beachten, dass das Finanzamt bei der Festsetzung des Verspätungszuschlags Ermessen ausübt und individuelle Umstände des Einzelfalls berücksichtigen kann. Bei geringfügigen Verspätungen kann das Finanzamt von einem Verspätungszuschlag absehen, insbesondere wenn der Steuerpflichtige gute Gründe für die Verspätung vorbringen kann. Darauf sollten Sie jedoch nicht spekulieren.

Nur, wenn Sie die Fristen zur Abgabe der Umsatzsteuervoranmeldung einhalten, können Sie sicherstellen, dass Sie potenzielle Strafzahlungen vermeiden. Wir wissen, dass der Prozess auf den ersten Blick komplex erscheinen mag und durchaus viel Zeit in Anspruch nimmt. Damit Sie sich ganz auf Ihre Kerngeschäfte konzentrieren können, stehen Ihnen unsere erfahrenen Steuerberater gerne zur Seite, um bei der fristgerechten und korrekten Einreichung zu helfen. Melden Sie sich jetzt für einen unverbindlichen Termin für ein Erstgespräch!

Wie mache ich eine Umsatzsteuervoranmeldung?

Die Einreichung erfolgt in der Regel elektronisch über das ELSTER-Portal der Finanzverwaltung. Nach der Einreichung der Umsatzsteuervoranmeldung muss das Unternehmen die errechnete Umsatzsteuerzahlung fristgerecht an das Finanzamt überweisen. Versäumt ein Unternehmen die fristgerechte Einreichung oder Zahlung, können Verzugszinsen oder Strafgebühren anfallen.

Wie funktioniert bei ELSTER die Umsatzsteuervoranmeldung?

In der Regel erfolgt die Umsatzsteuervoranmeldung mit ELSTER (Elektronische Steuererklärung). Wir haben hier eine schrittweise Anleitung für Sie, wie Sie eine Umsatzsteuervoranmeldung vornehmen können:

- Registrierung bei ELSTER:

Falls Sie sich noch nicht bei ELSTER registriert haben, müssen Sie dies zunächst tun. Besuchen Sie die Website von ELSTER und erstellen Sie ein Benutzerkonto. Sie erhalten dann eine Aktivierungs-ID per Post, mit der Sie Ihr Konto aktivieren können. - Anmeldung und Zugang:

Melden Sie sich mit Ihren Zugangsdaten auf dem ELSTER-Portal an. - Formular auswählen:

Wählen Sie im Bereich “Formulare & Leistungen” das Formular für die Umsatzsteuervoranmeldung aus. Das System leitet Sie automatisch zum aktuellen Formular für das entsprechende Jahr. - Angaben zur Umsatzsteuer machen:

Füllen Sie das Formular sorgfältig aus. Sie müssen Angaben zu Ihren steuerpflichtigen Umsätzen, zum Vorsteuerabzug (die Umsatzsteuer, die Sie selbst für Eingänge bezahlt haben) und gegebenenfalls zu innergemeinschaftlichen Erwerben, Ausfuhrlieferungen und anderen steuerrelevanten Vorgängen machen. - Überprüfung und Absendung:

Überprüfen Sie alle Angaben auf Richtigkeit und Vollständigkeit. ELSTER bietet eine Prüffunktion, die Ihnen hilft, häufige Fehler zu vermeiden. Sobald Sie sicher sind, dass alle Angaben korrekt sind, senden Sie die Voranmeldung elektronisch an das Finanzamt. - Zahlung der Umsatzsteuer:

Beachten Sie die sich aus der Voranmeldung ergebende Umsatzsteuerzahllast. Die Zahlung muss bis zum Fälligkeitstag auf das Konto des zuständigen Finanzamts überwiesen werden. Die erforderlichen Zahlungsinformationen finden Sie auf dem ELSTER-Portal oder auf der Website Ihres Finanzamts.

Wie mache ich eine Umsatzsteuervoranmeldung?

Die Einreichung erfolgt in der Regel elektronisch über das ELSTER-Portal der Finanzverwaltung. Nach der Einreichung der Umsatzsteuervoranmeldung muss das Unternehmen die errechnete Umsatzsteuerzahlung fristgerecht an das Finanzamt überweisen. Versäumt ein Unternehmen die fristgerechte Einreichung oder Zahlung, können Verzugszinsen oder Strafgebühren anfallen.

Wie funktioniert bei ELSTER die Umsatzsteuervoranmeldung?

In der Regel erfolgt die Umsatzsteuervoranmeldung mit ELSTER (Elektronische Steuererklärung). Wir haben hier eine schrittweise Anleitung für Sie, wie Sie eine Umsatzsteuervoranmeldung vornehmen können:

- Registrierung bei ELSTER:

Falls Sie sich noch nicht bei ELSTER registriert haben, müssen Sie dies zunächst tun. Besuchen Sie die Website von ELSTER und erstellen Sie ein Benutzerkonto. Sie erhalten dann eine Aktivierungs-ID per Post, mit der Sie Ihr Konto aktivieren können. - Anmeldung und Zugang:

Melden Sie sich mit Ihren Zugangsdaten auf dem ELSTER-Portal an. - Formular auswählen:

Wählen Sie im Bereich “Formulare & Leistungen” das Formular für die Umsatzsteuervoranmeldung aus. Das System leitet Sie automatisch zum aktuellen Formular für das entsprechende Jahr. - Angaben zur Umsatzsteuer machen:

Füllen Sie das Formular sorgfältig aus. Sie müssen Angaben zu Ihren steuerpflichtigen Umsätzen, zum Vorsteuerabzug (die Umsatzsteuer, die Sie selbst für Eingänge bezahlt haben) und gegebenenfalls zu innergemeinschaftlichen Erwerben, Ausfuhrlieferungen und anderen steuerrelevanten Vorgängen machen. - Überprüfung und Absendung:

Überprüfen Sie alle Angaben auf Richtigkeit und Vollständigkeit. ELSTER bietet eine Prüffunktion, die Ihnen hilft, häufige Fehler zu vermeiden. Sobald Sie sicher sind, dass alle Angaben korrekt sind, senden Sie die Voranmeldung elektronisch an das Finanzamt. - Zahlung der Umsatzsteuer:

Beachten Sie die sich aus der Voranmeldung ergebende Umsatzsteuerzahllast. Die Zahlung muss bis zum Fälligkeitstag auf das Konto des zuständigen Finanzamts überwiesen werden. Die erforderlichen Zahlungsinformationen finden Sie auf dem ELSTER-Portal oder auf der Website Ihres Finanzamts.

Es ist wichtig, dass Sie alle Vorgänge fristgerecht und sorgfältig erledigen, um Verspätungszuschläge und andere mögliche Sanktionen zu vermeiden. Bei Unsicherheiten oder spezifischen Fragen kann es hilfreich sein, einen erfahrenen Steuerberater zu konsultieren. Gerne bieten wir von der Datax GmbH Ihnen die notwendige und professionelle Unterstützung bei der Abgabe Ihrer Umsatzsteuervoranmeldung. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Gibt es ein Formular für die Umsatzsteuervoranmeldung?

Wenn Sie auf den unteren Link klicken erhalten Sie ein Muster vom Vordruck der Umsatzsteuervoranmeldung.

Ja, es gibt ein standardisiertes Formular für die Umsatzsteuervoranmeldung in Deutschland, das vom Bundesfinanzministerium bereitgestellt wird. Allerdings hat sich in den letzten Jahren die elektronische Abgabe der Umsatzsteuervoranmeldung über das ELSTER-Portal (Elektronische Steuererklärung) als Standard durchgesetzt.

Für diejenigen, die dennoch eine Vorstellung vom Aufbau und den Inhalten des Formulars haben möchten oder es für interne Zwecke nutzen wollen, kann ein Muster oder eine Vorlage vom Formular der Umsatzsteuervoranmeldung als PDF heruntergeladen werden. Dieses PDF dient dann hauptsächlich zu Informationszwecken oder zur Vorbereitung der elektronischen Einreichung, da die Finanzämter die Papierform nur in Ausnahmefällen akzeptieren.

Hier können Sie die Muster vom Vordruck der Umsatzsteuervoranmeldung, den Antrag auf Dauerfristverlängerung und Anmeldung der Sondervorauszahlung inklusive Anleitungen als PDF herunterladen:

Wie funktioniert die Umsatzsteuervoranmeldung?

Die Umsatzsteuervoranmeldung funktioniert, indem Unternehmen die von ihnen eingenommene Umsatzsteuer (aus verkauften Waren oder Dienstleistungen) und die als Vorsteuer abziehbare Umsatzsteuer (die für eigene Einkäufe gezahlt wurde) für einen bestimmten Zeitraum berechnen. Diese Differenz wird dem Finanzamt über das elektronische Portal ELSTER gemeldet. Abhängig von der Größe des Unternehmens und den Vorgaben des Finanzamtes erfolgt diese Meldung monatlich, vierteljährlich oder jährlich. Nach Einreichung der Voranmeldung muss das Unternehmen die errechnete Steuerzahllast an das Finanzamt überweisen. Bei einer Überzahlung kann sich auch ein Erstattungsanspruch ergeben.

Wie rechnet man die Umsatzsteuervoranmeldung aus?

Um die Umsatzsteuervoranmeldung zu berechnen, folgt man einem grundsätzlichen Schema, das die Ermittlung der Umsatzsteuerzahllast zum Ziel hat. Diese ergibt sich aus der Differenz zwischen der Umsatzsteuer, die für die eigenen verkauften Waren oder Dienstleistungen vereinnahmt wurde (ausgehende Rechnungen), und der Vorsteuer, die auf bezogene Leistungen (eingehende Rechnungen) gezahlt wurde. Hier ist eine vereinfachte Schritt-für-Schritt-Anleitung:

1) Ermittlung der Umsatzsteuer

Summieren Sie alle Beträge, die Sie als Umsatzsteuer auf Ihre verkauften Waren oder Dienstleistungen von Ihren Kunden erhalten haben. Dies beinhaltet alle steuerpflichtigen Umsätze zum regulären Steuersatz (19 % in Deutschland) sowie zum ermäßigten Steuersatz (7 % in Deutschland).

2) Ermittlung der Vorsteuer

Addieren Sie die Vorsteuerbeträge, die Sie auf Ihre Einkäufe oder bezogenen Leistungen im selben Zeitraum gezahlt haben. Die Vorsteuer ist die Umsatzsteuer, die Ihnen von Ihren Lieferanten in Rechnung gestellt wurde und die Sie vom Finanzamt zurückfordern können.

3) Berechnung der Zahllast oder des Erstattungsanspruchs

Ziehen Sie die gesamte Vorsteuer von der gesamten Umsatzsteuer ab. Das Ergebnis ist Ihre Umsatzsteuerzahllast. Wenn die Vorsteuer größer als die Umsatzsteuer ist, ergibt sich stattdessen ein Vorsteuerüberhang, den das Finanzamt Ihnen erstattet.

Beispiel

Angenommen, in einem Monat haben Sie 20.000 € (ohne Umsatzsteuer) an Waren verkauft. Auf diese Verkäufe haben Sie 19 % Umsatzsteuer vereinnahmt, also 3.800 €.Im selben Monat haben Sie Waren für 10.000 € (ohne Umsatzsteuer) eingekauft, mit einer darauf entfallenden Vorsteuer von 1.900 € (19 %). Die Berechnung wäre dann:

- Vereinnahmte Umsatzsteuer: 3.800 €

- Gezahlte Vorsteuer: 1.900 €

- Umsatzsteuerzahllast: 3.800 € – 1.900 € = 1.900 €

Dies bedeutet, dass Sie eine Umsatzsteuerzahllast von 1.900 € an das Finanzamt für diesen Zeitraum abführen müssen.

Es ist wichtig, alle Beträge korrekt zu dokumentieren und sicherzustellen, dass alle Rechnungen den gesetzlichen Anforderungen entsprechen, um die Vorsteuer erfolgreich geltend machen zu können. Hierbei können Ihnen unsere versierten Steuerberater der Datax GmbH gerne unter die Arme greifen! Kontaktieren Sie uns jetzt für einen unverbindlichen Termin für ein Erstgespräch!

Gibt es bei der Umsatzsteuervoranmeldung Grenzen?

Ja, bei der Abgabe der Umsatzsteuervoranmeldung gibt es Grenzen, die bestimmen, wer zur Abgabe verpflichtet ist und wie häufig die Voranmeldung erfolgen muss. Diese Grenzen hängen von der Höhe der Umsätze ab, die ein Unternehmer im vorangegangenen Kalenderjahr erzielt hat, sowie von der voraussichtlichen Umsatzsteuerzahllast für das laufende Jahr. Die wesentlichen Grenzen sind:

1) Kleinunternehmerregelung

Unternehmer, deren Gesamtumsatz plus die darauf entfallende Umsatzsteuer im vorangegangenen Kalenderjahr 22.000 € nicht überschritten hat und die im laufenden Jahr voraussichtlich 50.000 € nicht überschreiten werden, können von der Kleinunternehmerregelung nach § 19 UStG Gebrauch machen. Sie sind dann von der Umsatzsteuer befreit und müssen keine Umsatzsteuervoranmeldung abgeben.

2) Bestimmung der Voranmeldungsfristen

- Eine monatliche Voranmeldung ist erforderlich, wenn die Umsatzsteuerzahllast im vorangegangenen Kalenderjahr mehr als 7.500 € betrug.

- Eine vierteljährliche Voranmeldung gilt für Unternehmer, deren Umsatzsteuerzahllast im vorangegangenen Kalenderjahr 1.000 € bis 7.500 € betragen hat.

Bei einer Umsatzsteuerzahllast von weniger als 1.000 € im vorangegangenen Kalenderjahr kann das Finanzamt den Unternehmer von der Pflicht zur Abgabe der Voranmeldungen befreien, sodass nur noch eine jährliche Umsatzsteuererklärung erforderlich ist.

Umsatzsteuervoranmeldung Beispiel

Zum Schluss haben wir noch einmal ein Beispiel für Sie. Nehmen wir an, wir haben ein kleines Unternehmen, das im Januar verschiedene Transaktionen durchgeführt hat:

- Umsätze mit Umsatzsteuer: Das Unternehmen hat Waren im Wert von 10.000 €verkauft, auf die 19% Umsatzsteuer erhoben wird.

- Vorsteuerabzug: Im gleichen Zeitraum hat das Unternehmen Waren für 4.000 € eingekauft, auf die ebenfalls 19% Umsatzsteuer anfielen.

Berechnung der Umsatzsteuer und der Vorsteuer:

- Umsatzsteuer auf Verkäufe:

- Umsatz: 10.000 €

- Umsatzsteuer (19%): 10.000 € * 19% = 1.900 €

- Vorsteuer aus Einkäufen:

- Einkauf: 4.000 €

- Vorsteuer (19%): 4.000 € * 19% = 760 €

Ermittlung der Umsatzsteuerzahllast:

- Zu zahlen: Umsatzsteuer auf Verkäufe – Vorsteuer aus Einkäufen = 1.900 € – 760 € = 1.140 €

In diesem Beispiel muss das Unternehmen eine Umsatzsteuerzahllast von 1.140 € an das Finanzamt melden und überweisen. Diese Berechnung und die Überweisung erfolgen in der Regel bis zum 10. Tag des Folgemonats nach dem Voranmeldungszeitraum, also in diesem Fall bis zum 10. Februar, sofern keine Dauerfristverlängerung beantragt und genehmigt wurde.

Die tatsächliche Umsatzsteuervoranmeldung würde mit ELSTER elektronisch eingereicht werden, wobei das Unternehmen die erforderlichen Angaben zu seinen Umsätzen und Vorsteuerbeträgen in die entsprechenden Felder des Formulars einträgt.

Umsatzsteueranmeldung für die PV Anlage

Wussten Sie, dass auch private Betreiber von Photovoltaikanlagen (PV-Anlagen) der Umsatzsteuerpflicht unterliegen und eine Umsatzsteuervoranmeldung abgeben müssen? Denn in Deutschland werden Betreiber von PV-Anlagen unter bestimmten Umständen als Unternehmer angesehen, da sie Strom an Energieversorger verkaufen. Dies ist der Fall, wenn Sie eine PV-Anlage mit über 10 Kilowatt Leistung im Betrieb haben und mindestens 10 % des hierdurch gewonnenen Solarstroms verkaufen.

Private Betreiber von Photovoltaikanlagen unterliegen der Umsatzsteuerpflicht und müssen eine Umsatzsteuervoranmeldung abgeben.

In den ersten zwei Jahren nach der Inbetriebnahme Ihrer Photovoltaikanlage sind Sie aufgrund der sogenannten Neugründerregelung dazu verpflichtet, anstatt einer jährlichen Umsatzsteuererklärung, monatliche Umsatzsteuervoranmeldungen einzureichen. In diesen Voranmeldungen erfassen Sie die für den Betrieb Ihrer Solaranlage aufgewendete Mehrwertsteuer. Nach diesem Zeitraum wechselt die Verpflichtung zur einmal jährlichen Abgabe einer Umsatzsteuererklärung.

Es besteht allerdings die Möglichkeit, unter bestimmten Bedingungen von der Pflicht zur Umsatzsteuervoranmeldung befreit zu werden, und zwar wenn:

- Ihre PV-Anlage oder die Summe Ihrer Anlagen eine maximale Leistung von 10 Kilowatt nicht überschreitet

- die Anlage entweder allein oder im Rahmen einer GbR betrieben wird

- die Inbetriebnahme der Anlage bzw. aller Ihrer Anlagen nach dem Jahr 2003 erfolgte, wobei bei mehreren Anlagen keine nach 2004 in Betrieb genommen sein darf

- mindestens eine Anlage auf einem von Ihnen genutzten Gebäude installiert ist

- ein Teil des Solarstroms von Ihnen selbst genutzt wird

Sollte einer dieser Punkte nicht zutreffen, unterliegen Sie der regulären Besteuerung und sind zur jährlichen Abgabe der Umsatzsteuererklärung verpflichtet. In diesem Fall können Sie die bei Anschaffung und Installation der PV-Anlage entstandene Mehrwertsteuer als Vorsteuer abziehen und mit der zu entrichtenden Umsatzsteuer verrechnen. Für Photovoltaikanlagen gilt der reguläre Umsatzsteuersatz von 19%.

Achtung: Ausnahme der Regelbesteuerung für PV-Anlagen für 2021 bis 2026

Für den Zeitraum von 2021 bis 2026 wird die Neugründerregelung ausgesetzt. In dieser Zeit ist es nicht erforderlich, in den ersten zwei Jahren nach Inbetriebnahme der Photovoltaikanlage monatliche Umsatzsteuervoranmeldungen zu erstellen. Stattdessen wird eine Schätzung der Steuer für das Gründungsjahr und das folgende Kalenderjahr verlangt. Eine quartalsweise Abgabe der Umsatzsteuervoranmeldung ist ausreichend, solange die tatsächlich ermittelte Steuer 7.500 € nicht übersteigt.

Fazit

Die Umsatzsteuervoranmeldung ist eine unverzichtbare Aufgabe für umsatzsteuerpflichtige Unternehmer. Sie dient nicht nur der Erfüllung gesetzlicher Verpflichtungen, sondern ermöglicht es auch, die Umsatzsteuerlast präzise zu kalkulieren und potenzielle Überzahlungen zu vermeiden. Eine rechtzeitige und akkurate Abgabe sichert zudem die Vermeidung von Säumniszuschlägen und anderen möglichen Nachteilen. Angesichts der Komplexität der Materie kann die Navigation durch die Anforderungen der Umsatzsteuervoranmeldung allerdings herausfordernd sein. Hier kommen unsere erfahrenen Steuerberater der Datax GmbH ins Spiel! Gerne helfen wir Ihnen dabei, Ihre Umsatzsteuervoranmeldung fristgerecht und korrekt abzugeben, sodass Sie sich voll und ganz auf das Wachstum Ihres Unternehmens konzentrieren können. Vereinbaren Sie gerne einen Termin für ein Kennenlerngespräch.