Das Wachstumschancengesetz (WCG) wurde im März 2024 nach intensiven Verhandlungen vom Bundesrat verabschiedet. Dieses viel diskutierte Gesetz soll die deutsche Wirtschaft stärken und langfristig zukunftsfähig aufstellen. Dazu wurden diverse Steuererleichterungen beschlossen und darüber hinaus sollen Hemmnisse für eine starke Wirtschaft durch Abbau von Bürokratie aus dem Weg geräumt werden. Wenn auch viele von den ursprünglichen Ansätzen nicht im Wachstumschancengesetz 2024 aufgenommen wurden, so ergeben sich doch zahlreiche Chancen und Änderungen für Unternehmen. Erfahren Sie hier mehr darüber, wie Sie die Vorteile des Wachstumschancengesetzes nutzen können.

Das Wichtigste vorab kurz zusammengefasst

- Das Wachstumschancengesetz 2024 soll die deutsche Wirtschaft fördern und langfristig zukunftsfähig aufstellen.

- Steuererleichterungen und Bürokratieabbau sollen insbesondere kleinere und mittlere Unternehmen (KMU) entlasten.

- Als Vorteile für Unternehmen können vor allem die erweiterten Abschreibungsmöglichkeiten und die höheren Schwellenwerte in Bezug auf Bilanzen und Umsatzsteuermeldungen genutzt werden.

- Die verpflichtende Einführung der elektronischen Rechnung stellt vor allem kleine und mittlere Unternehmen vor Herausforderungen, kann langfristig jedoch zu mehr Effizienz in der Buchhaltung führen.

- Investitionen, Innovationen und Liquidität sollen durch Steueranpassungen gefördert werden.

- Insgesamt soll durch die verabschiedeten Maßnahmen die Zukunftsfähigkeit der deutschen Wirtschaft langfristig gestärkt werden.

Was ist das Wachstumschancengesetz?

Offiziell heißt das WCG “Gesetz zur Stärkung von Wachstumschancen, Investitionen und Innovation sowie Steuervereinfachung und Steuerfairness” und soll durch zahlreiche Steuererleichterungen und den Abbau von Bürokratie neue Impulse für Innovationen und Investitionen setzen und somit sowohl Unternehmen entlasten als auch die Transformation der Wirtschaft unterstützen.

Seit wann gibt es das Wachstumschancengesetz?

Am 22. März 2024 verabschiedete der Bundesrat das Gesetz, das am 28. März 2024 in Kraft trat. Der Bundestag hatte dem Entwurf schon im November 2023 zugestimmt, bis zur Verabschiedung des Gesetzes im Bundesrat dauerte es dann mehrere Monate. Dieser hatte zunächst den Entwurf abgelehnt, weil die Bundesregierung nicht alle vom Bundesrat geforderten Änderungen umgesetzt hatte und ein Vermittlungsausschuss eingesetzt werden musste. Bis zuletzt war unklar, ob das Gesetz tatsächlich angenommen würde.

Ziele des Wachstumschancengesetzes 2024

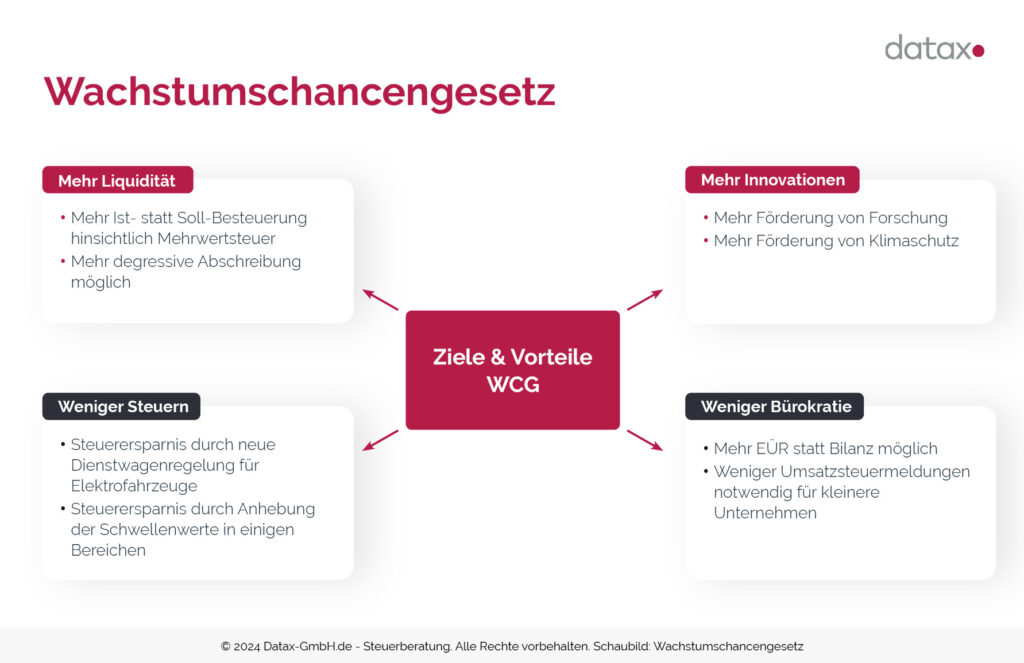

Die wichtigsten Ziele des Wachstumschancengesetzes liegen im Erreichen von mehr Innovationen und Investitionen. Dies soll dazu beitragen, die deutsche Wirtschaft langfristig zu stärken und zukunftsfähig auszurichten. So soll eine höchstmögliche wirtschaftliche Stabilität auch in einer vom stetigen Wandel geprägten globalen Wirtschaftslandschaft gesichert werden.

Um die gesteckten Ziele zu erreichen, wurden diverse Maßnahmen verabschiedet, die vor allem die Bereiche Steuererleichterung und Bürokratieabbau betreffen und dazu beitragen sollen, Forschung, Innovationen und zukunftsfähige Investitionen zu fördern.

Die endgültige Fassung des Wachstumschancengesetzes (WCG) ist im Vergleich zum ursprünglichen Entwurf stark vereinfacht ausgefallen und es wurden viele geplante Steuererleichterungen gestrichen. Trotzdem können mit dem neuen WC insgesamt Entlastungen von etwa 3,2 Milliarden Euro erzielt werden.

Inhalte des Wachstumschancengesetzes

Wir stellen hier die wichtigsten Neuerungen und Änderungen im Zusammenhang mit dem Wachstumschancengesetz (WCG) vor:

Änderungen für Kleinunternehmen durch Wachstumschancengesetz

Das neue Wachstumschancengesetz soll vor allem kleine Betriebe und Selbständige mithilfe von Bürokratieabbau und Steuererleichterungen unterstützen. So brauchen Kleinunternehmer, die von der Umsatzsteuer befreit sind, in Zukunft keine Umsatzsteuerjahresmeldung mehr abzugeben. Für Unternehmen, die zwar Umsatzsteuer abführen, jedoch weniger als 2.000 Euro pro Jahr, ist keine Umsatzsteuervoranmeldung mehr notwendig, bisher galt dies nur bis 1.000 Euro Umsatzsteuer.

EÜR statt Bilanz für kleine und mittlere Unternehmen (KMU) durch Wachstumschancengesetz

KMU (kleine und mittlere Unternehmen) müssen ab dem Steuerjahr 2024 erst ab einem Umsatz von 800.000 Euro und einem Gewinn von 80.000 Euro pro Jahr eine Bilanz erstellen, zuvor war dies bereits ab 600.000 Euro Umsatz und 60.000 Euro Gewinn notwendig. Es reicht jetzt eine Einnahmen-Überschuss-Rechnung (EÜR), dies ist wesentlich weniger aufwändig.

Ist-Versteuerung statt Soll-Versteuerung bei Umsatzsteuer durch Wachstumschancengesetz

Bis zu einem Umsatz von 800.000 Euro pro Jahr und maximal 80.000 Euro Gewinn (zuvor: 600.000 Euro Umsatz und 60.000 Euro Gewinn) kann jetzt bei der Abführung der Mehrwertsteuer die Ist-Versteuerung angewendet werden. Das heißt, dass die Steuer erst dann fällig wird, wenn die Rechnung bezahlt wird, nicht bereits beim Verkauf der Ware. Letzteres wird als Soll-Besteuerung bezeichnet. Durch die Ist-Versteuerung kann eine wesentlich bessere Liquidität erzielt werden, dies ist gerade für kleinere Unternehmen sehr wichtig.

Sonderabschreibungsmöglichkeiten für kleine und mittlere Unternehmen durch Wachstumschancengesetz

Kleine und mittlere Unternehmen mit einem Gewinn bis zu 200.000 Euro im Vorjahr können rückwirkend für alle Investitionen ab dem 1. Januar 2024 von einer Sonderabschreibung für Selbstständige profitieren. Damit können neu 40 % (statt zuvor 20 %) der Kosten abgeschrieben werden. Zudem kann befristet die degressive Abschreibung genutzt werden.

Sichern Sie sich Ihren Anteil an den neuen Steuererleichterungen durch das Wachstumschancengesetz. Bereiten Sie sich mit unserer Unterstützung auf das neue Steuerjahr vor. Lernen Sie uns kennen und erfahren Sie mehr bei einem unverbindlichen Gespräch.

Neue Regelung Verlustvortrag durch Wachstumschancengesetz

Unter bestimmten Voraussetzungen kann für die Steuerjahre von 2024 bis 2027 ein Verlustvortrag von maximal bis zu 70 % des Gesamtbetrages der Einkünfte abgezogen werden, zuvor waren lediglich 60 % möglich. Dies gilt, wenn in den drei Jahren zuvor keinerlei positive Einkünfte erzielt wurden.

Mehr Abschreibungen (Afa) durch Wachstumschancengesetz

Durch das neue Wachstumschancengesetz sind befristet degressive statt lineare Abschreibungen möglich. Dies gilt für bewegliche Wirtschaftsgüter, die zwischen dem 1. April und dem 31. Dezember 2024 erworben werden. Voraussetzung ist allerdings, dass der anzuwendende Prozentsatz höchstens das Zweifache der infrage kommenden linearen Abschreibung beträgt und insgesamt 20 % des Anschaffungswertes nicht übersteigt. Durch die degressive Abschreibung kommt es zu höheren Betriebsausgaben in den ersten Jahren nach der Anschaffung und somit zu Steuererleichterungen. Es kann sich daher lohnen, geplante Anschaffungen auf das Jahr 2024 vorzuziehen! Unter bestimmten Voraussetzungen ist außerdem eine zusätzliche Sonderabschreibung in Höhe von 40 % erlaubt, die insgesamt eine Abschreibung in Höhe von bis zu 60 % ermöglicht.

Degressive Abschreibungen sind übrigens vorübergehend auch für Investitionen im Wohnungsbau möglich. Dabei ist der Baubeginn maßgeblich, dieser muss nach dem 30. September 2023 und vor dem 1. Oktober 2029 erfolgen.

Autor

Dipl.-Kfm. Alexander Pyzalski

Neue steuerliche Vorteile aus Wachstumschancengesetz sinnvoll nutzen!

„Als Experte für Steueroptimierung für kleine und mittlere Unternehmen vor allem aus den Bereichen E-Commerce, Gesundheit und Kfz-Handel rate ich Ihnen, Ihre für die nächsten Jahre geplanten Investitionen genauestens zu prüfen und eventuell vorzuziehen, um von verbesserten Abschreibebedingungen und von Sonderabschreibungen zu profitieren. Nutzen Sie auch die Chance auf die Ist-Besteuerung bei der Mehrwertsteuer, falls Sie die Bedingungen dafür erfüllen, dies kann Ihre Liquidität erheblich verbessern. Gerne schauen wir uns das gemeinsam an. Das Wachstumschancengesetz wurde in vielen Bereichen zwar nicht wie geplant umgesetzt, bietet nichtsdestoweniger jedoch eine Reihe von Vorteilen. Diese sollten Sie nutzen.“

Neue Dienstwagenregelung durch Wachstumschancengesetz

Wichtig für Angestellte mit Firmenwagen ist die neue Dienstwagenregelung im Wachstumschancengesetz. Die private Nutzung von reinen Elektrofahrzeugen als Dienstwagen wird nur mit einem Viertel der Bemessungsgrundlage (Bruttolistenpreis) versteuert. Dies gilt neu bis zu einem Listenpreis von 70.000 Euro (bisher 60.000 Euro) für alle Dienstwagen, die nach dem 31.12.2023 angeschafft wurden. Dem Ziel, mehr Klimaschutz auch im Bereich Dienstwagen zu fördern, wird damit Rechnung getragen.

Allerdings wurde bei Hybridfahrzeugen dann doch die bisherige 0,5-Prozent-Regelung beibehalten. Dies war ursprünglich nicht vorgesehen, die Regelung sollte komplett entfallen zugunsten von Elektrofahrzeugen, dies wurde dann jedoch nicht umgesetzt. Dienstwagen mit Plug-in-Hybridantrieb (mit einer Mindestreichweite von 60 bzw. 80 Kilometern rein elektrisch) können somit auch weiterhin von einer vergünstigten Dienstwagenregelung profitieren, unabhängig vom Listenpreis des Fahrzeugs.

Keine Änderungen beim Verpflegungsmehraufwand

Ursprünglich war geplant, im Rahmen des neuen Wachstumschancengesetzes die Sätze für Verpflegungsmehraufwand für Inlandsreisen anzuheben. Im Endeffekt wurde diese Neuregelung jedoch nicht beschlossen, es gelten weiterhin die Sätze aus 2023.

Änderungen bei Versteuerung von Geschenken

Geschenke für Kunden oder Geschäftsfreunde können nun bis zu maximal 50 Euro (netto) steuerlich abgesetzt werden, das war bisher nur bis zu einem Nettowert von 35 Euro pro Geschenk möglich. Aber Vorsicht: Falls das Geschenk teurer wird, kann es gar nicht steuerlich angerechnet werden, auch nicht der Anteil bis 50 Euro.

Stärkung der Forschung im Rahmen des Wachstumschancengesetzes

Das Ziel, Innovationen zu fördern, wird im Wachstumschancengesetz durch Verbesserungen im Bereich der Forschung unterstützt. Die Bemessungsgrenze zur steuerlichen Forschungsförderung wird von bisher 4 Millionen Euro auf 10 Millionen Euro pro Jahr erhöht. Der effektive Fördersatz wird dabei von 15 % auf 17,5 % angehoben. Bei KMU (kleinen und mittleren Unternehmen) beträgt der neue Satz sogar 24,5 %. Die förderfähigen Aufwendungen (bisher Personalkosten und Kosten für Auftragsforschung) wurden in diesem Zusammenhang erweitert und umfassen jetzt auch weitere Einrichtungsgegenstände, wie z.B. Laborgeräte, Analysegeräte, Apparate zur Herstellung von Prototypen und Hard- & Software. Unternehmen in der Forschung erhalten somit mehr Möglichkeiten für eine optimierte Steuergestaltung. Das Wachstumschancengesetz trägt damit dem Ziel einer höheren Innovationskraft Rechnung. Die deutsche Wirtschaft soll damit unterstützt werden, sich langfristig modern, innovativ und zukunftsfähig aufzustellen.

Anhebung von Schwellenwerten durch Wachstumschancengesetz

Im Rahmen des neuen Wachstumschancengesetzes wurden diverse Schwellenwerte angehoben, dazu gehören neben dem höheren Schwellenwert für die Ist-Versteuerung auch der Gewinn, ab dem für private Veräußerungsgeschäfte Steuern zu zahlen sind. Jetzt sind bis zu 1.000 Euro (vorher 600 Euro) pro Jahr steuerfrei.

Weniger Rentenbesteuerung durch Wachstumschancengesetz

Die Besteuerung der Renten wird durch das neue Wachstumschancengesetz reduziert. So müssen zum Beispiel alle, die 2023 in Rente gegangen sind, nicht mehr 83 %, sondern nur noch 82,5 % versteuern. Dies bringt mehr Geld für viele Rentner. Die genauen Prozentsätze und Voraussetzungen sind abhängig von dem Jahr, in dem der Rentenbeginn startet.

Änderungen für Mitarbeiter durch Wachstumschancengesetz

Angestellte können beim Wachstumschancengesetz vor allem von der neuen Dienstwagenregelung und auch von der reduzierenden Anhebung der Versteuerung von Rentenzahlungen profitieren. Bei Abfindungen kann sich zudem der Wegfall der verpflichtenden Beantragung der Fünftelregelung bei der Lohnsteuer durch den Arbeitgeber positiv auswirken. Die Arbeitgeber werden bei Abfindungen hingegen von ihrer Haftung entlastet, während Angestellte nun selbst die steuerliche Entlastung beantragen können. Bezüglich Einkommensteuer können alle Steuerpflichtigen zudem von der Erhöhung des Schwellenwertes für private Veräußerungsgeschäfte Gebrauch machen.

Sonderthema: Pflicht zur elektronischen Rechnung durch Wachstumschancengesetz

Die Verpflichtung zur elektronischen Rechnung (E-Invoice) wurde explizit ins Wachstumschancengesetz aufgenommen. Darüber hinaus gehört dieses Thema auch zum Bereich VIDA – VAT in the Digital Age, einer EU Initiative zur Mehrwertsteuerreform. Ab 1. Januar 2025 ist die Ausgabe einer elektronischen Rechnung verpflichtend im B2B Bereich, für Rechnungen an öffentliche Auftraggeber gilt dies bereits jetzt. Es gibt zwar einige Ausnahmen (Fahrausweise und Beträge kleiner als 250 Euro), trotzdem müssen sich alle Unternehmen jetzt mit diesem Thema beschäftigen.

Autor

Dipl.-Kfm. Alexander Pyzalski

Elektronische Rechnung als Chance für mehr Effizienz

„Das Thema “Elektronische Rechnung” sorgt vor allem bei kleineren Firmen immer noch für Sorgen und Befürchtungen. Hier möchte ich Sie beruhigen: Es kommen zwar durchaus einige Herausforderungen auf Sie als Unternehmen zu. Langfristig wird es sich jedoch mehr als lohnen! Durch elektronische Belegerfassungen, eine digitalisierte Buchhaltung und durch elektronische Rechnungen können die administrativen Abläufe in Ihrer Firma wesentlich effizienter gestaltet werden. Alle Daten können (mit der richtigen Software) automatisch in die Buchhaltung übernommen und weiterverarbeitet werden. Lassen Sie sich daher nicht verunsichern, sondern lassen Sie sich in Bezug auf die passenden Programme beraten. Nach einer Einarbeitungszeit wird alles viel schneller gehen. Versprochen!„

Welche Änderungen waren für das Wachstumschancengesetz geplant, wurden jedoch nicht umgesetzt?

Einige Neuerungen, die ursprünglich geplant waren, wurden dann doch nicht verabschiedet. Dazu gehören zum Beispiel die Erhöhung der Pauschbeträge für Verpflegungsmehraufwendungen , die Investitionsprämie für Energieeffizienzmaßnahmen und die Erhöhung der Grenze bei Abschreibungen von GWG (Geringwertigen Wirtschaftsgütern). Einige ursprünglich für das WCG angedachte Bestandteile wurden in das Kreditzweitmarktförderungsgesetz ausgelagert, wie zum Beispiel der Verzicht auf die Besteuerung der Energiekostenpauschale (Dezemberhilfe).

Fazit

Das Wachstumschancengesetz 2024 kann Unternehmen dabei unterstützen, die Liquidität zu verbessern, Prozesse in der Buchhaltung zu vereinfachen, bürokratische Hindernisse leichter zu überwinden und Steuern zu sparen. Als zukunftsorientierte Steuerberatungsgesellschaft unterstützen wir Sie gerne kompetent, damit auch Ihr Unternehmen von den neuen Regelungen so weit wie möglich profitieren kann. Vereinbaren Sie deshalb baldmöglichst ein unverbindliches Gespräch!