Um eine Doppelbesteuerung von bereits vorher versteuerten Fahrzeugen zu vermeiden, kann im Kfz-Handel eine Sonderregelung der Umsatzsteuer angewendet werden, die sogenannte Kfz Differenzbesteuerung. Dabei wird nur die Differenz zwischen Einkaufspreis und Verkaufswert besteuert. Um dieses Verfahren anwenden zu können, müssen verschiedene Voraussetzungen erfüllt werden. Gleichzeitig kann es in manchen Fällen sinnvoll sein, auf die Anwendung der Kfz Differenzbesteuerung zu verzichten. Erfahren Sie hier, welche Art der Umsatzsteuer für welche Art von Verkauf sinnvoll ist. Damit Sie als Kfz Händler Ihre Steuern optimieren und Ihre Verkäufe steigern können!

Inhalt

- 1 Was bedeutet Differenzbesteuerung – Begriffsdefinition

- 2 Voraussetzungen für die Differenzbesteuerung

- 3 Vergleich Differenzbesteuerung versus Regelbesteuerung

- 4 Ziele der Differenzbesteuerung

- 5 Wie hoch ist der Steuersatz bei der Differenzbesteuerung?

- 6 Berechnung der Differenzsteuer – Beispiele

- 7 Ausweis der Differenzbesteuerung in der Rechnung

- 8 Differenzbesteuerung anwenden oder nicht?

- 9 Ist Differenzbesteuerung ein MUSS oder ein KANN?

- 10 Welche Bedeutung hat Differenzbesteuerung im Kfz-Handel?

- 11 Weitere wichtige Fragen zur Kfz Differenzbesteuerung

- 11.1 Kann ein Kfz-Händler Vorsteuer abziehen, falls er Fahrzeuge kauft, die differenzbesteuert verkauft werden?

- 11.2 Welche Branchen und Unternehmen dürfen die Differenzbesteuerung anwenden?

- 11.3 Ist Differenzbesteuerung auch bei Neuwagen anwendbar?

- 11.4 Muss Differenzbesteuerung angewendet werden?

- 11.5 Kann es sinnvoll sein, auf Differenzbesteuerung zu verzichten?

- 11.6 Kann die Differenzbesteuerung auch bei grenzüberschreitendem Kfz-Handel angewendet werden?

- 12 Fazit

Das Wichtigste kurz zusammengefasst

- Bei der Differenzbesteuerung wird lediglich die Differenz zwischen Einkaufpreis und Verkaufspreis mit Mehrwertsteuer belegt, nicht der gesamte Verkaufspreis.

- Vorsteuer darf bei Anwendung von Differenzbesteuerung nicht angerechnet werden.

- Das Reverse-Charge-Verfahren kann bei Differenzbesteuerung nicht genutzt werden.

- Angewendet wird diese Sonderform der Besteuerung vor allem im Kfz-Handel und dient dort als Instrument zur Steueroptimierung

- Die Kfz-Differenzbesteuerung wird vor allem genutzt, wenn Fahrzeuge von Privatleuten oder Kleinunternehmen angekauft und anschließend wieder verkauft werden.

Was bedeutet Differenzbesteuerung – Begriffsdefinition

Die Differenzbesteuerung ist in §25a des Umsatzsteuergesetzes begründet. Dort wird geregelt, dass unter bestimmten Voraussetzungen nur für die Differenz zwischen Einkaufspreis und Verkaufspreis Mehrwertsteuer zu zahlen ist. Damit soll eine doppelte Besteuerung von Waren verhindert werden. Angewendet wird diese Sonderform der Mehrwertsteuer vor allem im Kfz-Handel.

Voraussetzungen für die Differenzbesteuerung

Die Differenzbesteuerung darf nur angewendet werden, wenn bestimmte Voraussetzungen erfüllt sind:

1. Nur bei beweglichen Gegenständen anwendbar

Die Differenzbesteuerung kann grundsätzlich nur beim Verkauf von beweglichen Gegenständen angewendet werden. Der Kfz-Handel ist damit ein klassischer Fall für diese Art der Besteuerung. Ansonsten wird die Differenzbesteuerung häufig im Kunst- oder Antiquitätenhandel angewandt, da hier ebenfalls mit beweglichen Gegenständen gehandelt wird.

2. Nur bei gewerblichem Wiederverkäufer anwendbar.

Da nur gewerbliche Unternehmer umsatzsteuerpflichtig sind, kann auch nur von diesen die Differenzbesteuerung angewendet werden. Voraussetzung ist weiter, dass der Händler ein klassischer gewerbsmäßiger Wiederverkäufer ist und den Handel mit Fahrzeugen regelmäßig und nicht nur hin und wieder ausführt. Sobald es sich beim Wiederverkäufer um einen Unternehmer handelt, der der Kleinunternehmerregelung unterliegt, sind die Voraussetzungen nicht gegeben, dann kann die Differenzbesteuerung (außer in Ausnahmefällen) nicht angewendet werden.

3. Keine Geltendmachung von Vorsteuer.

Bei Anwendung der Differenzbesteuerung ist die Vorsteuer nicht abzugsfähig. Dies ergibt sich aus der Tatsache, dass in der Regel auch keine Mehrwertsteuer beim Kauf ausgewiesen wurde, da von Privatpersonen oder von Kleinunternehmern gekauft wurde. Wird die Ware dann wieder verkauft, ist nur auf die Differenz zwischen Einkaufspreis und Verkaufspreis Mehrwertsteuer abzuführen – und nicht auf den Gesamtpreis.

Vergleich Differenzbesteuerung versus Regelbesteuerung

Bei der Differenzbesteuerung wird beim Kauf keine Mehrwertsteuer ausgewiesen, damit ist auch keine Vorsteuer geltend zu machen. Beim Verkauf ist nur für die Differenz zwischen Einkaufspreis und Verkaufspreis Mehrwertsteuer abzuführen.

Bei der Regelbesteuerung wird sowohl beim Kaufpreis als auch beim Verkaufspreis Mehrwertsteuer ausgewiesen. Vorsteuer kann in diesem Fall geltend gemacht werden, d.h., die beim Kauf gezahlte Mehrwertsteuer kann mit der vom Verkaufspreis zu zahlenden Mehrwertsteuer verrechnet werden.

Ziele der Differenzbesteuerung

Grundsätzlich soll mit der Differenzbesteuerung eine doppelte Besteuerung vermieden werden. Fahrzeuge oder andere Waren, die vorher schon besteuert wurden, sollen auf diese Art beim Wiederverkauf nicht erneut voll besteuert werden.

Beispiel:

Eine doppelte Besteuerung könnte dann eintreten, wenn Fahrzeuge oder Waren von Privatpersonen oder Kleinunternehmern gekauft würden. Diese unterliegen nicht der Mehrwertsteuer, berechnen entsprechend beim Verkauf an einen Händler keine Mehrwertsteuer. Der Händler kann somit auch keine Vorsteuer anrechnen lassen auf den Kaufpreis. Falls der Händler später beim Verkauf die komplette Mehrwertsteuer ausweisen müsste, wäre diese auch an das Finanzamt abzuführen, eine Vorsteuer dürfte hingegen nicht abgezogen werden, da nicht ausgewiesen. Damit würde das Finanzamt im Grunde genommen für das gleiche Fahrzeug zweimal Umsatzsteuer erhalten:

• 1x vom ursprünglichen Halter, also dem privaten Verkäufer, der selbst beim Kauf des Wagens Umsatzsteuer zahlen musste (diese wurde vom damaligen Verkäufer abgeführt).

• 1x vom jetzigen Wiederverkäufer, da wieder die volle Umsatzsteuer zu zahlen wäre.

Um dies zu verhindern, wurde der Sonderfall der Differenzbesteuerung im Rahmen der Umsatzsteuer eingeführt.

Wie hoch ist der Steuersatz bei der Differenzbesteuerung?

Die zu zahlende Mehrwertsteuer bei Anwendung der Differenzbesteuerung liegt stets beim geltenden Regel-Mehrwertsteuersatz. Falls dieser vorübergehend reduziert wird, ist der reduzierte Satz anzuwenden. Falls für einzelne Branchen abweichende Regelungen in Form von grundsätzlich reduzierten Mehrwertsteuersätzen vorliegen, so gelten diese nicht für die Differenzbesteuerung, es ist stets der Regelsteuersatz anzuwenden (Stand 2023: 19 %).

Berechnung der Differenzsteuer – Beispiele

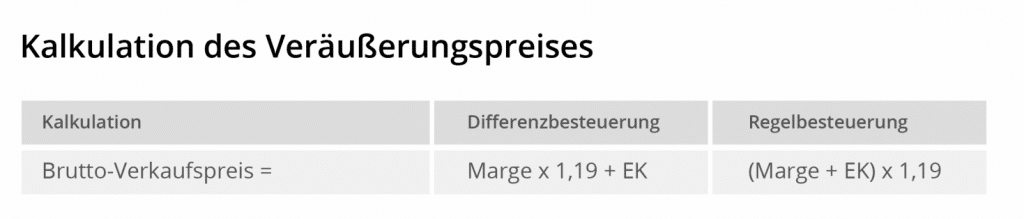

Der zu versteuernde Betrag errechnet sich wie folgt:

Verkaufspreis – Ankaufspreis = Differenz

Auf die Differenz ist dann 19%* Umsatzsatzsteuer zu berechnen: Differenz x 19 : 119 = Steuer

*= oder der aktuelle Umsatzsteuersatz, der statt 19% befristet angesetzt wird

Beispiel:

Ein Kfz-Händler A kauft von Person B ein 9 Jahres altes Auto für 3.000 Euro. Person B ist eine Privatperson, daher kann Händler A keine Vorsteuer abziehen. Nach ein paar Wochen verkauft Händler A den Wagen für 5.000 Euro.

Verkaufspreis: 5.000 Euro

– Ankaufpreis: 3.000 Euro

= Differenz: 2.000 Euro

Differenz x 19* : 119

= Steuer 319,33 Euro

Die Steuer in Höhe von 319,33 Euro muss Händler A dann an das Finanzamt abführen.

Ausweis der Differenzbesteuerung in der Rechnung

Der Verkäufer weist in der Rechnung keine Umsatzsteuer aus, sobald Differenzbesteuerung angewendet wird. Die Marge ist damit für den Käufer nicht ersichtlich, sie muss auch nicht explizit ausgewiesen werden. Vorgeschrieben ist aber ein Hinweis auf der Rechnung, dass Differenzbesteuerung angewendet wird. Dies kann mit folgenden Satz auf der Rechnung erfolgen:

„Anwendung der Differenzbesteuerung nach § 25a UStG“.

Vorsicht: Falls der Händler die Umsatzsteuer auf den Gesamtbetrag (egal ob fälschlicherweise oder versehentlich) doch ausweist, müsste er dem Finanzamt sowohl die ausgewiesene Umsatzsteuer als auch die Steuer aus der Differenzbesteuerung zahlen! Daher sollte unbedingt darauf geachtet werden, dass die Rechnungen korrekt ausgestellt werden. Merke: Entweder Ausweis der gesamten Umsatzsteuer oder Differenzbesteuerung – nicht beides!

Differenzbesteuerung anwenden oder nicht?

Entscheidungshilfen mit Beispielen aus dem Kfz-Handel

Sobald an ein Unternehmen verkauft werden soll, das zum Vorsteuerabzug berechtigt ist, kann es wirtschaftlich sinnvoll sein, auf die Differenzbesteuerung zu verzichten.

Die Differenzbesteuerung ist im Kfz-Handel eine häufig angewendete Praxis. Allerdings kann es sich in Einzelfällen lohnen, die Regelbesteuerung anzuwenden und auf die Differenzbesteuerung zu verzichten. Wir erläutern dies in Form von einigen Beispielen.

Tipp: Überprüfen Sie unbedingt Ihr eigenes Geschäft und Ihren eigenen Fahrzeugbestand dahingehend. Sie können so auch Ihre Verkaufskanäle optimal steuern!

Beispiel: Differenzbesteuert kaufen – Regelbesteuert verkaufen

Sobald an ein Unternehmen verkauft werden soll, das zum Vorsteuerabzug berechtigt ist, kann es wirtschaftlich sinnvoll sein, auf die Differenzbesteuerung zu verzichten.

- In der Regel werden Unternehmen selbst nach dem Mehrwertsteuerausweis fragen.

- Seitdem die Vorsteuer aus der Anschaffung eines privat genutzten Betriebs-Pkw wieder zu 100% abzugsfähig ist, ist es für Unternehmen noch attraktiver, Fahrzeuge mit Mehrwertsteuerausweis zu erwerben.

- Als Händler ist es auch im eigenen Interesse, den Verkauf so zu gestalten, dass es für beide Seiten lukrativ ist. Es gibt immer noch Händler, die hier wenig Flexibilität zeigen und entsprechende Kundenwünsche nicht erfüllen wollen.

- Dabei kann es sich auch für den Händler lohnen, ein Fahrzeug regelbesteuert zu verkaufen, obwohl es differenzbesteuert aufgekauft wurde.

Wir zeigen Ihnen hier anhand eines Beispiels, wie Sie die gleiche Marge bei unterschiedlichen Verkaufspreisen und unterschiedlichen Besteuerungsarten erreichen können!

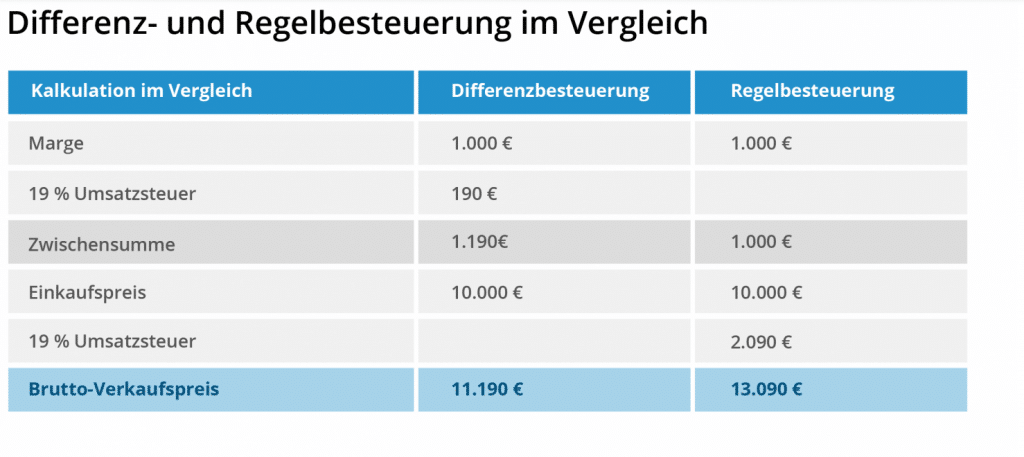

Hier eine Beispielkalkulation

Händler A hat einen Pkw für 20.000 Euro von einer Privatperson gekauft, d.h., ohne Ausweis von Umsatzsteuer. Beim Verkauf soll eine bestimmte Marge, nämlich 2.000 Euro erreicht werden. Wie hoch dann je nach Besteuerungsart der Verkaufspreis angesetzt werden muss, sieht man an der Beispielkalkulation.

Es ist ersichtlich, dass der Käufer bei der Regelbesteuerung zwar einen höheren Preis zahlen müsste, dies sich jedoch für ihn als Unternehmer durch den Vorsteuerabzug wieder lohnt. Die Marge für den Händler bleibt gleich. Es besteht also in diesem Fall die Möglichkeit, eine für beide Parteien zufriedenstellende Lösung zu finden.

Differenzbesteuerung versus Regelbesteuerung abwägen

Ein Kfz-Händler sollte stets den Verkaufspreis sowohl für Differenz- als auch für Regelbesteuerung kalkulieren und nicht von vorneherein festlegen, dass Fahrzeuge die privat oder differenzbesteuert gekauft wurden auch nur differenzbesteuert verkauft werden sollen. Es ist möglich, die gleiche Marge zu erreichen bei einem regelbesteuerten Verkauf!

Differenzbesteuert kaufen – Differenzbesteuert weiterverkaufen

Ein Fahrzeug kann nur differenzbesteuert weiterverkauft werden, wenn das Fahrzeug entweder differenzbesteuert gekauft oder ohne Ausweis von Umsatzsteuer von einer Privatperson oder von einem Kleinunternehmer gekauft wurde. In der Regel können auf diese Art vor allem Fahrzeuge an Privatpersonen oder Kleinunternehmen verkauft werden, da diese nicht zum Abzug von Vorsteuer berechtigt sind. Unternehmen, die Vorsteuerabzugsberechtigt sind, verlangen in der Regel einen Mehrwertsteuerausweis.

Regelbesteuert kaufen – Regelbesteuert weiterverkaufen

Falls ein Fahrzeug regelbesteuert von einem gewerblichen Händler gekauft wurde, lohnt sich ein Weiterverkauf an einen Unternehmer, der seinerseits Vorsteuer abziehen kann. Für beide Parteien ist die Mehrwertsteuer damit ein durchlaufender Posten, die Höhe der Marge wird davon nicht berührt.

Ein Händler, der vor allem gewerblichen Kunden bedient, fährt mit dem System des regelbesteuerten Ankaufs von Fahrzeugen und dem regelbesteuerten Wiederverkauf in der Regel sehr gut. Wie oben im Beispiel beschrieben, können jedoch auch Fahrzeuge, die von Privatleuten übernommen werden, regelbesteuert weiterverkauft werden, ohne, dass sich dies negativ auf die Marge auswirkt.

Reverse Charge Verfahren und Differenzbesteuerung kombinieren?

Beim Reverse-Charge-Verfahren wird die Abführung der Steuerschuld an den Empfänger der Leistung übertragen. Dieses Verfahren kann nicht mit der Differenzbesteuerung kombiniert werden. Mehr Informationen zum Reverse Charge Verfahren erhalten Sie hier.

Ist Differenzbesteuerung ein MUSS oder ein KANN?

Die Differenzbesteuerung soll vor allem verhindern, dass Steuern für Umsätze bezahlt werden, die bereits besteuert wurden. Dafür wurde diese Sonderform der Umsatzsteuer geschaffen. In sehr vielen Fällen ist daher die Anwendung dieser Steuerform zielführend. Es gibt jedoch keinerlei Pflicht, diese Sonderform anzuwenden.

Die Differenzbesteuerung kann – muss aber nicht – angewendet werden.

Wir hatten hier einige Beispiele aufgeführt, die zeigen, dass es manchmal sinnvoll sein kann, auf die Anwendung der Differenzbesteuerung zu verzichten. Falls Kunden explizit nach dem Ausweis der Mehrwertsteuer fragen bzw. den Kauf eines Fahrzeugs davon abhängig machen, sind Sie als Kfz-Händler auf jeden Fall berechtigt, auf die Anwendung der Kfz Differenzbesteuerung zu verzichten. Prüfen Sie optimalerweise intern und vorab Ihren Fahrzeugbestand dahingehend, welche Fahrzeuge wie verkauft werden können und steuern Sie so sowohl Ihre Verkaufskanäle als auch Ihr Steueraufkommen. Falls Sie dazu noch Fragen haben oder eine eingehendere Beratung wünschen, wenden Sie sich gerne an die DATAX GmbH. Wir betreuen seit vielen Jahren den Kfz-Handel und wir haben viele Tipps für Sie!

Welche Bedeutung hat Differenzbesteuerung im Kfz-Handel?

Im Kfz-Handel hat die Differenzbesteuerung traditionell eine große Bedeutung zur Steueroptimierung. Es kommt recht häufig vor, dass Privatpersonen ihr gebrauchtes Fahrzeug an einen Kfz-Händler verkaufen, um ein neues oder anderes Fahrzeug zu kaufen. Da Privatpersonen nicht umsatzssteuerpflichtig sind, kann der Kfz-Händler beim Weiterverkauf der gebrauchten Fahrzeuge die Differenzbesteuerung anwenden.

Neben dem Kfz-Handel sind noch Antiquitätenhandel und Kunsthandel klassische Anwendungsgebiete der Differenzbesteuerung.

Weitere wichtige Fragen zur Kfz Differenzbesteuerung

Kann ein Kfz-Händler Vorsteuer abziehen, falls er Fahrzeuge kauft, die differenzbesteuert verkauft werden?

Falls ein Händler ein Fahrzeug kauft, dass differenzbesteuert verkauft wird, ist kein Vorsteuerabzug möglich. Es wird bei einem Verkauf, auf den die Differenzbesteuerung angewendet wird, keine Vorsteuer ausgewiesen, damit darf auch keine Vorsteuer abgezogen werden. Es ist allerdings möglich, einen Pkw, der differenzbesteuert gekauft wurde, auch wieder differenzbesteuert zu verkaufen.

Welche Branchen und Unternehmen dürfen die Differenzbesteuerung anwenden?

Die Differenzbesteuerung ist nur für Unternehmen anwendbar, die sogenannte „Wiederverkäufer“ sind. Kfz-Händler zählen klassisch dazu. Falls allerdings nur sporadisch oder im Rahmen einer Kleinunternehmerregelung Fahrzeuge aufgekauft und wieder verkauft werden, kann diese Sonderform der Besteuerung nicht angewendet werden. Die gleichen Regeln gelten auch für Wiederverkäufer in anderen Branchen.

Ist Differenzbesteuerung auch bei Neuwagen anwendbar?

Das Gesetz sieht grundsätzlich keine Beschränkung auf gebrauchte Waren oder gebrauchte Kfz vor, die Differenzbesteuerung ist also theoretisch auch bei Neuwaren anwendbar. Allerdings kommt es im Kfz-Handel eher selten vor, dass Privatkunden einen Neuwagen an einen gewerblichen Händler verkaufen möchten, daher ist der Neuwagenbereich kein klassischer Anwendungsfall für die Differenzbesteuerung im Kfz-Handel. In anderen Branchen (z.B. Smartphones) kommt dies aber durchaus vor, dann kann auch dort die Differenzbesteuerung angewendet werden – falls gewünscht und sinnvoll.

Muss Differenzbesteuerung angewendet werden?

Die Differenzbesteuerung kann angewendet werden, muss aber nicht angewendet werden. Es gibt Fälle, bei denen es sich lohnen kann, diese Art der Besteuerung nicht anzuwenden. Die Entscheidung liegt jeweils beim Wiederverkäufer.

Kann es sinnvoll sein, auf Differenzbesteuerung zu verzichten?

Falls ein potenzieller Käufer einen Mehrwertsteuerausweis anfragt, kann es sinnvoll sein, für den vollen Verkaufspreis Umsatzsteuer abzuführen, da der Käufer so die Vorsteuer geltend machen kann. Der Verkaufspreis kann dann auch höher ausfallen, damit die Marge des Verkäufers erhalten bleibt, der Käufer aber trotzdem einen günstigen Netto-Preis erhält.

Kann die Differenzbesteuerung auch bei grenzüberschreitendem Kfz-Handel angewendet werden?

Solange der Handel auf EU-Gebiet erfolgt, kann die Differenzbesteuerung angewendet werden. Voraussetzung ist auch hier, dass der Verkäufer der Fahrzeuge eine Privatperson ist oder auch ein Unternehmer, der keine Umsatzsteuer berechnet – oder eben jemand, der selbst die Differenzbesteuerung anwendet. Eine Steuerbefreiung, falls es sich um B2B-Handel innerhalb der EU handelt, käme dann allerdings nicht in Frage. Da das Thema Mehrwertsteuer innerhalb der EU ständigen Änderungen unterworfen ist, sollten Sie für konkrete Fälle unbedingt einen Steuerberater konsultieren! Die DATAX GmbH kennt sich im Internationalen Steuerrecht und im grenzüberschreitenden Kfz-Handel sehr gut aus und kann Ihnen den für Ihr Unternehmen besten Weg erörtern.

Fazit

Die Differenzbesteuerung ist im Kfz-Handel ein wichtiges Instrument zur Steueroptimierung. Allerdings kann es in Einzelfällen sinnvoll sein, diese Sonderform der Umsatzsteuer nicht anzuwenden. Wir haben Ihnen hier einige Beispielfälle aufgezeigt. Gerne beraten wir Sie eingehender in Bezug auf Ihre aktuellen Fragen zu diesem sehr komplexen Thema. Melden Sie sich gerne bei uns und wir vereinbaren einen Beratungstermin!