Sie haben etwas geerbt oder werden voraussichtlich ein Erbe erhalten? Dann müssen Sie sich zwangsläufig auch mit dem Thema Erbschaftssteuer beschäftigen. Denn wie jedes andere Einkommen wird ein Erbe vom Staat besteuert. Das heißt: Sie müssen auf Ihr Erbe grundsätzlich Steuern zahlen, können dabei jedoch von Freibeträgen und diversen Sonderregelungen profitieren. Derzeit wird das Thema Erbschaftssteuer in der Politik heiß diskutiert. Höhere Erbschaften höher zu besteuern und eventuell statt Schenkungen alle zehn Jahre steuerfrei ein lebenslanges Budget für Erbschaften einzuführen sind mögliche neue Lösungen. Noch ist allerdings nichts entschieden. Daher können und müssen Sie derzeit noch nach den geltenden Regelungen Ihr Erbe gestalten. Wie das geht, welche Erbschaftsteuern zu erwarten sind und wie Sie Steuern sparen können, erfahren Sie hier. Inklusive übersichtlichen Tabellen und Datax Erbschaftssteuer-Rechner.

Das Wichtigste vorab kurz zusammengefasst

- In Deutschland gilt die Erbschaftssteuer seit 1906, d.h. ein Erbe ist allgemein steuerpflichtig (ErbStG). Derzeit werden neue Regelungen diskutiert, diese sind jedoch noch nicht gesetzlich festgelegt.

- Die Höhe der zu zahlenden Erbschaftssteuer hängt vom Wert des geerbten Vermögens sowie vom Verwandtschaftsgrad zwischen dem Erblasser und dem Erben ab.

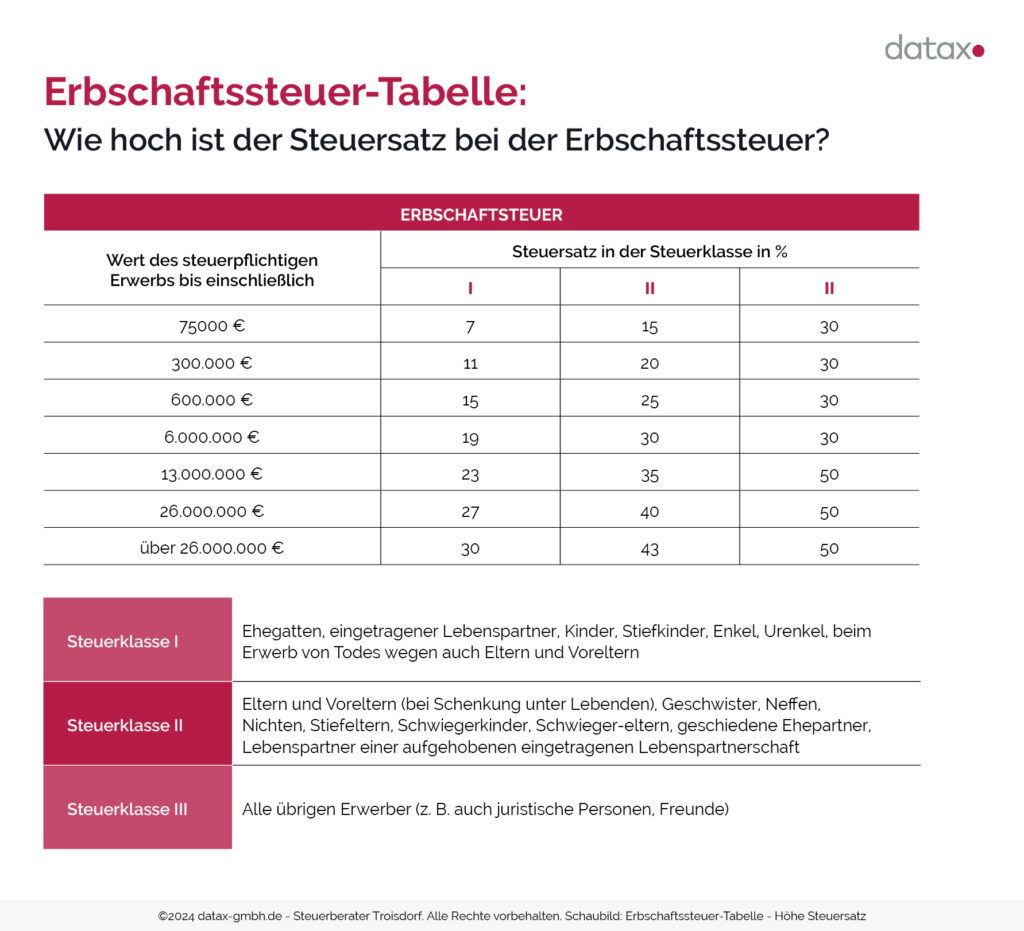

- Insgesamt gibt es drei Steuerklassen in der Erbschaftssteuer, deren Steuersätze zwischen sieben und 50 % liegen.

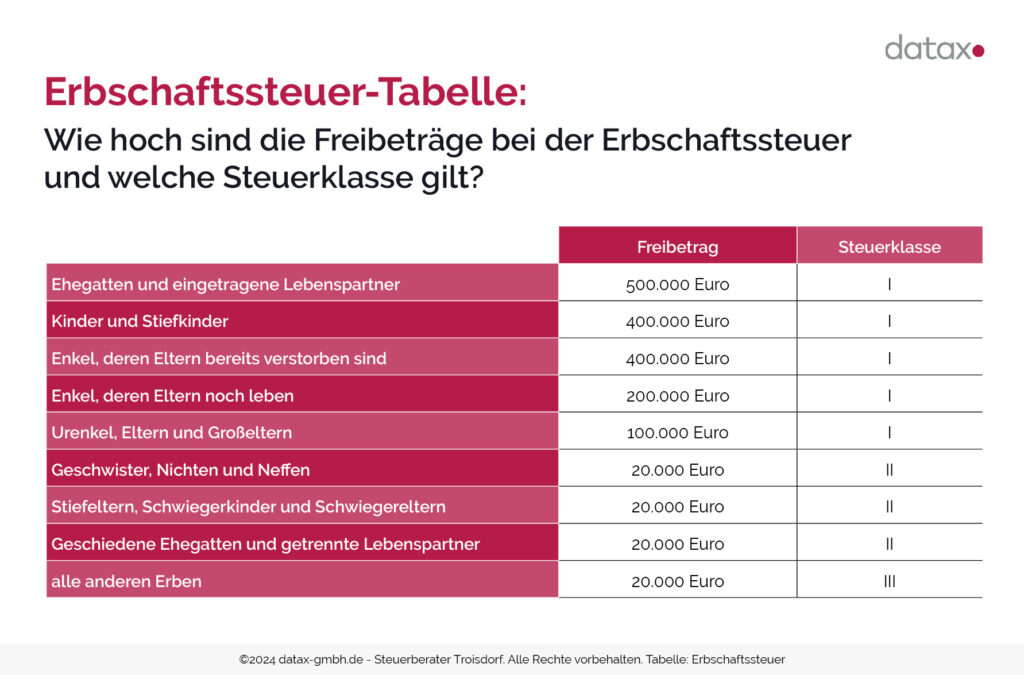

- Bestimmte Erbschaftssteuer-Freibeträge, deren Höhe von 20.000 bis zu 500.000 Euro reicht und die ebenfalls vom Verwandtschaftsgrad abhängen, bestimmen neben der Steuerklasse die Höhe der tatsächlich zu zahlenden Steuern.

- Sobald das Erbe den Freibetrag übersteigt, wird Erbschaftssteuer erhoben.

- Berücksichtigt bei der Höhe der fälligen Erbschaftssteuer werden zudem noch Versorgungs- oder Pflegefreibeträge, Nachlassverbindlichkeiten sowie sachliche Steuerbefreiungen. Dies kann die Erbschaftssteuer mindern.

Was ist Erbschaftssteuer?

Die Erbschaftssteuer ist eine Steuer, die auf das Vermögen erhoben wird, das eine Person beim Tod eines Verwandten oder Bekannten erbt. Die Höhe der Erbschaftssteuer richtet sich nach dem Wert des geerbten Vermögens und dem Verwandtschaftsgrad zum Erblasser. Sie kann zudem durch Freibeträge und unterschiedliche Steuersätze beeinflusst werden. Ihr Ziel ist es, die Vermögenskonzentration zu verringern und zusätzliche Staatseinnahmen zu generieren.

Wer muss Erbschaftssteuer zahlen?

In Deutschland muss der Erbe die Erbschaftssteuer zahlen. Das bedeutet, dass jede Person, die Vermögen aus einem Nachlass erhält, steuerpflichtig ist, sofern der Wert des Erbes die geltenden Freibeträge überschreitet. Es reicht dabeiaus, dass mindestens einer der Beteiligten seinen ständigen Wohnsitz oder gewöhnlichen Aufenthalt in Deutschland hat.

Wie hoch ist die Erbschaftssteuer?

Die Höhe der Erbschaftssteuer ist grundsätzlich vom Wert des geerbten Vermögens sowie vom Verwandtschaftsgrad zwischen Erblasser und Erben abhängig. Zudem können mögliche Freibeträge berücksichtigt werden. Je enger der Erbe mit dem Erblasser verwandt ist, desto geringer fällt die Erbschaftssteuer aus, weil einerseits die Freibeträge höher ausfallen und andererseits eine günstigere Steuerklasse in der Erbschaftssteuer angestzt wird (nicht zu verwechseln mit den Steuerklassen in der Einkommensteuer!).

Die Höhe Ihrer Erbschaftsteuer können Sie vorab gerne schnell & einfach mit unserem Datax Erbschaftssteuer-Rechner kalkulieren.

Schnelle Info zur Höhe der Erbschaftssteuer:

Als Faustregel gilt: Je enger die Verwandtschaft zwischen Erblasser und Erben ist, desto höher fällt der Freibetrag aus und desto geringer ist die Steuer.

Nachfolgend gehen wir ausführlich auf die Erbschaftssteuer und deren Freibeträge, Steuerklassen und Steuersätze ein, um die Erbschaftssteuer-Höhe ermitteln zu können.

Wie viel kann man steuerfrei erben – der Erbschaftssteuer-Freibetrag

Zur Ermittlung der zu zahlenden Steuer müssen die für diesen Erbfall geltenden Erbschaftssteuer-Freibeträge berücksichtigt werden. Erst, wenn das Erbe über dem Freibetrag liegt, fällt Erbschaftssteuer an und dann auch nur auf den Betrag, der das Erbe übersteigt, Es handelt sich also nicht um eine Freigrenze, bei der alles versteuert werden müsste, sobald der Betrag überschritten würde. Liegt der Wert der Erbschaft hingegen unter dem jeweils gültigen persönlichen Freibetrag, muss keine Erbschaftssteuer gezahlt werden.

Wie hoch sind die Freibeträge beim Erben?

Die Freibeträge für die Erbschaftssteuer hängen unmittelbar vom Verwandtschaftsgrad mit der verstorbenen Person ab. Je enger dieser war, desto höher fällt der Freibetrag aus. Dies ist in der nachfolgende Erbschaftssteuer-Freibetrag-Tabelle sichtbar.

Erbschaftssteuer-Freibetrag für Ehepartner und eingetragene Lebenspartnerschaften

Ehepartner und eingetragene Lebenspartner profitieren in Deutschland von einem hohen Erbschaftssteuer-Freibetrag von 500.000 Euro. Darüber hinaus können Partner unter bestimmten Bedingungen das Familienheim steuerfrei erben, was die steuerliche Belastung zusätzlich reduziert.

Erbschaftssteuer-Freibetrag bei Kindern und Enkelkindern

Der Freibetrag für die Erbschaftssteuer bei Kindern, einschließlich Stief- und Adoptivkindern, liegt bei 400.000 Euro. Enkelkinder können hingegen lediglich einen Freibetrag von 200.000 Euro als Freibetrag in Anspruch nehmen. Nur dann, wenn die erbberechtigten Eltern der Enkelkinder schon verstorben sind, besteht ein Anspruch auf 400.000 Euro Freibetrag. Insgesamt können an Kinder und Enkelkinder durch eine geschickte Verteilung des Erbes somit erhebliche Vermögenswerte steuerfrei vererbt werden.

Erbschaftssteuer-Freibetrag für Eltern und Großeltern

Eltern und Großeltern des Erblassers haben im Erbfall einen Freibetrag von 100.000 Euro. Dieser Freibetrag gilt jedoch nur, wenn sie tatsächlich erben; bei Schenkungen zu Lebzeiten beträgt der Freibetrag lediglich 20.000 Euro.

Erbschaftssteuer-Freibetrag für Geschwister

Geschwister des Erblassers haben Erbschaftssteuer-Freibeträge von 20.000 Euro. Für darüber hinausgehende Erbschaften müssen sie entsprechend höhere Steuersätze entrichten. Die gleiche Höhe vom Freibetrag der Erbschaftssteuer gilt ebenso für Nichten und Neffen, Stiefeltern, Schwiegereltern und -kinder sowie alle übrigen Personen.

Freibeträge und Schenkung als Alternative zur Erbschaft

Bei Schenkungen gelten dieselben Steuerklassen und persönlichen Freibeträge wie bei Erbschaften. Sie variieren je nach Verwandtschaftsgrad also ebenfalls zwischen 20.000 und 500.000 Euro. Ein Vorteil von Schenkungen ist jedoch, dass die Freibeträge alle zehn Jahre erneut genutzt werden können. Außerdem können Sie unter bestimmten Bedingungen Ihr Familienheim steuerfrei an Ihren Ehepartner oder Ihre Kinder übertragen.

Erbschaftssteuer und Steuerklassen

Falls Ihr Erbe über dem jeweiligen Freibetrag liegt, ist dieser Betrag zu versteuern. Hierbei spielen eigene Steuerklassen für die Erbschaftssteuer eine zentrale Rolle. Bei diesen wird zwischen insgesamt drei Erbschaftssteuer-Klassen unterschieden, die jedoch ausdrücklich von den gewohnten Steuerklassen der Einkommensteuer abzugrenzen sind:

- Der niedrigste Steuersatz gilt für die Steuerklasse I. Diese umfasst Ehepartner, eingetragene Lebenspartner, Kinder, Stiefkinder und andere nahe Verwandte.

- Entferntere Verwandte fallen in die Steuerklasse II und profitieren von den zweitgünstigsten Steuersätzen. Zu dieser Gruppe gehören Geschwister, Nichten, Neffen, Stiefeltern, Schwiegereltern, Schwiegerkinder und geschiedene Ehegatten.

- Die höchsten Steuersätze gelten in der Steuerklasse III für alle übrigen Personen, die nicht mit dem Erblasser verwandt sind.

Welche Freibeträge für Sie in den jeweiligen Steuerklassen gelten, wird in § 15 ErbStG und § 16 ErbStG (Erbschaftsteuer- und Schenkungsteuergesetz) geregelt:

Wie viel Prozent Erbschaftssteuer muss ich zahlen? – Steuersatz bei Erbschaftssteuer

Neben Freibeträgen und Steuerklasse in der Erbschaftssteuer ist auch noch der jeweilige Steuersatz zur Berechnung der Höhe der Erbschaftssteuer relevant. Dieser hängt vom Verwandtschaftsgrad zum Erblasser und der Höhe des geerbten Vermögens ab. Die Sätze variieren je nach Steuerklasse zwischen 7 % und 50 %:

Beispiel Berechnung Erbschaftssteuer:

Ihr Großvater vererbt Ihnen 350.000 Euro. Ihre Eltern leben noch, d.h. Ihnen steht ein Freibetrag von 200.000 Euro zu. Sie haben demnach die Besteuerung von 150.000 Euro in Steuerklasse I zu zahlen. Das entspricht 7 % der Summe, damit also 10.500 Euro an Steuer.

Die Höhe der Erbschaftssteuer

Für die Berechnung Ihrer Erbschaftssteuer-Höhe ist stets wichtig, wie nah Sie mit dem Erblasser verwandt sind. Dies hat den Hintergrund, dass der Tod eines nahen Angehörigen keine zu große finanzielle Belastung für die Erben darstellen soll. Deshalb berechnet das Finanzamt die Erbschaftssteuer, die Freibeträge und die Steuerklasse basierend auf Ihrem Verwandtschaftsgrad.

Wie hoch ist die Erbschaftssteuer für Kinder?

Kinder haben einen Freibetrag von 400.000 Euro. Liegt das Erbe über diesem Betrag, fällt die Steuer je nach Höhe des Erbes und der Steuerklasse I zwischen 7 % und 30 % an. Bezüglich Erbe an Kinder ist zu beachten, dass es einen Pflichtteilanspruch gibt, der nicht zu umgehen ist, jedoch abweichend vom normalen Erbverlauf abgewicklt wird. Mehr Informationen zum Pflichtteil beim Erbe gibt es hier.

Wie hoch ist die Erbschaftssteuer für Geschwister

Geschwister fallen in die Steuerklasse II und haben einen Freibetrag von 20.000 Euro. Die Erbschaftssteuer liegt dann zwischen 15 % und 43 %, abhängig vom Wert des Erbes. Mehr Informationen zur Erbschaftssteuer bei Geschwistern finden Sie hier.

Wie hoch ist die Erbschaftssteuer für Ehepartner und eingetragene Lebenspartner?

Ehepartner und eingetragene Lebenspartner genießen einen Freibetrag von 500.000 Euro. Für den darüber hinausgehenden Betrag variiert der Steuersatz zwischen 7 % und 30 %, je nach Höhe des geerbten Vermögens.

Wie hoch ist die Erbschaftssteuer, wenn man nicht verheiratet ist?

Nicht-verheiratete Partner fallen in die Steuerklasse III und haben nur einen Freibetrag von 20.000 Euro. Der Steuersatz beträgt dann zwischen 30 % und 50 %, je nach Höhe des Erbes.

Wie hoch ist die Erbschaftssteuer für Enkel?

Enkel haben einen Freibetrag von 200.000 Euro. Der Steuersatz für darüber hinausgehende Beträge liegt zwischen 7 % und 30 %, abhängig vom geerbten Vermögenswert.

Wie hoch ist die Erbschaftssteuer für Nichten und Neffen?

Nichten und Neffen gehören zur Steuerklasse II mit einem Freibetrag von 20.000 Euro. Für den darüber hinausgehenden Teil des Erbes variiert der Steuersatz zwischen 15 % und 43 %.

Wie hoch ist die Erbschaftssteuer für Nicht-Verwandte?

Nicht-verwandte Erben fallen in die Steuerklasse III und haben ebenfalls lediglich einen Freibetrag von 20.000 Euro. Die Erbschaftssteuer beträgt zwischen 30 % und 50 %, je nach Höhe des geerbten Vermögens.

Wie hoch ist die Erbschaftssteuer bei 100.000 Euro?

Für Kinder und Enkel ist bei einem Erbe von 100.000 Euro keine Steuer fällig, da der Betrag unter ihren Freibeträgen liegt. Für Geschwister, Nichten, Neffen und nicht-verwandte Erben beträgt die Steuer bei einem Erbe von 100.000 Euro zwischen 15 % und 30 %.

Wie hoch ist die Erbschaftssteuer bei 300.000 Euro?

Für Kinder ist die Erbschaftssteuer auf 300.000 Euro nach Abzug des Freibetrags von 400.000 Euro bei Null, dies gilt auch für Ehepartner mit einem Freibetrag von 500.000 Euro. Geschwister zahlen auf 280.000 Euro (nach Abug von 20.000 Euro Freibetrag) zwischen 15 % und 30 %, also 42.000 bis 84.000 Euro Steuern.

Wie hoch ist die Erbschaftssteuer bei 400.000 Euro?

Für Kinder fällt bei einem Erbe von 400.000 Euro keine Steuer an. Geschwister zahlen auf 380.000 Euro (nach Abzug des Freibetrags von 20.000 Euro) zwischen 15 % und 30 %, also 57.000 bis 114.000 Euro. Nicht-verheiratete Partner zahlen auf 380.000 Euro (nach 20.000 Euro Freibetrag) zwischen 30 % und 50 %, also 114.000 bis 190.000 Euro.

Gerne zeigen wir Ihnen konkret genau auf, wie hoch Ihre Erbschaftssteuer ausfällt. Wir helfen Ihnen, alle relevanten Freibeträge und Sonderregelungen optimal zu nutzen und beraten Sie individuell, um Ihre Steuerlast zu minimieren. Vereinbaren Sie daher baldmöglichst einen unverbindlichen Termin für ein Erstgespräch und sichern Sie sich maximale Steuervorteile!

Erbschaftssteuer für Immobilien

Die Vorschriften zur Erbschaftssteuer auf Immobilien sind sehr umfangreich, da sie nicht nur Freibeträge und Steuerklassen, sondern auch mögliche Steuerbefreiungen betreffen. Maßgeblich für die Berechnung der Erbschaftssteuer ist der stets der Verkehrswert der Immobilie, also der Preis, der bei einem Verkauf der Immobilie erzielt werden könnte. Ebenso spielt der Verwandtschaftsgrad zwischen Erblasser und Erben im Hinblick auf die Erbschaftssteuer eine entscheidende Rolle.

Bei Immobilien gelten zunächst die normalen Erbschaftssteuer-Freibeträge, die je nach Verwandtschaftsgrad zwischen 20.000 und 500.000 Euro liegen. Bei den aktuell gerade in Großstadtlagen enorm hohen Immobilienpreise wäre dadurch in den meisten Fällen Erbschaftssteuer zu zahlen, wenn nicht durch eine geschickte Verteilung des Erbes und durch Schenkungen zu Lebzeiten Freibeträge optimal genutzt werden. Weiterhin können Sonderregelungen für Familienheime und selbst genutzte Wohnimmobilien in Anspruch genommen werden.

Alle ausführlichen Informationen zum Thema Erbschaftssteuer für Immobilien finden Sie in unserem umfangreichen Ratgeber zu diesem Thema!

Wann entfällt die Erbschaftssteuer bei Immobilien?

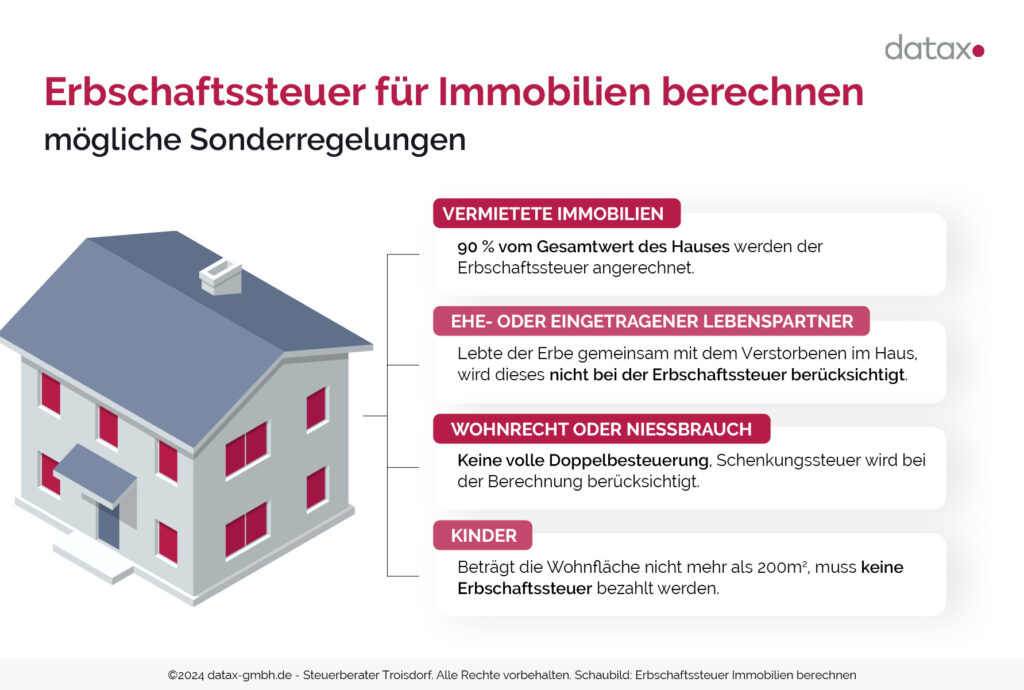

Neben einem möglichen Entfall der Erbschaftssteuer bei Immobilien aufgrund der Freibeträge ist auch das Familienheim nicht von der Erbschaftssteuer betroffen, wenn der Verstorbene die Immobilie selbst bewohnt hat und sie an den Ehepartner oder die Kinder vererbt. Erben müssen innerhalb von sechs Monaten in die Immobilie einziehen und dort mindestens zehn Jahre wohnen bleiben, falls sie diese nicht bereits bewohnen. Bei der Vererbung an Kinder darf die Wohnfläche des Weiteren maximal 200 Quadratmeter betragen. Für Ehepartner gibt es keine Obergrenze von 200 Quadratmetern.

Sonderregelungen bei der Erbschaftssteuer für Immobilien

- Bei vermieteten Immobilien wird 90 % des Gesamtwertes für die Erbschaftssteuer angerechnet. Damit verbleibt dennoch eine hohe steuerliche Belastung für die Erben.

- Falls die Erben die Erbschaftssteuer nicht aufbringen können oder dies nur durch einen Verkauf des Gebäudes möglch wäre, beispielsweise bei vermieteten Immobilien, kann eine Stundung der Zahlung der Erbschaftssteuer beantragt werden. Geregelt ist dies in §28 Abs. 3 ErbStG.

- Eingetragener Wohn- und Nießbrauch verringern den Wert einer Immobilie und tragen zur Reduzierung der Erbschaftssteuer bei.

- Falls die Kinder des Erblassers bereits im Haus wohnten bzw. zeitnah nach dem Erbfall dort einziehen und für mindestens zehn Jahre dort wohnen, kann die Erbschaftssteuer entfallen, falls die Wohnfläche nicht mehr als 200 qm beträgt.

- Ehe- und Lebenspartner des Verstorbenen, die mit im Haus wohnten, werden hinsichtlich der Immobilie ebenfalls von der Erbschaftssteuer befreit.

Erbschaftssteuer für Unternehmen

- Es werden 85 % des Betriebsvermögens von der Erbschaftssteuer verschont, dies gilt auch für GmbHs..

- Es sind somit lediglich 15 % des Wertes zu versteuern, dies wird auch als Regelverschonung bezeichnet.

- Grundsätzlich können Firmenanteile, wie beispielsweise an einer GmbH, genauso vererbt werden wie anderes Vermögen.

- Mit der Regelverschonung soll vermieden werden, dass Unternehmen aufgrund eines Todesfalls rein aufgrund der Erbschaftssteuer in wirtschaftliche Schwierigkeiten geraten.

Das Thema Erbe von Unternehmen ist sehr komplex. Kontaktieren Sie daher frühzeitig einen Steuerberater, um das Fortbestehen der Firma zu sichern.

Erbschaftssteuer berechnen

Entscheidend für die Berechnung der Erbschaftssteuer sind die Steuerklasse und der Wert Ihres geerbten Vermögens in Euro. Dies ist in § 19 ErbStG festgelegt.

Und so gehen Sie bei der Berechnung der Erbschaftssteuer vor:

- Überprüfen Sie zunächst die Steuersätze für Ihr Erbe, abzüglich Ihres Freibetrags oder Ihrer Freibeträge.

- Es wird immer nur die Summe versteuert, die den Freibetrag übersteigt.

- Wenn Sie beispielsweise als Kind 650.000 Euro erben, ziehen Sie den Freibetrag von 400.000 Euro ab und berechnen den Steuersatz für die verbleibenden 250.000 Euro.

Formel zur Berechnung der Erbschaftssteuer

Allgemein erfolgt die Berechnung der Erbschaftssteuer nach folgender Formel in zwei Schritten:

1.Ermittlung des steuerpflichtigen Erbes:

Steuerpflichtiges Erbe = Gesamterbe − Freibetrag

2.Anwendung des Steuersatzes: Der Steuersatz hängt von der Steuerklasse und der Höhe des steuerpflichtigen Erbes ab

Erbschaftssteuer = Steuerpflichtiges Erbe × Steuersatz

Beispiel Berechnung Erbschaftssteuer:

Ein Kind erbt 600.000 Euro. Der Freibetrag für Kinder beträgt 400.000 Euro. Der Steuersatz für das verbleibende Erbe von 200.000 Euro beträgt 11 %.

1. Berechnung des steuerpflichtigen Erbes:

Steuerpflichtiges Erbe = 600.000 Euro − 400.000 Euro = 200.000 Euro

2. Berechnung der Erbschaftssteuer:

Erbschaftssteuer = 200.000 Euro × 0,11 = 22.000 Euro

Das Kind muss also 22.000 Euro Erbschaftssteuer zahlen.

Wichtig: Schenkungen in den letzten zehn Jahren und Schulden beachten!

Zudem gilt: Schenkungen, die innerhalb der letzten zehn Jahre vor dem Tod des Erblassers vorgenommen wurden, werden teilweise auf das Erbe angerechnet und beeinflussen die Berechnung der Erbschaftssteuer. Dies geschieht aufgrund der sogenannten Pflichtteilsergänzungsansprüche. Außerdem können Schulden die Erbschaftssteuer-Berechnung erheblich beeinflussen. Wenn der Erblasser überwiegend Schulden hinterlässt, kann es in einigen Fällen sogar besser sein, das Erbe auszuschlagen. Bei der Übernahme von Schulden und der Berechnung der Erbschaftssteuer ist es daher stets ratsam, einen Experten für Erbrecht zu konsultieren.

Alternativ können Sie auch einfach unseren Datax Erbschaftssteuer-Rechner nutzen

Erbschaftssteuer-Rechner

Nutzen Sie einfach unseren kostenlosen und unkomplizierten Datax Erbschaftssteuer-Rechner. Hierfür müssen Sie lediglich wissen, wie hoch Ihr Erbe in Euro ausfällt bzw. ausfallen wird. Zudem müssen Sie noch angeben, in welchem Verwandtschaftsverhältnis Sie mit der verstorbenen Person stehen. Und schon können Sie Ihre Erbschaftssteuer berechnen!

Welche zusätzlichen Freibeträge gibt es bei der Erbschaftssteuer?

Neben den Freibeträgen gibt es vier wesentliche Pauschalen, die in bestimmten Fällen bei der Berechnung der Erbschaftssteuer angewendet werden können:

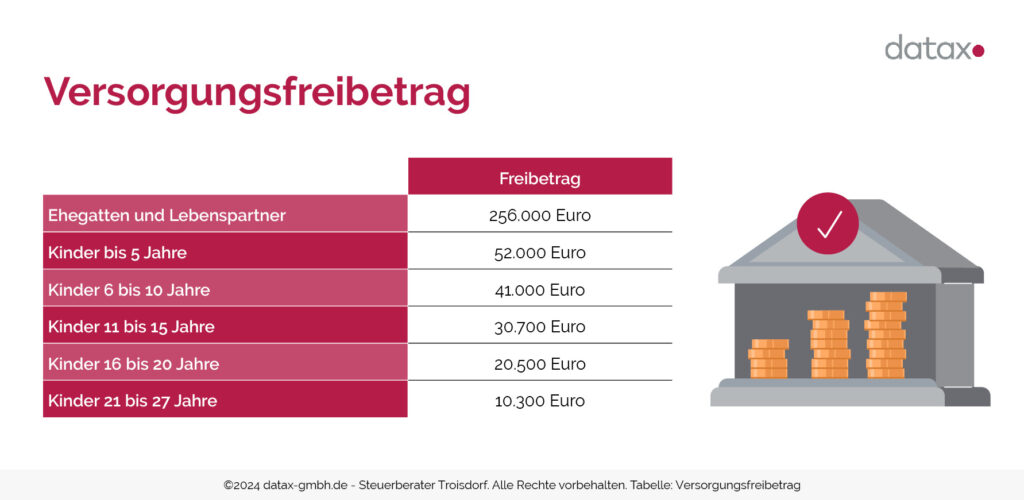

Versorgungsfreibetrag

Der Versorgungsfreibetrag ist in § 17 ErbStG geregelt und gilt für überlebende Ehegatten, eingetragene Lebenspartner sowie Kinder, Stiefkinder und Enkel, deren Eltern bereits verstorben sind.

- Ehepartner und eingetragene Lebenspartner haben einen Versorgungsfreibetrag von 256.000 Euro.

- Kindern zwischen 0 und 5 Jahren steht ein Versorgungsfreibetrag von 52.000 Euro zu.

- Kinder zwischen 20 und 27 Jahren können 10.300 Euro Versorgungsfreibetrag geltend machen.

Achtung:

Dieser Freibetrag kann nur in voller Höhe in Anspruch genommen werden, wenn keine zusätzlichen steuerfreien Versorgungsbezüge wie Witwen-, Witwer- oder Waisenrenten vorliegen, daher kann der Versorgungsfreibetrag in vielen Fällen in der Praxis nicht zur Anwendung kommen.

Haben Sie noch Fragen zur Berechnung der Erbschaftssteuer? Dann zögern Sie nicht, uns zu kontaktieren! Als Experten für Erbschafts- und Schenkungssteuer können wir Ihnen bei der individuellen Berechnung Ihrer Steuerhöhe unter die Arme greifen und dabei jegliche Einflussfaktoren berücksichtigen. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Pflegefreibetrag

Der Pflegefreibetrag bis zu 20.000 Euro kann beantragt werden, wenn der Erbe den Verstorbenen unentgeltlich oder gegen unzureichendes Entgelt gepflegt hat. Dies gilt für hinterbliebene Ehegatten, Lebenspartner und auch Kinder. Beachten Sie, dass hierfür eine ausführliche Dokumentation der Pflegeleistungen erforderlich ist. Liegt der Erbteil ohnehin unter dem persönlichen Freibetrag, kann der Aufwand vermieden werden.

Nachlassverbindlichkeiten

Nachlassverbindlichkeiten umfassen Kosten wie Beerdigung, Grabstein, Grabpflege und Gebühren für die Testamentseröffnung und den Erbschein. Das Finanzamt erkennt pauschal 15.000 Euro ohne Nachweise an (§ 10 ErbStG).

Steuerbefreiungen

13 ErbStG regelt verschiedene Steuerbefreiungen, darunter:

- Hausrat: Für Erben in Steuerklasse I sind bis zu 41.000 Euro für Hausrat und bis zu 12.000 Euro für andere bewegliche Gegenstände steuerfrei. Für Erben in Steuerklasse II und III sind insgesamt bis zu 12.000 Euro steuerfrei.

- Familienheim: Ehegatten oder Lebenspartner, die das Familienheim weiter selbst nutzen, können es komplett steuerfrei erben, sofern sie mindestens zehn Jahre dort wohnen bleiben. Für Kinder und Enkel gilt die Steuerbefreiung bei einer maximalen Wohnfläche von 200 Quadratmetern, ebenfalls mit einer 10-Jahres-Frist.

Wann und wofür wird keine Erbschaftssteuer fällig?

Erben können unter bestimmten Umständen neben den üblichen Freibeträgen von zusätzlichen Ausnahmen profitieren, wie etwa:

- Hausrat: Vererbter Hausrat bis zu einem Wert von 42.000 Euro und andere bewegliche Gegenstände bis zu einem Wert von 12.000 Euro sind für Erben in Steuerklasse I steuerfrei. Diese Befreiungen mindern nicht den persönlichen Freibetrag.

- Steuerklassen II und III: Angehörige der Steuerklassen II und III sind für Hausrat und andere bewegliche Gegenstände bis zu einem Gesamtwert von 12.000 Euro steuerbefreit.

- Selbst genutzter Wohnraum: Erben in Steuerklasse I müssen selbst genutzten Wohnraum unter bestimmten Bedingungen nicht versteuern.

- Kunst- und wissenschaftliche Sammlungen: Kunstsammlungen, wissenschaftliche Sammlungen, Archive und sogar Grundbesitz sind zu 60 % ihres Wertes steuerfrei, wenn sie von öffentlichem Interesse sind, die jährlichen Kosten die erzielten Gewinne übersteigen und die Gegenstände oder Bücher der Öffentlichkeit zugänglich sind.

- Gemeinnütziger Grundbesitz: Grundbesitz, wie ein öffentlicher Park, dessen Ausgaben die Einnahmen übersteigen, ist von der Erbschaftssteuer befreit. Voraussetzung ist, dass mit dem Grundbesitz kein Gewinn erzielt wird.

Kann man die Erbschaftssteuer umgehen?

Es gibt durchaus legale Möglichkeiten, die Erbschaftssteuer zu minimieren oder zu vermeiden, indem man die steuerlichen Rahmenbedingungen geschickt nutzt. Einige Strategien sind beispielsweise:

- Schenkung zu Lebzeiten: Vermögenswerte können zu Lebzeiten des Erblassers als Schenkung übertragen werden. Freibeträge für Schenkungen gelten alle zehn Jahre erneut, sodass durch rechtzeitige und wiederholte Schenkungen größere Vermögenswerte steuerfrei übertragen werden können. In diesem Zusammenhang sind auch sogenannten Kettenschenkungen eine sinnvolle Möglichkeit.

- Nutzung von Freibeträgen: Durch geschickte Nutzung der gesetzlichen Freibeträge kann die steuerliche Belastung reduziert werden. Dabei sollten insbesondere die Freibeträge für nahe Angehörige wie Ehepartner, Kinder und Enkelkinder optimal ausgeschöpft werden.

- Ehegatten und eingetragene Lebenspartner: Ehepartner und eingetragene Lebenspartner haben einen hohen Freibetrag von 500.000 Euro. Zudem bleiben Zuwendungen im Todesfall, wie z.B. das Familienheim, unter bestimmten Bedingungen steuerfrei.

- Testament und Erbvertrag: Eine sorgfältige Gestaltung von Testamenten und Erbverträgen kann helfen, die Steuerlast zu senken. Es ist möglich, Vermögenswerte so zu verteilen, dass die steuerlichen Freibeträge optimal genutzt werden.

- Vermögensübertragungen an gemeinnützige Organisationen: Zuwendungen an gemeinnützige Organisationen sind von der Erbschaftssteuer befreit. Daher kann ein Teil des Vermögens steuerfrei an wohltätige Zwecke gespendet werden.

Lassen Sie sich diesbezüglich immer von einem erfahrenen Steuerberater beraten, um Ihre individuellen Möglichkeiten zur Reduzierung der Erbschaftssteuer optimal auszuschöpfen und die gesetzlichen Vorgaben einzuhalten. Gerne unterstützen wir Sie hierbei. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch.

Fazit

Um die Höhe der anfallenden Erbschaftssteuer korrekt zu berechnen, sollten Sie als Erben stets einen erfahrenen Steuerberater konsultieren. Dieser kann basierend auf dem Verwandtschaftsverhältnis und der Höhe des Erbes die zu erwartende Erbschaftssteuer ermitteln. Zudem informiert er Sie darüber, wie Nachlassverbindlichkeiten, Versorgungsfreibeträge und Schulden des Erblassers die Steuerlast reduzieren. Weiterhin kann der Steuerberater Sie bei der Erbschaftssteuererklärung unterstützen, den Erbschaftssteuerbescheid überprüfen und die erbschaftssteuerliche Optimierung des Nachlasses unterstützen.

Beim Erbe von Betriebsvermögen, Erbengemeinschaften oder weiteren besonderen Umständen sind mitunter abweichende Regelungen zu beachten. Enorm wichtig ist eine frühzeitige Beschäftigung mit dem Thema Erbschaftssteuer nicht nur für die Erben, sondern auch dann, wenn selbst ein Haus, ein Unternehmen oder Vermögen vererbt werden soll. Hier sind durch eine frühzeitige Beratung Steuerersparnisse in großem Umfang möglich. Lassen Sie sich daher unbedingt rechtzeitig von einem Steuerberater für Erbschaftssteuer beraten.

Wir von der Datax GmbH Steuerberatungsgesellschaft stehen Ihnen diesbezüglich gerne mit Rat und Tat zur Seite! Vereinbaren Sie gerne einen Termin für ein Kennenlerngespräch.

FAQ

In Deutschland muss Erbschaftssteuer gezahlt werden, wenn der Wert des geerbten Vermögens bestimmte Freibeträge überschreitet. Diese Freibeträge sind dabei stets abhängig vom Verwandtschaftsgrad zum Erblasser. Erst wenn das geerbte Vermögen den jeweiligen Freibetrag übersteigt, wird auf den darüber hinausgehenden Betrag Erbschaftssteuer erhoben. Die Steuersätze variieren je nach Steuerklasse und Höhe des Erbes.

Allgemein entscheidet das Finanzamt, wer in einer Erbengemeinschaft eine Steuererklärung abgeben muss. Auch nicht-steuerpflichtige Erben können hierzu aufgefordert werden. Die Gemeinschaft kann jedoch eine gemeinsame Erklärung einreichen und die Steuer direkt aus dem Nachlass begleichen. Bei Immobilien fällt die Steuer sofort für diejenigen Erben an, die ihren Anteil am Verkehrswert auszahlen lassen.

Im Rahmen der Erbschaftssteuererklärung können Sie beispielsweise Bestattungs-, Grabpflegekosten und weitere Nachlassverbindlichkeiten absetzen. Zudem haben Sie die Möglichkeit, die Erbfallkostenpauschale in Höhe von 15.000 Euro geltend zu machen, für die keine Nachweise erforderlich ist und die auch für Gebühren wie Testamentseröffnungen oder die Ausstellung eines Erbscheins verwendet werden kann. Ausgaben, die diese Pauschale überschreiten, müssen nachgewiesen werden.

Die Höhe der Erbschaftssteuer hängt von diversen Faktoren ab, einschließlich der Art und des Werts des Erbes. Sofern der Verkehrswert des Erbes unter dem gesetzlichen Freibetrag liegt, fällt keine Steuer an. Auch der Verwandtschaftsgrad zwischen Erblasser und Erben beeinflusst die Berechnung der Erbschaftssteuer. Mit unserem Erbschaftssteuer-Rechner können Sie die genaue Höhe der fälligen Abgaben für Ihren speziellen Erbfall ermitteln.

Um die Erbschaftssteuer zu vermeiden, könnte man grundsätzlich das Erbe ausschlagen. Ansonsten darf der Wert des Erbes die Freibetragsgrenze nicht überschreiten. Eine Alternative sind Schenkungen zu Lebzeiten des Erblassers, die alle zehn Jahre erneut steuerfrei möglich sind.