Das One-Stop-Shop-Verfaren (OSS) wurde im Rahmen der EU-Mehrwertsteuerreform ist entwickelt und ist ein zentrales Element des Digitalpakets der EU. Der innergemeinschaftliche Handel soll damit vereinfacht werden, was besonders für den Onlinehandel Erleichterungen mit sich bringt. Pro EU-Land gibt es seit Juli 2021 nur noch eine zentrale Stelle, die alle Meldungen erfasst und die Umsatzsteuerzahlungen koordiniert. Allerdings können insbesondere bei Nutzung von Fullfilment Centern, wie beispielsweise Amazon FBA, noch nicht alle Transaktionen über das OSS-Verfahren abgewickelt werden. Erfahren Sie hier mehr darüber, wie man sich als Onlinehändler für das Verfahren registriert, wann weiterhin Einzelmeldungen in den jeweiligen Ländern notwendig sind und warum es wichtig ist, einen auf E-Commerce spezialisierten Steuerberater einzuschalten.

Das Wichtigste vorab kurz zusammengefasst

- Mit dem One-Stop-Shop-Verfahren (OSS) können Umsatzsteuermeldungen und Steuerzahlungen zentral im Land des Verkäufers abgewickelt werden.

- Das Verfahren ist in allen Mitgliedsstaaten der EU möglich, jedoch keine Pflicht.

- Die einzelnen Umsatzsteuervoranmeldungen in den jeweiligen Empfängerländern entfallen damit theoretisch für grenzüberschreitende Verkäufe von Waren und Dienstleistungen innerhalb der EU.

- Bisher können allerdings noch nicht alle Transaktionen im E-Commerce über das OSS-Verfahren abgewickelt werden.

- Bei Nutzung von internationalen Fulfillment Center (wie Amazon Pan EU) oder bei Commingling Aktionen ist in den meisten Fällen weiterhin eine lokale Anmeldung im jeweiligen Bestimmungsland notwendig.

Was ist One-Stop-Shop – Definition

Ursprünglich bezeichnet One-Stop-Shop ein Verfahren, bei dem alle bürokratischen Schritte zur Zielerreichung an einer einzigen Stelle durchgeführt werden. Im Rahmen der EU-Mehrwertsteuerreform wurde entsprechend ein System eingeführt, das die Meldung und Verrechnung von Umsatzsteuer zentral in jedem Mitgliedsland vornimmt.

Für welche Länder gilt das One-Stop-Shop-Verfahren?

Das One-Stop-Shop-Verfahren (OSS) gilt EU-weit für alle Mitgliedsländer. In der EU verkaufte Waren und Dienstleistungen können von allen in der EU ansässigen Unternehmen sowie von Unternehmen, die außerhalb der EU in einem Drittland ihren Sitz haben (jedoch Handel mit der EU betreiben), zentral steuerlich gemeldet werden.

Wie funktioniert das One-Stop-Shop-Verfahren?

Beim One-Stop-Shop-Verfahren, werden alle bürokratischen Schritte zur Zielerreichung an einer einzigen Stelle durchgeführt werden. Dies erspart Händlern viel Arbeit.

Händler können im Rahmen von OSS zentral in einem Staat der EU sämtliche Verkäufe anmelden, statt in jedem einzelnen EU-Land eine Umsatzsteuervoranmeldung vorzunehmen. Die Zahlung der Umsatzsteuer erfolgt dann ebenfalls an die zentrale Stelle. Diese leitet dann im Rahmen eines Clearings die Steuern gemäß der eingereichten Deklarationen an die jeweiligen Länder weiter. Die aufwendigen Einzelanmeldungen in den jeweiligen Empfängerländern können damit in den meisten Fällen entfallen.

Gerne beraten wir Sie in allen Belangen der steuerlichen Behandlung von Kapitalerträgen, zur Quellensteuer und zu deren Verrechnung in Deutschland. Vertrauen Sie unserer Erfahrung im internationalen Steuerrecht und vereinbaren Sie baldmöglichst einen unverbindlichen Termin für ein Erstgespräch.

Beim One-Stop-Shop-Verfahren kann die Umsatzsteuer zentral in einem Land angemeldet und gezahlt werden.

Wie erfolgen die Meldungen für das One-Stop-Shop-Verfahren?

Um am OSS Verfahren teilnehmen zu können, ist in Deutschland eine Registrierung und Anmeldung erforderlich.

Wo muss man sich für das OSS Verfahren anmelden?

Die Registrierung für das OSS-Verfahren ist beim Bundeszentralamt für Steuern (BZSt) vorzunehmen. Es steht dazu ein Online-Portal (BOP) zur Verfügung. Benötigt wird eine deutsche Umsatzsteuer-Identifikationsnummer (USt-IdNr.). Für Verkäufer aus anderen EU-Staaten stehen eigene Anlaufstellen im jeweiligen Land zur Verfügung. Die Teilnahme am One-Stop-Shop-Verfahren ist einheitlich für alle EU-Mitgliedsstaaten geregelt.

Mit der Registrierung verbunden ist die Verpflichtung zur fristgerechten Abgabe der OSS-Steuererklärung auf elektronischem Weg.

Gibt es Fristen für die Meldungen zu beachten?

Die Deklaration (Meldung) aller Fernverkäufe ist jeweils bis zum Monatsende des Folgemonats nach Quartalsende vorzunehmen.

Das bedeutet:

- Umsätze im 1. Quartal bis zum 30. April melden

- Umsätze im 2. Quartal bis zum 31. Juli melden

- Umsätze im 3. Quartal bis zum 31. Oktober melden

- Umsätze im 4. Quartal bis zum 31. Januar des Folgejahres melden.

Falls in einem Quartal keine Umsätze erzielt wurden, ist trotzdem eine Meldung erforderlich, dann als Nullmeldung.

Wie erfolgen die Meldungen der Umsätze beim OSS?

Die Deklarationen (Meldungen) erfolgen in Deutschland zentral über das BZStOnline-Portal (BOP). Dies erfolgt online und sollte optimalerweise mithilfe einer Steuerberatungskanzlei vorgenommen werden.

Gerne unterstützen wir Sie als Onlinehändler bei der Registrierung im Portal und bei der Deklaration Ihrer Umsätze bei der Zentralstelle im BZSt-Online-Portal. Melden Sie sich dazu gerne bei uns.

Warum ist One Stop Shop vor allem für den Onlinehandel wichtig?

One Stop Shop (OSS) ist vor allem für den Bereich E-Commerce wichtig, da dieser in der Regel Verkäufe ins Ausland mit den entsprechenden Steuerpflichten umfasst.

Mehr Umsatz durch Verkauf ins Ausland

Durch E-Commerce ist es wesentlich einfacher geworden, die eigenen Produkte und Dienstleistungen auch im Ausland anzubieten. Musste man früher zunächst eigene Ladenlokale mieten oder Vertriebspartner finden, so funktioniert dies alles inzwischen virtuell. Oft werden dazu international bekannte Plattformen wie Ebay oder Amazon genutzt.

E-Commerce ermöglicht es Händlern, ihre Produkte und Dienstleistungen auch im Ausland potenziellen Kunden anbieten zu können.

Insgesamt können so Verkaufszahlen und Umsätze gesteigert werden.

Steuerpflicht im Empfängerland

Umsätze im Ausland gehen einher mit Steuerpflichten im Ausland. Denn die Mehrwertsteuer ist jeweils dort zu entrichten, wo der Empfänger der Ware oder Dienstleistung seinen Sitz hat, also im Bestimmungsland.

Dies gilt allerdings nicht vom ersten Cent Umsatz an, sondern es gibt eine sogenannte “Lieferschwelle”. Wird diese Schwelle (derzeit 10.000 Euro Umsatz netto) nicht erreicht, ist die Umsatzsteuer im Land des Verkäufers zu zahlen, bei deutschen Unternehmen also in Deutschland.

Zusammenarbeit mit Fulfillment Centern

Ein wichtiger Aspekt im E-Commerce ist die Zusammenarbeit mit virtuellen Marktplatz-Anbietern, die über sogenannte Fulfillment Center verfügen, wie zum Beispiel Amazon. Diese Lagerplätze und Versandzentren werden in verschiedenen Ländern vorgehalten und sollen dazu dienen, den Versand zu den Endkunden schneller abzuwickeln. Für Onlinehändler ist es enorm wichtig, die Waren über diese Center zur Verfügung zu stellen. Allerdings bedeutet dies auch, dass ein Händler damit Waren ins Ausland verbringen lässt und auch automatisch ins Ausland verkauft, was steuerliche Konsequenzen hat.

Wann sind Umsatzsteuervoranmeldungen im Ausland trotz OSS notwendig?

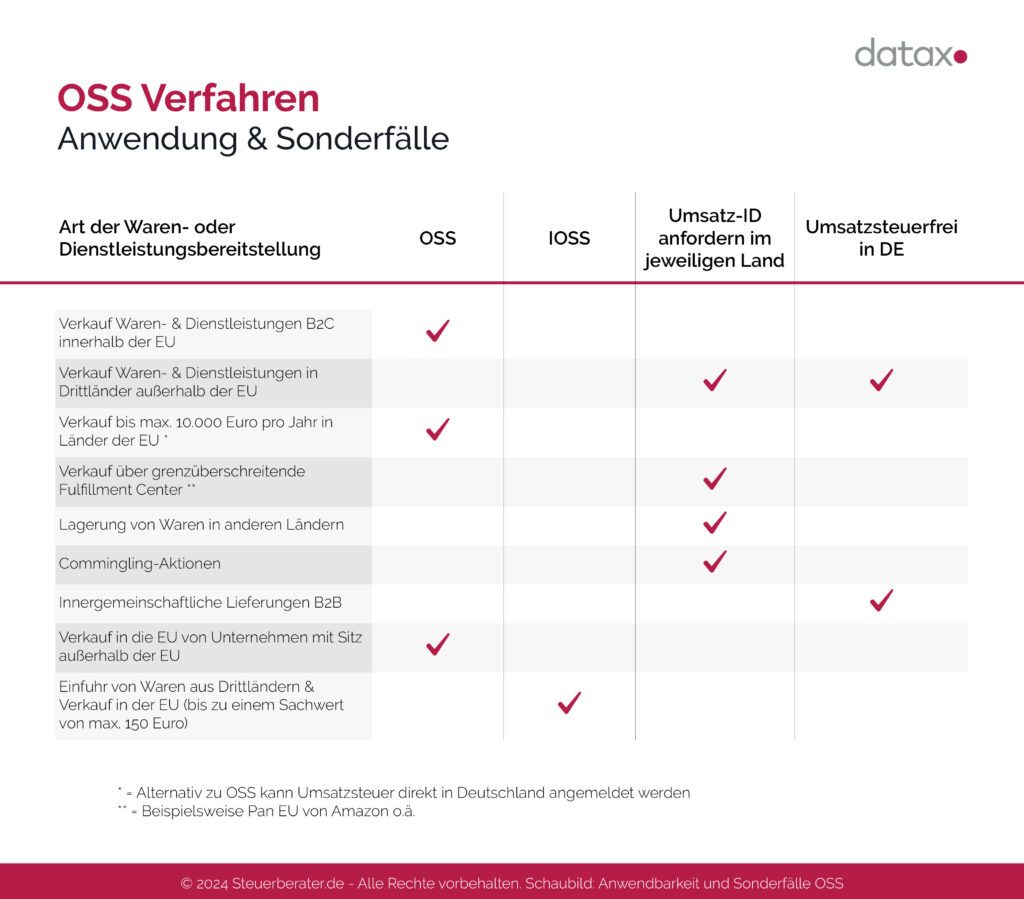

Das One-Stop-Shop-Verfahren (OSS) ist nicht für alle Verkäufe im E-Commerce anwendbar.

Das OSS-Verfahren kann nicht für alle Transaktionen im E-Commerce genutzt werden, in manchen Fällen ist weiterhin eine Umsatzsteuermeldung im jeweiligen Bestimmungsland notwendig.

Umsätze außerhalb der EU

Bei Verkäufen in Drittländer (außerhalb der EU) wird auf den Rechnungen keine Umsatzsteuer ausgewiesen. Daher werden diese Transaktionen auch nicht über OSS abgewickelt. Dies bedeutet jedoch nicht, dass in den jeweiligen Empfängerländern keine Mehrwertsteuer zu zahlen ist. Ob und wie viele Steuern zu zahlen sind, hängt vom jeweiligen Bestimmungsland ab. Beauftragen Sie in solchen Fällen unbedingt eine spezialisierte Steuerberatungskanzlei für E-Commerce, die sich im internationalen Steuerrecht sehr gut auskennt. Ansonsten könnten unangenehme Konsequenzen auf Ihr Unternehmen zukommen.

OSS kann allerdings von Unternehmen mit Sitz in Drittländern genutzt werden, falls diese in Länder der EU verkaufen möchten. Dann kann eine Registrierung in einem der EU-Länder erfolgen, inklusive der Zahlung der entsprechenden Umsatzsteuersätze.

Sonderfälle von Verkäufen innerhalb der EU

Leider können derzeit noch nicht alle Arten von Transaktionen im E-Commerce über OSS abgewickelt werden. So ist das One-Stop-Shop-Verfahren zum Beispiel für Onlinehändler, die am Pan EU Programm von Amazon teilnehmen oder andere grenzüberschreitende Fulfillment-Systeme nutzen, nicht in jedem Fall anwendbar. In der Regel sind noch lokale Umsatzsteuervoranmeldungen in den jeweiligen Ländern notwendig, in denen die Lagerhaltung erfolgt. Commingling Aktionen sind ebenfalls per OSS-Verfahren nicht anwendbar, das Gleiche gilt für Verkäufe unter Differenzbesteuerung. Vorsicht auch beim Verkauf von Produkten, die bestimmten Verkaufssteuern unterliegen, wie beispielsweise Alkohol, Tabak oder bestimmte Energielieferungen, auch hier kann in der Regel das OSS-Verfahren nicht genutzt werden.

Neue Regelungen im Zusammenhang mit VIDA – VAT in Digital Age

Die Mehrwertsteuerregelungen werden auf EU-Ebene weiter vereinfacht und vereinheitlicht. Daher gibt es umfangreiche Neuregelungen, wie beispielsweise diese::

Neue Regelungen für B2B

Derzeit können B2B Geschäfte und das Reverse-Charge-Verfahren nicht über OSS abgewickelt werden. Lassen Sie sich unbedingt steuerlich kompetent beraten, wie Sie in diesen Fällen vorgehen sollten, um alle mit diesen Geschäften zusammenhängenden steuerlichen Fragen korrekt abzuwickeln. Gerade im Zusammenhang mit der Einführung der E-Rechnung (Electronic Invoice) wird sich hier in Zukunft noch einiges ändern. Ein auf E-Commerce spezialisierter Steuerberater kann auch bezüglich OSS-Verfahren und der Nutzung von Konsignationslager und Reverse-Charge-Verfahren und den damit zu erwartenden Änderungen kompetent beraten.

Neue Regelungen ab 2028

Die Initiative VIDA (VAT-in-Digital-Age), vorgelegt von der Europäischen Kommission, umfasst komplexe Maßnahmenpakete zur Neuregelung der Mehrwertsteuer in der EU. Als erster Schritt werden E-Invoices und (fast) Echtzeitmeldungen von Transaktionen ab 2028 Pflicht für den B2B-Bereich. Die Verpflichtung zur Fakturierung per E-Invoice können die einzelnen Mitgliedsstaaten auch bereits früher einführen, wie zum Beispiel in Deutschland geplant.

Die steuerlichen Rahmenbedingungen im E-Commerce bei Nutzung von Fulfillment Centern lassen derzeit noch keine komplette Abwicklung per One-Stop-Shop-Verfahren zu. Es gibt allerdings Bestrebungen der EU, dies ab 2028 zu ändern. Das Thema ist sehr komplex. Vertrauen Sie deshalb unserer Erfahrung und Kompetenz als Steuerberatungsgesellschaft für E-Commerce. Vereinbaren Sie gerne einen Termin für ein unverbindliches Kennenlerngespräch.

Weitere wichtige Fragen zum One-Stop-Shop-Verfahren (OSS)

Wir haben hier einige weitere wichtige Aspekte zum Thema One-Stop-Shop zusammengestellt:

Kann frei gewählt werden, ob OSS oder Anmeldung im jeweiligen Land?

Es besteht zwar eine Pflicht, die Umsatzsteuer korrekt abzuführen, jedoch keine Pflicht, das One-Stop-Shop-Verfahren zu nutzen. Auf Wunsch kann auch eine lokale Anmeldung in jedem der EU-Mitgliedsstaaten erfolgen. Es ist jedoch oft einfacher, OSS zu nutzen und nur eine Anlaufstelle zu haben.

Gibt es eine Lieferschwelle beim OSS?

Seit dem 1. Juli 2021 gibt es keine unterschiedlichen Lieferschwellen mehr für jedes EU-Land, sondern nur noch einen einheitlichen Schwellenwert von 10.000 Euro für Lieferungen an Endkunden (B2C). Liegen die Umsätze (netto) bei grenzüberschreitenden Warenverkäufen über diesem Wert, muss die Umsatzsteuer in den jeweiligen Empfängerländern abgeführt werden.

Was ist der Unterschied zwischen IOSS und OSS?

IOSS ist die Abkürzung von Import-One-Stop-Shop und bezeichnet eine Sonderregelung im Bereich Umsatzsteuer für Unternehmen, die im Rahmen von Fernverkäufen mit aus einem Drittland eingeführten Waren mit einem Sachwert von maximal 150 Euro handeln. In diesem Fall können gemäß § 18 UStG die Umsätze, die unter diese Sonderregelung fallen, zentral an das Bundeszentralamt für Steuern übermittelt werden. Zusätzlich müssen alle Zollformalitäten für in die EU eingeführte Waren von geringem Wert beachtet werden.

Wie viel Umsatz darf ich im Ausland machen, ohne dort Steuern zahlen zu müssen?

Wer als Händler weniger als 10.000 Euro Netto-Umsatz pro Jahr mit Verkäufen ins Ausland erzielt, muss keine Umsatzsteuer in den jeweiligen Empfängerländern zahlen, sondern kann die Mehrwertsteuer in Deutschland abführen. Fragen Sie Ihren Steuerberater im Zweifelsfall, ob nicht trotzdem eine Anmeldung beim One-Stop-Shop-Verfahren vorsorglich erfolgen sollte.

Fazit

Das One-Stop-Shop-Verfahren (OSS) ist ein zentraler Bestandteil der EU-Mehrwertsteuerreform und soll die Abwicklung und Verrechnung der Umsatzsteuer bei Verkäufen an Endkunden (B2C) innerhalb der EU vereinfachen. Allerdings können derzeit noch nicht alle Transaktionen im Bereich des E-Commerce über dieses Verfahren abgewickelt werden. Bei Commingling Aktionen, bei Verkäufen unter Differenzbesteuerung, bei Anwendung des Reverse-Charge-Verfahrens und bei der Nutzung von Fulfillment-Lagern in anderen Ländern müssen derzeit weiterhin Umsatzsteueranmeldungen in den jeweiligen Ländern erfolgen. Im Rahmen der Initiative VIDA (VAT in Digital Age) sind Neuerungen zu erwarten, die Erleichterungen mit sich bringen können, jedoch rechtzeitig vorbereitet werden sollten.

Beauftragen Sie deshalb unbedingt eine auf E-Commerce spezialisierte Steuerberatungskanzlei, die Ihr Unternehmen in allen steuerlichen Belangen unterstützt. Wir von der Datax GmbH Steuerberatungsgesellschaft stehen Ihnen gerne mit Rat & Tat zur Verfügung. Vereinbaren Sie gerne einen Termin für ein Kennenlerngespräch.

FAQ

Es gibt einige Transaktionen, die derzeit nicht über One-Stop-Shop abgewickelt werden können. Dazu gehören zum Beispiel Commingling Aktionen, innergemeinschaftliche Lieferungen (B2B), Abwicklungen per Reverse-Charge-Verfahren oder die Nutzung von internationalen Lagern (von Fulfillment Centern, wie zum Beispiel Pan EU von Amazon).

Das One-Stop-Shop-Verfahren gilt einheitlich für alle EU-Länder und kann von allen Unternehmern aus der EU und aus Drittländern genutzt werden, die grenzüberschreitenden Handel in der EU betreiben.

Onlinehändler, die Pan EU von Amazon oder andere internationale Fulfillment Center nutzen, können diese Transaktionen in der Regel nicht vollständig über OSS abwickeln, sondern müssen derzeit weiterhin Umsatzsteuervoranmeldung in den einzelnen Ländern vornehmen. Dies gilt im Grunde genommen für alle Transaktionen mit Lagern von Fulfillment-Centern im Ausland.