In der rasant wachsenden Welt des E-Commerce sind klare und effiziente steuerliche Strukturen unerlässlich. Die digitale Wirtschaft eröffnet eine Vielzahl von Geschäftsmöglichkeiten, bringt jedoch auch spezifische Herausforderungen mit sich, die in der Unternehmensführung Berücksichtigung finden müssen. Eine gründliche steuerliche Planung ist daher ein wesentlicher Faktor für den Erfolg von Online-Unternehmern. Doch angesichts der komplexen und vielfältigen steuerrechtlichen Anforderungen kann es eine Herausforderung sein, hier den Überblick zu behalten. Wir bieten Ihnen daher eine Orientierungshilfe und erklären, welche steuerlichen Besonderheiten und Herausforderungen Sie berücksichtigen müssen, um Ihr E-Commerce-Geschäft erfolgreich zu führen.

Das Wichtigste vorab kurz zusammengefasst

- Eine gründliche steuerliche Planung für E-Commerce-Unternehmer ist wichtig, um sowohl gesetzliche Anforderungen zu erfüllen als auch finanzielle Vorteile zu maximieren und potenzielle (teure) Fehler zu vermeiden.

- Bei einem Online-Shop wird üblicherweise Gewerbesteuer gezahlt, es sei denn, der jährliche Gewinn liegt unter 24.500 €.

- E-Commerce-Unternehmer haben eine Einkommensteuerpflicht von 14 % bis 42 %, wobei ein Grundfreibetrag von 11.604 € (Stand 2024) gilt.

- Die Umsatzsteuer beträgt regulär 19 % für den Verkauf von Waren und Dienstleistungen.

- Wenn die Umsatzgrenze von 10.000 € überschritten wird, werden Händler im jeweiligen Empfängerland ihrer Waren steuerpflichtig.

- Beim One-Stop-Shop-Verfahren (OSS) erfolgt die Meldung und Verrechnung der Umsatzsteuer zentral in jedem Mitgliedsland.

- Beim Dropshipping müssen Online-Händler möglicherweise in verschiedenen Ländern für die Umsatzsteuer registriert sein.

Warum ist eine steuerliche Planung für E-Commerce-Unternehmer wichtig?

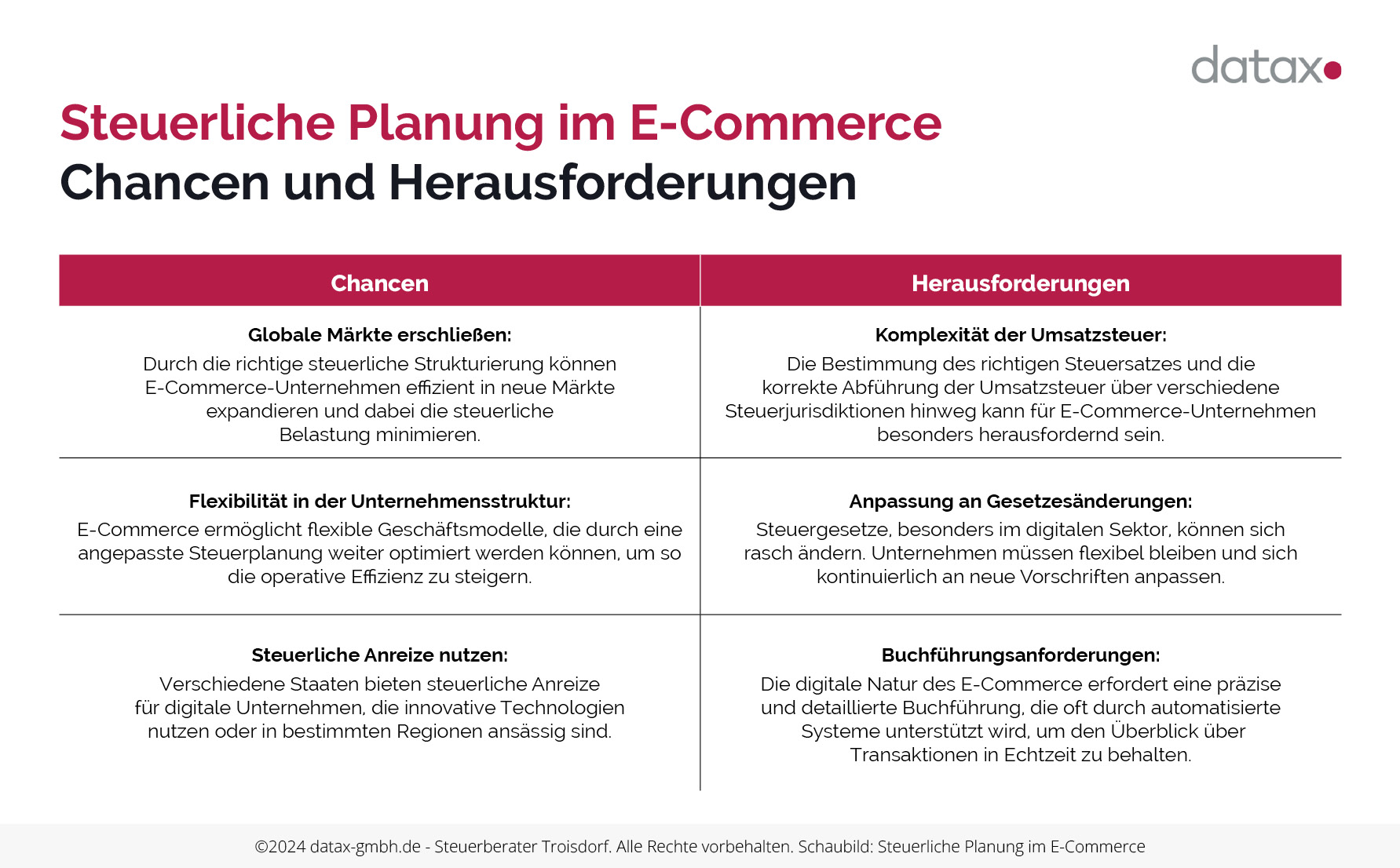

Der elektronische Handel kennt keine Grenzen. Während dies enorme Geschäftsmöglichkeiten eröffnet, entstehen dadurch aber auch komplexe steuerliche Fragestellungen. Umsatzsteuerregelungen müssen beispielsweise nicht nur auf nationaler, sondern oft auch auf internationaler Ebene betrachtet werden – besonders wenn Waren oder Dienstleistungen über Ländergrenzen hinweg angeboten werden. Zudem kann die Schnelllebigkeit des E-Commerce-Sektors dazu führen, dass steuerliche Regelungen fortlaufend angepasst und aktualisiert werden müssen, um mit den neuesten Entwicklungen Schritt zu halten.

Eine frühzeitige und proaktive steuerliche Planung ermöglicht es Ihnen, finanzielle Risiken zu minimieren, gesetzliche Anforderungen zu erfüllen und strategische Entscheidungen auf einer fundierten finanziellen Basis zu treffen. Dazu gehören die Optimierung der Steuerlast und das effiziente Management von Umsatzsteuerpflichten. So gelingt es Ihnen, ein nachhaltiges Wachstum zu fördern und die finanzielle Gesundheit Ihres Unternehmens zu stärken.

Wichtige Steuerarten für E-Commerce-Unternehmer

Zunächst einmal ist es für die Steuerplanung wichtig, sich Überblick über die verschiedenen Steuern des E-Commerce zu verschaffen, die für Sie von Bedeutung sein können. Gerade im Online-Handel unterscheiden sich die Regelungen und Anforderungen oft stark von denen des traditionellen Handels, sowohl auf nationaler als auch auf internationaler Ebene.

Steuer ab dem ersten Cent

Ab dem 1. Juli 2021 wird für jede Online-Bestellung, unabhängig von der Herkunft der Waren, ab dem ersten Euro eine Steuer erhoben. Dies bedeutet, dass die bisherige Steuerbefreiung für Importsendungen aus Nicht-EU-Ländern mit einem Warenwert von weniger als 22 € nicht mehr gilt. Diese Regelung zielt darauf ab, die inländische Wirtschaft zu schützen.

Einkommensteuer

Die Einkommensteuer ist eine direkte Steuer, die auf das Einkommen natürlicher Personen wie Einzelpersonen und Personengesellschaften erhoben wird. Im Jahr 2024 liegen die Einkommensteuersätze zwischen 14 % und 42 %. Personen mit sehr niedrigem Einkommen sind durch einen Grundfreibetrag von 11.604 € (Stand 2024) begünstigt, auf den keine Steuern erhoben werden. Für Personen mit einem Einkommen über 277.826 Euro wird hingegen der sogenannte „Reichensteuersatz“ von 45 % angewendet.

Einkommensteuervorauszahlung

Die Einkommensteuervorauszahlung ist eine Art Vorauszahlung auf die erwartete Einkommensteuer für das aktuelle Jahr. Jeder, der selbständig arbeitet – z.B. durch einen Online-Shop – oder ein Gewerbe betreibt, muss diese Vorauszahlungen leisten. Arbeitnehmer hingegen zahlen ihre Einkommensteuer automatisch durch die monatliche Lohnsteuer. Die Vorauszahlungen werden auf Basis der zu versteuernden Einkünfte aus dem vorherigen Jahr berechnet. Sie müssen diese Vorauszahlungen vierteljährlich an das Finanzamt überweisen.

Gewerbesteuer

Die Gewerbesteuer ist eine Steuer, die auf den Gewerbegewinn von Unternehmen erhoben wird. Sie wird von den Gemeinden erhoben, in denen das Unternehmen tätig ist. Die Bemessungsgrundlage für die Gewerbesteuer ist der Gewerbeertrag, der um Hinzurechnungen und Kürzungen modifiziert wird. Die Steuermesszahl sowie der Hebesatz, der von der jeweiligen Gemeinde festgelegt wird, bestimmen die Höhe der Gewerbesteuer. Die Gewerbesteuer entfällt allerdings bei einem jährlichen Gewinn unter 24.500 €.

E-Commerce-Unternehmen sind zur Zahlung dieser Steuer verpflichtet, wenn sie als Gewerbebetriebe klassifiziert werden. Dies betrifft üblicherweise alle Unternehmen, die dauerhaft gewinnorientiert agieren und am wirtschaftlichen Verkehr teilnehmen.

Umsatzsteuer

Die Umsatzsteuer, auch bekannt als Mehrwertsteuer, ist eine indirekte Steuer, die auf den Verkauf von Produkten und Dienstleistungen angewendet wird. Der Standardsteuersatz liegt bei 19 %, jedoch gibt es für einige essenzielle Güter einen ermäßigten Satz von 7 %. Prüfen Sie daher genau, welche Steuerklasse für Ihre Produkte zutrifft, um die Umsatzsteuer korrekt zu deklarieren.

Beim Verkauf digitaler Produkte wie E-Books, Podcasts, Webinare oder Stock-Fotos muss stets der Umsatzsteuersatz des Landes angewendet werden, in das die Produkte verkauft werden. Verkaufen Sie also an Kunden in Deutschland, beträgt der Steuersatz 19 %. Für denselben Verkauf nach Italien würden 22 % anfallen, für Ungarn sogar 27 %.

Um kleinen Unternehmen auf dem deutschen Markt faire Wettbewerbsbedingungen zu ermöglichen, wurde außerdem die Kleinunternehmerregelung eingeführt. Unternehmen, die einen Jahresumsatz von weniger als 22.000 € erzielen, müssen keine Umsatzsteuer abführen. Dies bedeutet allerdings auch, dass sie den sogenannten Vorsteuerabzug nicht in Anspruch nehmen können.

Der Vorsteuerabzug

Der Vorsteuerabzug ist ein wichtiger Bestandteil der Umsatzsteuerregelung. Er erlaubt Unternehmen, die auf erworbene Produkte oder Dienstleistungen entrichtete Umsatzsteuer von ihrer eigenen Steuerschuld abzuziehen. Dies verhindert eine Doppelbesteuerung und verringert die finanzielle Belastung des Unternehmens.

Körperschaftsteuer

Die Körperschaftsteuer wird bei Unternehmen erhoben, die als juristische Personen gelten. Zu diesen zählen Kapitalgesellschaften, Genossenschaften, Vereine, Anstalten und Stiftungen. Auch für eine Gesellschaft mit beschränkter Haftung (GmbH) fällt Körperschaftsteuer an. Zudem ist auf das persönliche Einkommen der Gesellschafter Steuer zu entrichten. Wird Ihr Geschäft jedoch als Einzelunternehmen geführt, sind Sie nicht zur Zahlung von Körperschaftsteuer verpflichtet.

Haben Sie noch Fragen zu den Steuern, die im E-Commerce anfallen? Dann zögern Sie nicht, uns zu kontaktieren und vereinbaren Sie baldmöglichst einen unverbindlichen Termin für ein Erstgespräch! Als Experten für nationales und internationales Steuerrecht kennen wir uns bestens mit Online-Handel und seinen Chancen, Herausforderungen und Besonderheiten aus.

E-Commerce in der EWR/EU

Der Online-Handel bietet Ihnen den Vorteil, dass Sie Kunden außerhalb Deutschlands erreichen können. Doch sobald Sie Ihre Produkte und Dienstleistungen innerhalb der EU bzw. im Europäischen Wirtschaftsraum (EWR) verkaufen, müssen Sie bestimmte steuerliche Regelungen und Besonderheiten beachten, auf die wir nun näher eingehen wollen.

Lieferschwellen

Lieferschwellen spielen eine entscheidende Rolle bei der Besteuerung von E-Commerce-Transaktionen und beeinflussen, wie und wo Ihr Unternehmen die Umsatzsteuer abführen muss, wenn Sie grenzüberschreitend in der EU verkaufen.

Lieferschwelle nicht überschritten

Ein österreichischer Händler, der seine Produkte aus einem Lager in Österreich nach Deutschland verkauft, blieb mit einem Jahresumsatz von 80.000 € unter der deutschen Lieferschwelle von 100.000 €. Er erwartet auch im folgenden Jahr ähnliche Umsätze und kann daher wählen, ob er die Umsatzsteuer in Österreich zu 20 % oder in Deutschland zu 19 % abführt. Er entscheidet sich für Deutschland, um seinen Kunden 1 % Steuern zu sparen.

Lieferschwelle überschritten

Ein spanischer Händler, der Waren aus Spanien nach Deutschland verkauft, überschritt 2023 mit Umsätzen von 150.000 € die deutsche Lieferschwelle von 100.000 €. Da auch für 2024 ähnliche Umsätze erwartet werden, muss er die Umsätze nach deutschem Steuerrecht mit einem Standardsteuersatz von 19 % versteuern.

Lieferschwelle nur in einem Jahr überschritten

Ein deutscher Händler, der Produkte nach Griechenland verkauft, blieb 2023 mit einem Umsatz von 20.000 € unter der Lieferschwelle von 35.000 €. Aufgrund gestiegener Nachfrage könnte die Schwelle 2024 überschritten werden. Noch hat der Händler die Wahl der Besteuerung: Er könnte sich für Deutschland entscheiden, um seinen Kunden niedrigere Preise zu bieten. Sollten die Umsätze jedoch die Schwelle übersteigen, müsste er ab 2025 die höhere griechische Umsatzsteuer von 24 % anwenden.

One-Stop-Shop (OSS)

Das One-Stop-Shop-Verfahren (OSS) bietet Ihnen eine zentralisierte Möglichkeit, Umsatzsteuer in jedem EU-Mitgliedsstaat zu melden und zu verrechnen. Eine Teilnahme an diesem Verfahren ist in der EU möglich, aber nicht verpflichtend. Durch OSS entfällt grundsätzlich die Notwendigkeit, in jedem Empfängerland separate Umsatzsteuervoranmeldungen zu erstellen.

Beachten Sie aber bitte, dass nicht alle E-Commerce-Transaktionen über das OSS-Verfahren abgewickelt werden können: Die Nutzung ausländischer Lager oder die Inanspruchnahme von Online-Marktplätzen und internationalen Fulfillment-Zentren wie Amazon Pan EU erfordern weiterhin eine lokale steuerliche Registrierung im jeweiligen Bestimmungsland.

Mini-One-Stop-Shop (MOSS)

Für digitale Dienstleistungen gelten in der Europäischen Union besondere steuerliche Regelungen. Seit 2015 müssen Unternehmen, die elektronische, telekommunikative oder Rundfunk- und Fernsehdienstleistungen an Privatpersonen in anderen EU-Mitgliedstaaten erbringen, die Umsatzsteuer im Land des Verbrauchers berechnen und abführen. Alternativ kann hier die Sonderregelung „Mini-One-Stop-Shop“ (MOSS) genutzt werden: MOSS soll die Umsatzsteuerabwicklung für Unternehmen vereinfachen, indem es ihnen erlaubt, Umsatzsteuererklärungen zentral über einen einzigen EU-Mitgliedstaat abzugeben.

Zusammenfassende Meldung (ZM)

Unternehmer, die in einem EU/EWR-Staat steuerfreie Lieferungen oder sonstige Leistungen erbringen, müssen eine Zusammenfassende Meldung (ZM) an das Bundeszentralamt für Steuern einreichen. Diese Meldung betrifft die durchgeführten Transaktionen und muss eingereicht werden, wenn in einem der vergangenen fünf Quartale Umsätze von mehr als 50.000 Euro erzielt wurden. In diesem Fall ist die Meldung monatlich bis zum 25. des auf die Lieferung folgenden Monats fällig. Bei Umsätzen, die unter dieser Grenze liegen, ist die Abgabe der Zusammenfassenden Meldung quartalsweise gestattet.

Online-Handel von E-Commerce-Unternehmen aus Drittländern

Im Online-Handel haben Sie selbstverständlich auch die Möglichkeit, außerhalb der EU und EWR zu verkaufen und Ihren Käuferkreis international auszuweiten. Verkaufen Sie dabei in ein sogenanntes Drittland, müssen Sie allerdings einige Hinweise bezüglich Ihrer E-Commerce-Steuern beachten:

Umsatzsteuer im grenzüberschreitenden Handel

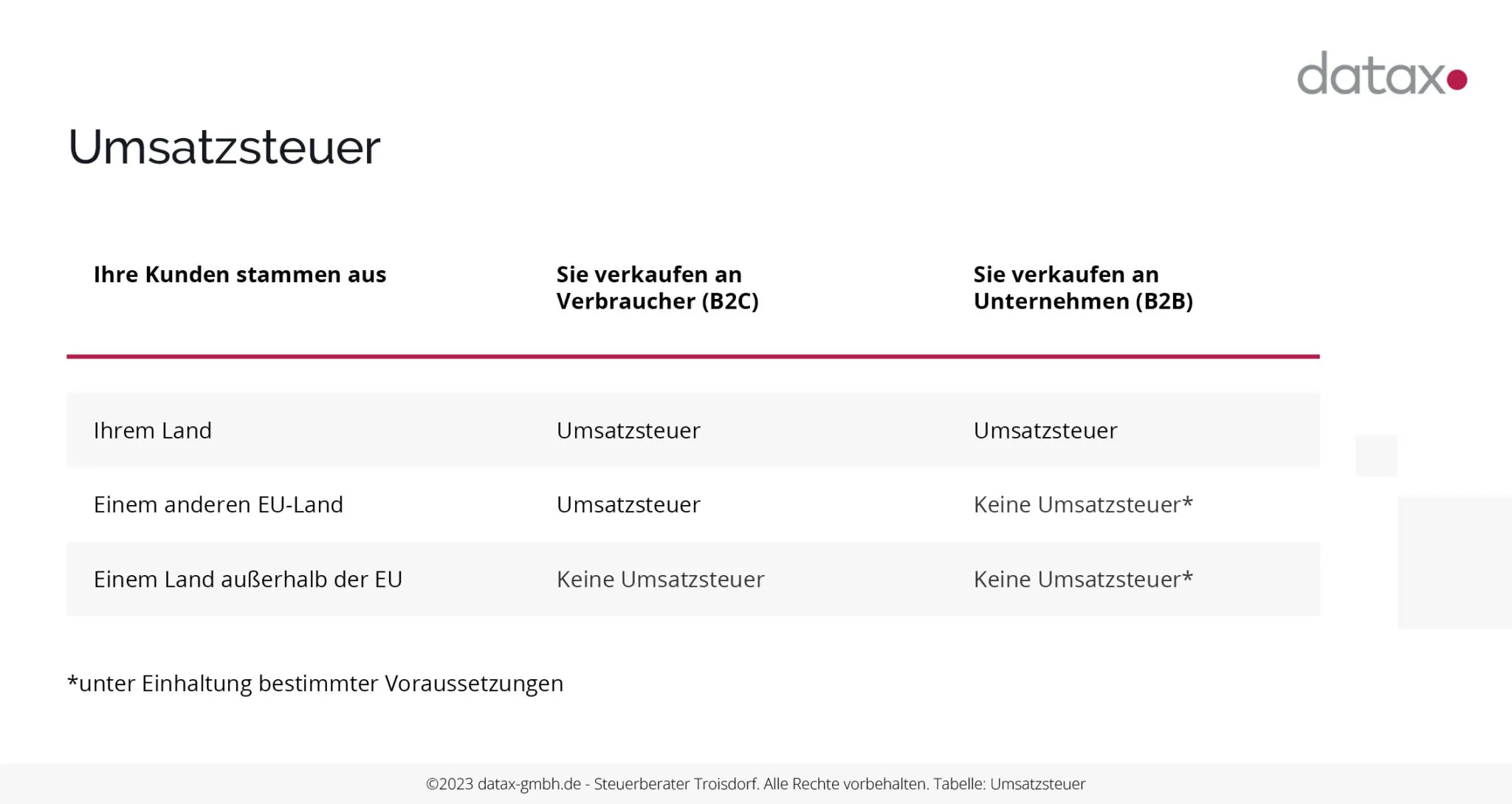

Im Allgemeinen ist die Umsatzsteuer bereits im Preis der Produkte oder Dienstleistungen enthalten, die Kunden erwerben. Bei grenzüberschreitenden Verkäufen gelten jedoch spezielle Regelungen für die E-Commerce-Steuern: Die Anwendung der Umsatzsteuer hängt vom Zielland des Verkaufs sowie davon ab, ob die Transaktionen im B2B- oder B2C-Bereich stattfinden:

Bei Lieferungen an Privatkunden in anderen Ländern wird zunächst die deutsche Umsatzsteuer angewendet. Sollten Ihre Verkäufe jedoch die Umsatzschwelle von 10.000 € übersteigen, unterliegen Sie der Steuerpflicht im jeweiligen Bestimmungsland. Dies bedeutet, dass Sie sich dort umsatzsteuerlich registrieren und regelmäßige Steuererklärungen abgeben müssen. Es ist daher wichtig, stets den korrekten Umsatzsteuersatz des Landes anzuwenden, in das Sie liefern.

Zollabgaben und Einfuhrumsatzsteuer

Beim grenzüberschreitenden Versand von Waren können auch Zollabgaben und Einfuhrumsatzsteuern anfallen. Diese sind i.d.R. vom Importeur, also oft vom Käufer, zu entrichten, können jedoch je nach Lieferbedingung auch vom Verkäufer übernommen werden. Die genaue Berechnung der Zollabgaben hängt von der Warenart, ihrem Wert und den spezifischen Regeln des Bestimmungslandes ab.

Für E-Commerce-Unternehmen ist es daher wichtig, diese Kosten im Voraus zu kalkulieren und transparent gegenüber den Kunden zu kommunizieren, um Überraschungen und Unzufriedenheit zu vermeiden. Ebenso sollten Sie die Einfuhrumsatzsteuer berücksichtigen, die wie die Mehrwertsteuer auf den Wert der importierten Waren erhoben wird und die sich ebenfalls auf die Gesamtkosten für den Endkunden auswirken kann.

Doppelbesteuerungsabkommen und deren Nutzung

Doppelbesteuerungsabkommen (DBA) sind Verträge zwischen zwei oder mehreren Ländern, die festlegen, wie das Besteuerungsrecht zwischen den Vertragsstaaten aufgeteilt wird. Sie sollen verhindern, dass Einkommen und Vermögen sowohl im Quellenstaat als auch im Wohnsitzstaat besteuert werden. Diese Abkommen können E-Commerce-Unternehmen erhebliche Vorteile bieten, insbesondere wenn sie physische Präsenzen oder Tochtergesellschaften in verschiedenen Ländern unterhalten.

Die effektive Nutzung von DBAs erfordert eine gründliche Kenntnis der betreffenden Abkommen und eine sorgfältige Planung der Unternehmensstruktur und der Geschäftstätigkeiten, um sicherzustellen, dass Ihre Einkünfte in der Weise erzielt werden, dass sie den günstigsten steuerlichen Bedingungen unterliegen. Es ist deshalb ratsam, hierfür spezialisierte Steuerberater zu konsultieren, die Erfahrung mit internationalen Steuersystemen haben.

Insgesamt erfordert der Umgang mit internationalen Steuerfragen im E-Commerce eine detaillierte Aufmerksamkeit und spezifisches Fachwissen, um sicherzustellen, dass Ihr Unternehmen global wettbewerbsfähig bleibt und Sie gleichzeitig Ihre steuerlichen Verpflichtungen erfüllen. Ein versierter Steuerberater für den Bereich E-Commerce-Steuern bietet hier wertvolle Unterstützung. Gerne stehen wir von der Datax GmbH Ihnen erfahren und zuverlässig zur Seite! Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch.

Dropshipping und Steuern für E-Commerce-Unternehmer

Dropshipping ist eine Einzelhandelsmethode, bei der Händler keine eigenen Lagerbestände führen. Stattdessen bestellen sie die Produkte, die sie anbieten möchten, bei Bedarf direkt von externen Lieferanten wie Großhändlern. Dieses Modell ermöglicht es E-Commerce-Unternehmern, ohne physisches Inventar auszukommen, wodurch auch keine Kosten für den Einkauf und die Lagerung von Produkten anfallen.

Steuerlich gesehen kann Dropshipping jedoch kompliziert sein, da es oft mehrere beteiligte Parteien aus unterschiedlichen Ländern umfasst. Wenn Sie die spezifischen Umsatzsteuervorschriften nicht beachten, die nicht immer einfach über das OSS-Verfahren geregelt werden können, kann dies zu erheblichen finanziellen Nachteilen führen. Deshalb ist es wichtig, bestimmte steuerliche Aspekte sorgfältig zu prüfen:

- Einkommensteuer: Jeder Steuerzahler profitiert von einem Grundfreibetrag, der für das Jahr 2024 bei 11.604 € liegt. Dieser Betrag wird von der Gesamtsumme Ihrer jährlichen Einnahmen abgezogen.

- Umsatzsteuer: Der Ort der Lieferung Ihrer Waren bestimmt, wo die Umsatzsteuer anfällt. Wenn beispielsweise Waren von einem chinesischen Großhändler direkt an einen Kunden in Deutschland geliefert werden, unterliegt diese Lieferung der deutschen Umsatzsteuer. Unter der Kleinunternehmerregelung müssen Sie allerdings keine Umsatzsteuer abführen, wenn Ihr Jahresumsatz unter 22.000 € bleibt. Abhängig von der Lokalität Ihrer Lieferanten und Kunden könnten Sie jedoch in mehreren Ländern zur Umsatzsteuerregistrierung verpflichtet sein, besonders wenn Sie Waren innerhalb der EU über ausländische Lager versenden und daher nicht das OSS-Verfahren nutzen können.

- Vorsteuerabzug: Sie können die auf Ihre Ausgaben gezahlte Vorsteuer von der Umsatzsteuer Ihrer Einnahmen abziehen. Im Dropshipping-Geschäft kann dies jedoch komplizierter sein, insbesondere wenn die Ware direkt von einem Lieferanten an den Kunden geht und Sie keinen physischen Kontakt mit der Ware haben.

- Gewerbeanmeldung und Gewerbesteuer: Auch bei einer nebenberuflichen Tätigkeit in einem Online-Shop ist eine Gewerbeanmeldung notwendig, sofern eine Gewinnerzielungsabsicht besteht. Daraus folgt ebenfalls die Pflicht zur Zahlung der Gewerbesteuer.

- Körperschaftsteuer: Wenn Ihr Unternehmen als juristische Person, wie z.B. eine GmbH, organisiert ist, sind Sie ebenfalls zur Zahlung von Körperschaftsteuer verpflichtet.

- Zoll und Einfuhrumsatzsteuer: Bei Importen aus Nicht-EU-Ländern fallen möglicherweise Zollgebühren und Einfuhrumsatzsteuer an. Diese Kosten variieren je nach Art der Ware und Importland und sollten im Voraus kalkuliert sowie korrekt verbucht werden.

Als Spezialisten für Steuern im E-Commerce mit langjähriger Expertise im internationalen Steuerrecht beraten wir Sie gerne hinsichtlich aller Fragen und Herausforderungen rund um das Thema Dropshipping bei E-Commerce-Steuern. Wir helfen Ihnen, Fehler zu vermeiden und sicherzustellen, dass Sie alle relevanten Steuern korrekt berechnen und zahlen. Vereinbaren Sie jetzt einen unverbindlichen Termin für ein Erstgespräch!

Verkauf über Online-Marktplätze

Als Online-Händler, der Plattformen wie Amazon oder Ebay für den Verkauf seiner Produkte nutzt, gibt es mehrere wichtige Aspekte zu bedenken, die sich in zwei unterschiedlichen Szenarien manifestieren:

- Verkaufen Sie Ihre Produkte direkt an eine inländische Plattform wie Amazon, so entrichten Sie die jeweilige geltende Umsatzsteuer.

- Verkaufen Sie Ihre Waren über Marktplätze direkt an Endkunden, wird die Umsatzsteuer je nachdem, ob die Lieferung im In- oder Ausland erfolgt, unterschiedlich gehandhabt.

Ein spezieller Hinweis für eBay-Nutzer: Wenn Sie auf eBay sowohl gewerblich als auch privat tätig sein wollen, ist es ratsam, separate Konten zu führen. Eine Vermischung der Aktivitäten auf einem einzigen Konto kann die klare Zuordnung der Einnahmen erschweren und eventuell das Finanzamt auf den Plan rufen.

Achtung: Umsatzsteuer-ID notwendig

Seit dem 1. Juli 2021 ist es für Verkäufer verpflichtend, eine Umsatzsteuer-Identifikationsnummer zu besitzen. Diese Nummer muss auf allen ausgestellten Rechnungen aufgeführt sein und kann bei der Unternehmensgründung oder direkt beim Finanzamt beantragt werden. Marktplätze wie Amazon und eBay sind verpflichtet, diese Nummer zu überprüfen. Zudem gilt im Bereich der E-Commerce-Steuern, dass Verkäufer eine lokale Umsatzsteuer-ID für Länder beantragen müssen, in denen ihr Verkaufsumsatz bestimmte Schwellenwerte überschreitet. In diesen Fällen müssen Kunden den für das jeweilige Land gültigen Umsatzsteuersatz zahlen.

Die häufigsten Fehler bei Steuern im E-Commerce

Um mögliche Fehler und damit verbundene Kosten zu vermeiden, sollten Sie Ihrer steuerlichen Pflicht gewissenhaft nachkommen. Wir listen Ihnen daher häufige Steuerfehler auf, die Ihnen als Online-Händler nicht passieren sollten:

Unzureichende Belegsammlung

Anstatt einen Schuhkarton voller Belege zu sammeln, ist es sinnvoller, eine systematische Methode der Aufbewahrung zu implementieren. Dies erleichtert auf lange Sicht das Auffinden von steuerrelevanten Dokumenten. Eine einfache Möglichkeit, den Überblick zu behalten, bietet bereits eine einfache Excel-Tabelle, in der Sie Ihre monatlichen Ausgaben dokumentieren.

Mehrwertsteuer übersehen

Ist die Mehrwertsteuer auf einer Eingangsrechnung nicht ausgewiesen und fehlt ein entsprechender Vermerk, so ist ein Steuerabzug nicht möglich. Überprüfen Sie deshalb stets Ihre Eingangsrechnungen auf Vollständigkeit. Sollten Angaben fehlen, fordern Sie eine korrigierte Rechnung an.

Beachten Sie zudem: Nicht immer ist die Mehrwertsteuer auf Rechnungen ausgewiesen, besonders bei B2B-Geschäften zwischen Unternehmen aus verschiedenen EU/EWR-Staaten. Dennoch sind Sie als Empfänger der Leistung verpflichtet, zu prüfen, ob eine Umsatzsteuerabgabe erforderlich ist (Reverse-Charge-Verfahren).

Umsatzsteuerschuld missachten

Nutzen Sie digitale Dienstleistungen wie ERP-Systeme, Rechnungstools oder Services wie Google Ads von Anbietern, die außerhalb Deutschlands ansässig sind? Auch hierfür entsteht eine Umsatzsteuerpflicht, unabhängig davon, in welchem Land der Anbieter sitzt. Als Empfänger der Leistung tragen Sie in diesem Fall die Umsatzsteuerschuld.

Umsatzsteuer für Versandkosten nicht ausweisen

Werden die Versandkosten von Ihrem Kunden bezahlt, müssen diese auf der Rechnung inklusive Umsatzsteuer ausgewiesen werden. Die Umsatzsteuer für die Versandkosten entspricht dabei dem Steuersatz des verkauften Artikels. Vergessen Sie dies, müssen Sie die Steuer nachträglich selbst abführen.

Geschenke nicht versteuern

Kunden freuen sich über Gewinne und kleine Geschenke. Bedenken Sie jedoch, dass auch diese versteuert werden müssen, und zwar üblicherweise nach dem Herstellungs- oder Einkaufspreis.

Folgen bei Vernachlässigung der Steuerpflicht

Wer bei der Steuerzahlung kurzzeitig in Verzug gerät, muss mit vergleichsweise geringen Mehrkosten rechnen. Jedoch ergeben sich ernsthaftere Probleme, wenn die Umsatzsteuer nicht beglichen werden kann: Die Nichtüberweisung der Steuerschuld innerhalb der gesetzlichen Fristen führt zu zusätzlichen Säumnisgebühren von 1 % pro Monat sowie zu Mahngebühren.

Überweisen Sie den fälligen Betrag auch nach mehreren Mahnungen des Finanzamtes nicht, kann das Geld innerhalb einer Woche durch einen Vollstreckungsbeamten eingezogen werden. Dies kann zu einer Kontopfändung führen und im weiteren Verlauf kann sogar ein Pfandsiegel angebracht werden. Es ist daher äußerst ratsam, alle steuerlichen Verpflichtungen fristgerecht zu erfüllen, um derartige Konsequenzen zu vermeiden.

Gerne unterstützen wir Sie in allen Belangen der steuerlichen Herausforderungen im E-Commerce, damit Sie Ihre Steuerpflicht stets korrekt erfüllen. Vertrauen Sie unserer Erfahrung im internationalen Steuerrecht, um kostspielige Strafen zu vermeiden, und vereinbaren Sie baldmöglichst einen unverbindlichen Termin für ein Erstgespräch.

Nicht vernachlässigen: Buchhaltung und Dokumentation

Eine akkurate und effiziente Buchhaltung ist das Rückgrat eines jeden erfolgreichen Unternehmens, insbesondere im schnelllebigen Umfeld des E-Commerce. Angesichts der Vielzahl von Transaktionen, die oft über verschiedene Plattformen und Ländergrenzen hinweg abgewickelt werden, sind präzise Buchhaltungsprozesse und die sorgfältige Aufbewahrung von Dokumenten und Belegen unerlässlich, um die steuerliche Compliance sicherzustellen und finanzielle Übersichten zu gewährleisten.

Anforderungen an die Buchführung im E-Commerce

E-Commerce-Unternehmer müssen eine ordnungsgemäße Buchführung führen, die alle Geschäftsvorfälle lückenlos und zeitnah erfasst. Dies umfasst den Verkauf von Waren und Dienstleistungen, Einkäufe, Betriebskosten, Steuerzahlungen und jegliche andere finanzielle Transaktionen. Die Buchführung muss den gesetzlichen Anforderungen des jeweiligen Landes entsprechen, in dem das Unternehmen operiert. Dies beinhaltet in vielen Fällen die Einhaltung internationaler Rechnungslegungsstandards oder spezifischer nationaler Vorschriften wie das Handelsgesetzbuch (HGB) in Deutschland.

Wichtige Dokumente und Belege, die Sie als E-Commerce-Unternehmen aufbewahren müssen:

- Rechnungen und Quittungen: Sowohl ausgehende als auch eingehende Rechnungen müssen sorgfältig gespeichert werden. Diese Dokumente sind entscheidend für die Umsatzsteuervoranmeldung und den Vorsteuerabzug.

- Bankbelege: Überweisungsbelege und Kontoauszüge, die geschäftliche Transaktionen bestätigen.

- Verträge und Vereinbarungen: Verträge mit Lieferanten, Dienstleistern und Kunden, die geschäftliche Bedingungen festlegen.

- Lieferscheine und Import-/Exportdokumente: Diese sind wichtig für die Nachverfolgung von Warenbewegungen und zur Bestätigung von Zoll- und Einfuhrumsatzsteuerabgaben.

- Inventurlisten und Lagerberichte: Sie dienen der Überprüfung des physischen Bestandes und seiner Bewertung.

Die Aufbewahrungsfristen für diese Dokumente variieren je nach lokaler Gesetzgebung, liegen in Deutschland jedoch üblicherweise bei 10 Jahren.

Automatisierung der Buchhaltung: Tools und Software-Lösungen

Die Automatisierung Ihrer Buchhaltung kann erheblich dazu beitragen, die Effizienz zu steigern und Fehler zu minimieren. Moderne Buchhaltungssoftware ermöglicht es Ihnen als E-Commerce-Unternehmen, Ihre Finanztransaktionen effizient zu verwalten und sicherzustellen, dass alle Buchführungsanforderungen eingehalten werden. Viele Buchhaltungsprogramme können direkt mit Plattformen wie Shopify, Amazon oder eBay verbunden werden, wodurch Verkaufszahlen und Lagerbestände automatisch synchronisiert werden. Einige Softwarelösungen können auch Umsatzsteuerraten automatisch berechnen und anpassen, was besonders bei internationalen Verkäufen von Vorteil ist. Sie erhalten zudem aktuelle Einblicke in Ihre finanzielle Lage, können Berichte generieren und schneller auf Marktveränderungen reagieren.

Gerne beraten wir Sie auch hinsichtlich einer automatisierten Buchhaltung und sorgen für eine korrekte Dokumentation, um Probleme mit dem Finanzamt zu verhindern. Melden Sie sich jetzt bei uns und vereinbaren Sie einen unverbindlichen Termin für ein Erstgespräch!

Gestaltungsmöglichkeiten und Optimierung Ihrer E-Commerce-Steuern

Eine effektive steuerliche Gestaltung ist entscheidend, um das Wachstum und die Nachhaltigkeit Ihres E-Commerce-Unternehmen zu unterstützen. Das Ausnutzen von Steueroptimierungsmöglichkeiten und die Vermeidung gängiger Fehler sind dabei zentrale Aspekte, die Sie berücksichtigen sollten, um Ihre steuerliche Last zu minimieren und gleichzeitig die gesetzlichen Anforderungen einzuhalten.

Tipps zur Steueroptimierung für E-Commerce-Unternehmer

Verschiedene Strategien, um Ihre steuerliche Belastung zu optimieren, sind beispielsweise:

- Frühzeitige Planung und Nutzung aller verfügbaren Abzüge: Es ist wichtig, alle potenziellen Steuerabzüge, wie Abschreibungen, Betriebsausgaben und Vorsteuerabzüge, voll auszuschöpfen. Eine strategische Planung von Anschaffungen und Investitionen kann Ihre steuerliche Belastung erheblich reduzieren.

- Internationale Steuerplanung: Bei Geschäften über Ländergrenzen hinweg sollten Sie die steuerlichen Regelungen der jeweiligen Länder berücksichtigen. Hier können Strukturen wie das Establishing von Niederlassungen oder Tochtergesellschaften in steuerlich günstigeren Jurisdiktionen zu erheblichen Einsparungen führen.

- Verlustvorträge nutzen: Falls in einem Jahr ein Verlust entsteht, kann dieser unter Umständen mit Gewinnen aus anderen Jahren verrechnet werden, was Ihre Steuerlast in profitableren Jahren reduziert.Diese 3 häufigen Fehler in der steuerlichen Planung sollten Sie vermeiden

Zu den häufigen Fehlern in der steuerlichen Planung von E-Commerce-Unternehmen gehören:

- Sie unterschätzen die steuerliche Komplexität internationaler Verkäufe: Viele Unternehmer sind sich nicht über die steuerlichen Pflichten im internationalen Handel im Klaren, was zu unerwarteten Steuernachforderungen führen kann.

- Sie versäumen, rechtzeitig steuerliche Verpflichtungen zu erkennen und zu erfüllen: Das Führen einer akkuraten Buchhaltung und das Einhalten von Fristen für Steuererklärungen sind entscheidend, um Strafzahlungen und Zinsen zu vermeiden.

- Sie nehmen keine Beratung durch Fachleute in Anspruch: Steuerliche Gesetze sind komplex und ändern sich regelmäßig. Eine professionelle Beratung ist daher unerlässlich, um alle Vorteile zu nutzen und Compliance sicherzustellen.

Wenn Sie diese Aspekte berücksichtigen, können Sie eine robuste steuerliche Struktur aufbauen, die nicht nur gesetzliche Anforderungen erfüllt, sondern auch finanzielle Vorteile maximiert.

Was kann man von der Steuer im E-Commerce absetzen?

Wussten Sie, dass Sie mit Ihrem E-Commerce Shop Steuern sparen können? Denn Sie können folgende Kosten steuerlich geltend machen:

Fazit

Die steuerliche Planung ist ein wesentlicher Aspekt des Managements eines erfolgreichen E-Commerce-Unternehmens. Sie ermöglicht es Ihnen nicht nur, gesetzlichen Anforderungen zu entsprechen, sondern auch finanzielle Ressourcen effektiver zu nutzen, Wachstum zu fördern und Wettbewerbsvorteile zu sichern. Doch die Steuerlandschaft im E-Commerce ist hochkomplex. Vorschriften und Steuersätze unterscheiden sich je nach Land, in dem Sie ansässig sind oder in das Sie Ihre Produkte verkaufen. Deshalb ist es ratsam, eine auf E-Commerce spezialisierte Steuerberatungskanzlei zu engagieren, die Ihr Unternehmen in allen steuerlichen Fragen unterstützen kann. Die Datax GmbH Steuerberatungsgesellschaft bietet Ihnen hierzu umfassende Beratung und Unterstützung. Vereinbaren Sie gerne einen Termin für ein Kennenlerngespräch!